O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O CEO da fabricante de papel e celulose afirmou que a empresa não “quer crescer por crescer”

Em meio às especulações de uma nova aquisição, a Suzano (SUBZ3) preferiu manter o silêncio mesmo após a divulgação dos resultados do primeiro trimestre.

Os executivos esquivaram-se ao máximo das perguntas de analistas e jornalistas sobre a possível compra da International Paper — revelada pela Reuters nesta semana — nas teleconferências realizadas pela companhia nesta sexta-feira (10).

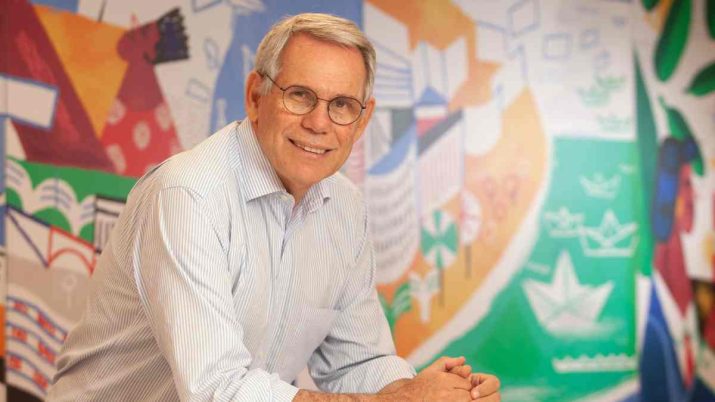

“Não comentamos sobre isso [processos de sondagem de aquisições], nunca fizemos e não pretendemos fazer. O posicionamento da companhia é claro em não comentar sobre esse tipo de operação”, afirmou Walter Schalka, presidente da Suzano — que já está de saída do comando da empresa.

“Estamos em uma indústria intensiva em capital e sempre fazemos uma análise profunda sobre as oportunidades que vemos para o futuro”, afirmou Schalka. “Não queremos crescer por crescer.”

Sem descartar e nem confirmar a possível operação, o CEO reafirmou que a política financeira segue de maneira “bastante” disciplinada e com geração de caixa.

Os rumores de compra da IP levaram a Suzano a perder quase R$ 10 bilhões em valor de mercado na última quarta-feira (07), quando suas ações caíram mais de 12%. Para a empresa, porém, essa queda abriu uma oportunidade de investimento nas suas próprias ações, dando continuidade ao programa de recompra aberto desde janeiro de 2024.

Leia Também

Com data de término em julho de 2025, o processo prevê a recompra pela Suzano de até 40 milhões de ações, mas até agora só foram recompradas cerca de 6 milhões. Ou seja, cerca de 34 milhões ainda estão disponíveis.

“Vamos tomar as decisões, mas a gente não pode antecipar o que vai fazer em relação à recompra. O que podemos dizer é que ainda tem um limite expressivo em aberto nesse programa que está aprovado pelo conselho”, afirmou Marcelo Bacci, diretor executivo de Finanças, Relações com Investidores e Jurídico da companhia, em apresentação dos resultados a jornalistas.

“Temos um olhar de longo prazo, sempre avaliando oportunidades de criação de valor para os acionistas, o que pode se dar por via orgânica e inorgânica, mas também via recompra de ações, dividindo valor, assim como fizemos quando unificamos as classes de ações da companhia em papéis ordinários”, disse o CEO, em teleconferência com analistas mais cedo.

Na avaliação da XP, as ações da Suzano estão negociadas em níveis de avaliação atraentes, mas é razoável esperar por mais detalhes sobre a futura alocação de capital da empresa.

Com o impacto negativo da desvalorização cambial sobre a dívida em dólar e operações com derivativos, o lucro líquido da Suzano recuou 96% no primeiro trimestre em relação ao mesmo período do ano anterior, a R$ 220 milhões.

Os preços mais baixos de celulose e menor volume de vendas da matéria-prima também contribuíram para a queda do lucro líquido nos primeiros três meses do ano.

Em reação, as ações da Suzano (SUZB3) iniciaram o pregão com queda superior a 5%. Ao longo do dia e após as teleconferências, os papéis arrefeceram o tom negativo. No fechamento do pregão, as ações caíam 1,90%, a R$ 51,70 na B3. Siga os mercados.

Confira os principais números do balanço:

Na avaliação da XP, os resultados do primeiro trimestre, apesar da queda nos volumes da celulose, estabelecem um tom positivo para os próximos trimestres deste ano.

“Os custos caixa de celulose (excluindo paradas) apresentaram melhoria contínua no 1T24, com os custos de madeira refletindo os esforços relacionados à eficiência da empresa e impulsionados positivamente pela queda nos preços dos insumos, estabelecendo um tom positivo para as projeções do 2T24 em diante, uma vez que a Suzano captura a recente recuperação da celulose”, escrevem os analistas Lucas Laghi, Guilherme Nippes e Fernanda Urbano.

Entre os destaques está o endividamento da companhia, que atingiu o valor máximo para os parâmetros de Suzano de 3,5x dívida líquida/Ebitda ajustado em reais. No trimestre anterior, era de 3,1x.

Isso porque, segundo a política de endividamento da companhia, o teto de alavancagem é 3,5x em ciclo de investimento e de 2 a 3x em ciclos normais.

Na avaliação do BTG Pactual, o avanço do endividamento “permanece altamente administrável”.

Agora, segundo o CEO, começa um processo de desalavancagem de forma gradativa, com a finalização do Projeto Cerrado — que já atingiu 94% do progresso físico e 87% do progresso financeiro até o final de abril.

A nova fábrica de celulose da Suzano com capacidade de 2,55 milhões de toneladas de celulose por ano se localiza em Ribas do Rio Pardo, no Mato Grosso do Sul. O projeto está dentro do cronograma e tem previsão de início de operação até o fim de junho. A companhia está investindo R$ 22,2 bilhões no projeto.

Walter Schalka, executivo que ficou 11 anos no comando da Suzano, está de saída. A partir de 1º julho, Schalka deixa a presidência e João Alberto Fernandez de Abreu, conhecido como Beto Abreu, será o novo CEO.

Para além da troca no comando da companhia, a Suzano também vê outra mudança: a aceleração da “substituição” da fibra longa em fibra curta. Um processo iniciado há décadas deve ganhar força, seja pelo custo, seja pela competitividade.

“A demanda de fibra curta nos surpreendeu positivamente e superou nossas expectativas na China, onde o ritmo de produção de papel cresceu, assim como na Europa e na América do Norte, levando nossos clientes a revisar pedidos para cima”, disse Leonardo Guinaldi, diretor comercial de celulose.

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado

Bruno Ferrari renuncia ao cargo de CEO; empresa afirma que mudança abre caminho para uma nova fase de reestruturação

Venda da fatia na V.tal recebe proposta abaixo do valor mínimo e vai à análise de credores; Fitch Ratings rebaixa a Oi por atraso no pagamento de juros

Pacote envolve três companhias do grupo e conta com apoio da controladora e da BNDESPar; veja os detalhes

Pedido de registro envolve oferta secundária de ações da Compass e surge em meio à pressão financeira enfrentada pela Raízen

O consenso de mercado compilado pela Bloomberg apontava para lucro líquido de R$ 16,935 bilhões no período; já as estimativas de proventos eram de R$ 6,7 bilhões

A decisão ocorre após a empresa informar que avalia um plano de reestruturação financeira, que inclui uma injeção de R$ 4 bilhões

Decisão mira patrimônio pessoal dos envolvidos enquanto credores tentam recuperar parte de bilhões captados pelo grupo

Banco vê risco de depreciação mais forte da frota com nova enxurrada de carros chineses e diz que espaço para surpresas positivas diminuiu; veja a visão dos analistas

Empresa teve queda expressiva nos lucros líquidos, quando comparados ao ano anterior, porém o contexto da queda e outros dados foram vistos com bons olhos pelo mercado; confira

O caso envolve um investimento que integra o plano de capitalização da companhia aérea após sua recuperação judicial nos Estados Unidos (Chapter 11)

Os papéis da mineradora subiram cerca de 80% nos últimos 12 meses, impulsionadas principalmente por fluxos estrangeiros para mercados emergentes, pela valorização de metais e pelo crescente interesse dos investidores em ativos ligados ao cobre

Depois de anos correndo atrás de players digitais, os grandes bancos reconstruíram sua infraestrutura tecnológica, apostaram em inteligência artificial e agora brigam pelo verdadeiro troféu da guerra digital: a principalidade

O banco aumentou o preço alvo para as ações da OdontoPrev, que será rebatizada de Bradsaúde, de R$ 13 para R$ 18, um potencial de alta de 35%