O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Ultrapar fechou acordo para se tornar acionista de referência da Hidrovias do Brasil, com pouco mais de 20% do capital

Dona de rede de postos de combustível Ipiranga, a Ultrapar (UGPA3) decidiu ampliar os investimentos em logística. O grupo vai pagar pouco mais de R$ 510 milhões para se tornar acionista de referência da Hidrovias do Brasil (HBSA3).

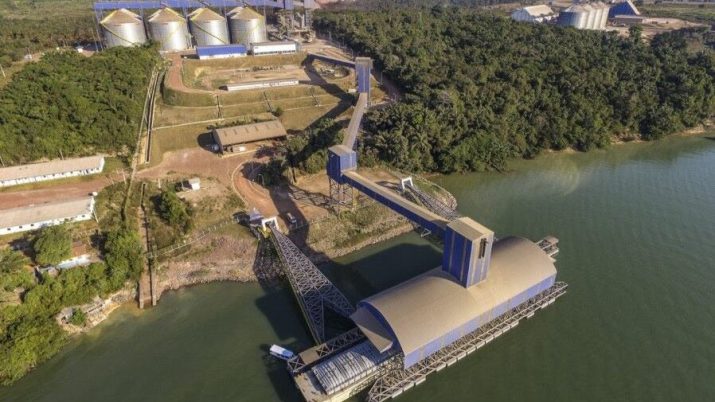

Criada em 2010 pelo Pátria Investimentos, a Hidrovias atua no transporte de mercadorias, terminais de carga, cabotagem e integração de serviços logísticos. Em 2020, a empresa abriu o capital em uma oferta pública inicial (IPO) na B3.

O Pátria vai agora vender a maior parte de suas ações à Ultrapar, que fechou acordo para comprar 128.369.488 ações da companhia, equivalente a 16,88% do capital da Hidrovias. Além da gestora, o acordo prevê a compra dos papéis que pertencem à Sommerville Investments, ligada ao governo de Singapura.

A Ultrapar vai pagar R$ 3,98 por ação aos vendedores, o que representa um prêmio de 11,8% em relação ao fechamento dos papéis da Hidrovias do Brasil (HBSA3) na sexta-feira e uma avaliação de R$ 3 bilhões da empresa como um todo.

Como a Ultrapar já possui 4,99% das ações da companhia, a participação final da holding na Hidrovias ficará em 21,87%.

Além dos postos Ipiranga, a Ultrapar possui investimentos em logística por meio da Ultracargo. A aquisição da participação na Hidrovias faz parte da estratégia do grupo de expandir a presença em setores expostos ao agronegócio brasileiro, principalmente nas regiões Centro-Oeste e Norte.

Leia Também

"A Hidrovias atua em setor de alto crescimento, considerando o déficit de infraestrutura logística e a expansão crescente do agronegócio, com operações complementares e sinérgicas ao portfólio da Ultrapar", informou a companhia.

Por fim, o negócio ainda depende de duas condições para sair. O primeiro é o aval do Cade, o órgão de defesa da concorrência.

Já a segunda condição passa pelos acionistas da Hidrovias do Brasil, já que a empresa possui uma cláusula de "poison pill" (pílula de veneno).

O dispositivo prevê que qualquer acionista que alcançar uma participação relevante na companhia precisa fazer uma oferta pelas ações dos minoritários. Por isso a Ultrapar estabeleceu como condição para fechar o negócio, a não aplicação da poison pill.

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado

Bruno Ferrari renuncia ao cargo de CEO; empresa afirma que mudança abre caminho para uma nova fase de reestruturação

Venda da fatia na V.tal recebe proposta abaixo do valor mínimo e vai à análise de credores; Fitch Ratings rebaixa a Oi por atraso no pagamento de juros

Pacote envolve três companhias do grupo e conta com apoio da controladora e da BNDESPar; veja os detalhes

Pedido de registro envolve oferta secundária de ações da Compass e surge em meio à pressão financeira enfrentada pela Raízen

O consenso de mercado compilado pela Bloomberg apontava para lucro líquido de R$ 16,935 bilhões no período; já as estimativas de proventos eram de R$ 6,7 bilhões

A decisão ocorre após a empresa informar que avalia um plano de reestruturação financeira, que inclui uma injeção de R$ 4 bilhões

Decisão mira patrimônio pessoal dos envolvidos enquanto credores tentam recuperar parte de bilhões captados pelo grupo

Banco vê risco de depreciação mais forte da frota com nova enxurrada de carros chineses e diz que espaço para surpresas positivas diminuiu; veja a visão dos analistas

Empresa teve queda expressiva nos lucros líquidos, quando comparados ao ano anterior, porém o contexto da queda e outros dados foram vistos com bons olhos pelo mercado; confira

O caso envolve um investimento que integra o plano de capitalização da companhia aérea após sua recuperação judicial nos Estados Unidos (Chapter 11)

Os papéis da mineradora subiram cerca de 80% nos últimos 12 meses, impulsionadas principalmente por fluxos estrangeiros para mercados emergentes, pela valorização de metais e pelo crescente interesse dos investidores em ativos ligados ao cobre

Depois de anos correndo atrás de players digitais, os grandes bancos reconstruíram sua infraestrutura tecnológica, apostaram em inteligência artificial e agora brigam pelo verdadeiro troféu da guerra digital: a principalidade

O banco aumentou o preço alvo para as ações da OdontoPrev, que será rebatizada de Bradsaúde, de R$ 13 para R$ 18, um potencial de alta de 35%

Fintech concorrente do Nubank amplia oferta de crédito, lança plano Ultra e aposta em luxo acessível para conquistar o dia a dia dos brasileiros

Para que essas negociações ocorram de maneira segura, a Raízen quer assegurar um ambiente ordenado e buscar uma solução consensual, que poderá ser implementada por meio de Recuperação Extrajudicial, caso necessário

A estatal divulga os números dos últimos três meses do ano após o fechamento dos mercados desta quinta-feira (5); especialistas revisam as expectativas diante de um cenário menos favorável para o petróleo em 2025

Entre analistas, a leitura dos resultados é positiva, mesmo com a queda no lucro. Além da marca própria Olympikus, a companhia representa no Brasil a japonesa Mizuno e a americana Under Armour

Alumínio, que é uma das matérias-primas da Ambev, também pode ficar mais caro em decorrência do conflito no Oriente Médio; empresa já vinha lidando com ambiente adverso

Com 10% da receita vindo de medicamentos como Ozempic e Wegovy, RD Saúde mostra que o peso das canetas emagrecedoras já impacta o balanço