O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A alta é apoiada pelo ciclo de queda dos juros e pelos resultados sólidos apresentados pela empresa, que é líder de mercado no Nordeste

Com um salto de mais de 192% nos últimos 12 meses, as ações da Moura Dubeux (MDNE3) registram a segunda maior alta entre os pares listados na B3. O desempenho da incorporadora com foco no Nordeste desbancou inclusive gigantes das outras regiões com um histórico mais longo na bolsa e muito mais capitalizadas.

A alta é apoiada pelo ciclo de queda dos juros — que melhora as perspectivas e condições para toda a construção civil — e pelos resultados sólidos apresentados pela empresa, que é líder do setor na região onde atua.

Na prévia do primeiro trimestre de 2024, por exemplo, a companhia reportou alta nos principais indicadores operacionais. Os lançamentos cresceram 39,5% na comparação com o mesmo período do ano anterior e alcançaram um Valor Geral de Vendas líquido de R$ 346,7 milhões.

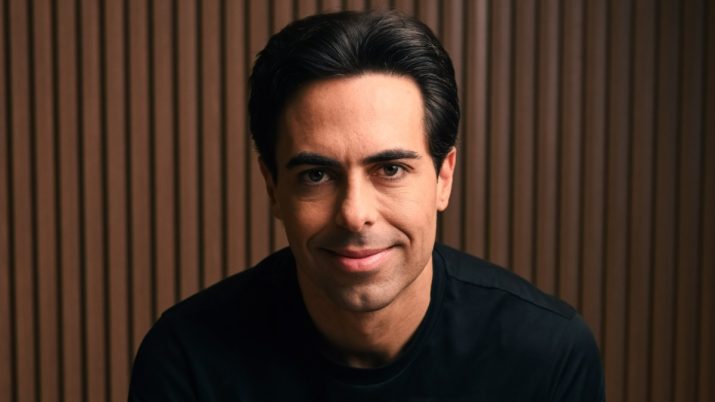

Já na comparação com o trimestre imediatamente anterior, houve queda de 22,7%. Mas, de acordo com o CEO da Moura Dubeux, Diego Villar, essa desaceleração faz parte de uma estratégia que não é novidade na empresa.

“Sempre começamos o ano de forma otimista, mas com uma dose significativa de cautela. Aumentamos mais essa exposição no segundo trimestre, mas o maior volume sempre acontece, na média, a partir do terceiro trimestre”, afirmou Villar ao Seu Dinheiro.

Outro destaque das prévias foram as vendas líquidas, que registraram um volume superior ao lançado pela companhia no período. Foram R$ 372 milhões no primeiro trimestre, um crescimento de 14% ante o 1T23.

Leia Também

Diogo Barral, diretor de relação com os investidores da construtora, ressalta que a velocidade de vendas (VSO) manteve-se em patamar superior aos 40% pelo 15º trimestre consecutivo.

O indicador — calculado por meio da razão entre a quantidade de unidades comercializadas e a oferta disponível no período — é importante para o setor imobiliário pois mostra se a absorção dos empreendimentos lançados por uma construtora está dentro do previsto.

“Como o pessoal no eixo Rio-São Paulo está mais afastado, não consegue entender tão de perto a dinâmica local, mas os nossos números mostram que o mercado imobiliário do Nordeste está bem resiliente”, diz Barral, relembrando que a Moura Dubeux detém um market share de 25% nas praças em que opera — incluindo sete das nove capitais da região.

Mas, mesmo com a performance sólida impulsionando um salto de quase 200% no mercado acionário, os papéis da Moura Dubeux ainda não alcançaram o patamar observado na abertura de capital.

Vale relembrar que a construtora veio a mercado em 2020, levantando R$ 1,25 bilhão com as ações a R$ 19 cada. Considerando o preço de fechamento de ontem, a cotação atual ainda representa uma queda de quase 25% ante o IPO.

Para Diego Villar, falta apenas um fator para que a companhia feche definitivamente essa distância e volte àquele nível: “Falta o pagamento de dividendos. E logo logo vamos iniciar as distribuições, provavelmente a partir do primeiro trimestre de 2025.”

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese

Banco revisa estimativas após resultados do 4º trimestre e mantém recomendação de compra para a fabricante brasileira de aeronaves

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações