O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Companhia viu lucro virar prejuízo no terceiro trimestre, já anunciou aumento de capital e papéis já acumulam mais de 26% de perdas no ano

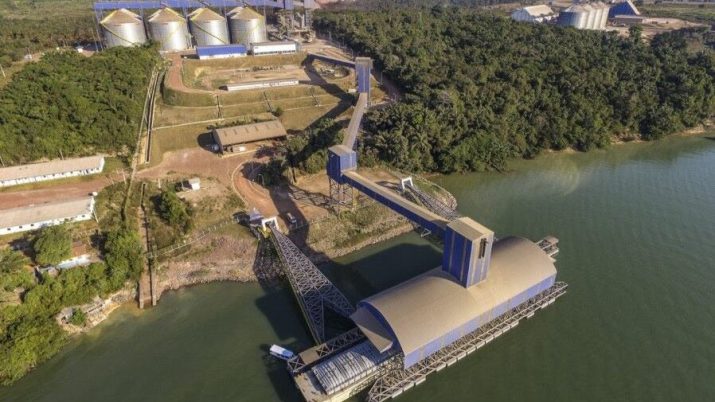

A Hidrovias do Brasil (HBSA3) quer a autorização dos debenturistas para alienar ativos que representam até 20% da receita e o pedido agradou não só o mercado como os grandes bancos — mas será o suficiente para fazer o investidor colocar a ação da companhia especializada em logística na carteira?

"A autorização solicitada e se concedida pode trazer boas oportunidades para a Hidrovias do Brasil, abrindo espaço para a administração considerar a potencial venda de ativos não essenciais", disseram analistas do Citi em relatório.

Ainda que veja um caminho aberto para a Hidrovias do Brasil, o banco norte-americano prefere não arriscar e recomendar a compra das ações no momento.

O Citi manteve a recomendação neutra para HBSA3, com classificação de alto risco e preço-alvo de R$ 3,80 — o que representa um potencial de valorização de 33% com relação ao fechamento anterior.

Por volta de 14h05, as ações da Hidrovias do Brasil subiam 1,05%, cotadas a R$ 2,89. No ano, no entanto, os papéis acumulam baixa de 26,7%.

De acordo com o Citi, a Hidrovias do Brasil pode vender as operações no Sul do País, afetadas por restrições hidrológicas.

Leia Também

Segundo o banco, uma eventual venda de ativos permitiria à empresa concentrar esforços e capital em projetos mais promissores no Corredor Norte, sua principal operação.

"A estratégia de longo prazo da Hidrovias do Brasil permanece incerta até agora, tornando difícil quantificar as oportunidades", afirmam os analistas.

Em comunicado enviado à Comissão de Valores Mobiliários (CVM) na noite de terça-feira (10), a Hidrovias do Brasil informou que convocou assembleia de debenturistas para 2 de janeiro de 2025.

A ideia da companhia é obter dois waivers com prazo de dois anos:

Como contrapartida, a companhia propõe pagar prêmio de 0,2% sobre o saldo das debêntures, que somam R$ 955 milhões, resultando em R$ 1,9 milhão.

O pedido ocorre depois de um terceiro trimestre difícil para a Hidrovias do Brasil. No período, a empresa registrou prejuízo de R$ 49 milhões, revertendo lucro de R$ 71 milhões do mesmo período de 2023, e viu receita operacional líquida cair 10%, para R$ 488 milhões.

Em outubro, a companhia aprovou aumento de capital entre R$ 1,2 bilhão e R$ 1,5 bilhão, com emissão de até 441.176.470 novas ações a R$ 3,40. A operação foi liderada pela Ultrapar, maior acionista com 35% de participação.

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese

Banco revisa estimativas após resultados do 4º trimestre e mantém recomendação de compra para a fabricante brasileira de aeronaves

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio