O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Vale (VALE3) ainda depende de mais previsibilidade sobre o preço do minério e solução para a divisão de metais básicos para decolar outra vez

O balanço da Vale (VALE3) divulgado na noite de quinta-feira (16) até veio um pouco melhor do que os números estimados pelos analistas, mas isso não quer dizer que o mercado vai correr em busca dos papéis da mineradora ou embarcar de vez em sua tese.

Isso porque, mais do que olhar esse retrato da reta final de 2022, os investidores querem mesmo é obter mais respostas sobre o futuro da empresa. E aí, sim, apostar em sua valorização. De maneira geral, esse foi o recado dos principais analistas após análise do balanço trimestral.

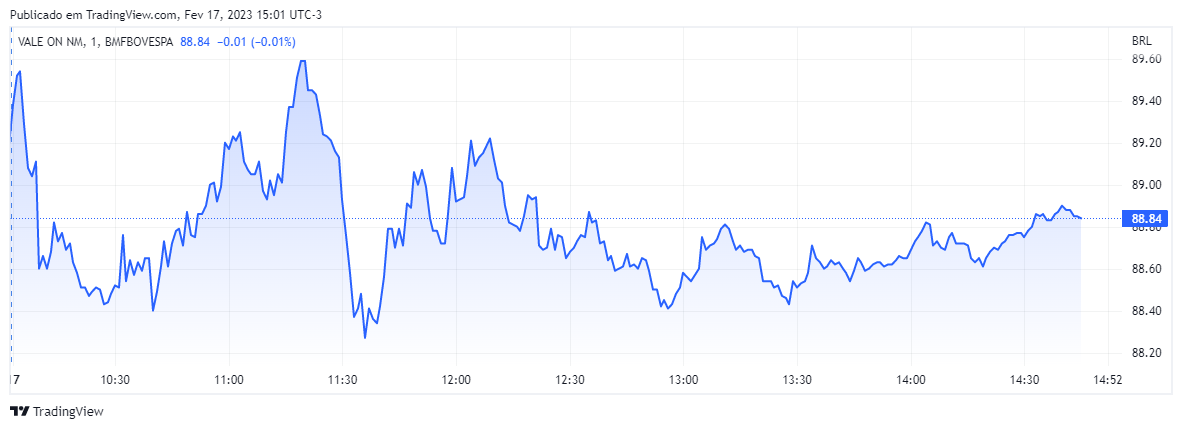

Parte desse reflexo já pode ser observado no pregão de hoje: por volta das 15h00, VALE3 recuava 0,37%, cotada a R$ 88,86. Longe de ser um tombo, mas mostrando que ninguém se animou demais com os dados revelados na véspera.

Em relatório, o JP Morgan — que rebaixou a recomendação da Vale há poucos dias — aponta que não espera revisões para os números da companhia após o balanço. Destacam, ainda, que os investidores permanecem receosos com as perspectivas para o preço do minério de ferro nos próximos meses, o que pode afastá-los do ativo.

"Ainda que a maioria acredite que os preços provavelmente cairão no médio prazo, as discussões são sobre se poderemos ver outro rali no curto prazo, antes que os preços comecem a se normalizar. Acreditamos que o sentimento e as perspectivas serão os principais impulsionadores das estimativas de lucros para 2023”, dizem os analistas.

Na semana passada, a equipe já havia comentado em relatório que a mudança de recomendação foi feita de olho no que pode ser classificado como um excesso de otimismo com o setor de mineração e siderurgia após a reabertura da China.

Leia Também

Para o JP Morgan, a Vale ainda vai se beneficiar deste evento, não há dúvidas, mas a leitura é de que o rali recente visto nos papéis já foi longe demais e não justifica compra neste momento.

O UBS BB também traz uma visão mais cautelosa e que demonstra o que o mercado gosta de chamar de "operar em compasso de espera".

Para os analistas do banco, o rali recente visto na precificação do minério de ferro é baseado em especulações sobre a reabertura da China e menos em fundamentos. Hoje, a equipe do banco tem projeções mais modestas para o preço da commodity — US$ 95 por tonelada até o fim de 2023, enquanto a própria Vale projeta um preço de US$ 109/tonelada para o fim deste ano.

Já a equipe da Genial Investimentos fala da reabertura da China como um “grande driver” para a empresa, de olho na maior demanda do principal cliente da Vale, mas reforça que ela deve ser mais fraca do que o mercado está imaginando.

Para eles, há especulação tanto nas projeções para o preço do minério quanto na alta recente das ações VALE3, impulsionadas por esse contexto.

Com isso, os analistas também rebaixaram a recomendação das ações de compra para manutenção há poucas semanas, com preço-alvo de R$ 105 — potencial de alta de 17,7% se considerado o fechamento anterior.

Por fim, a XP Investimentos avalia que a tese de longo prazo da Vale é atraente, o que justifica a recomendação de compra, mas que no curto prazo ainda há receios "com a discrepância da alta do preço do minério de ferro em relação a outras commodities (principalmente petróleo)."

No mesmo relatório, a XP aponta que, além do monitoramento dos preços do minério, outro ponto essencial para observar em relação à Vale nos próximos meses é a monetização das operações de metais básicos.

Esse assunto já está no radar do mercado há meses — por enquanto, ninguém sabe o que a empresa pretende fazer com essa divisão, já que faz tempo que são discutidas uma possível abertura de capital ou também uma venda parcial dela.

Agentes do mercado apontam, inclusive, que somente uma solução definitiva para esta área da empresa seria capaz de destravar valor de fato para a mineradora, com a consequente valorização de suas ações na bolsa.

Durante teleconferência com analistas realizada na manhã desta sexta-feira (17), o CEO da Vale, Eduardo Bartolomeo, afirmou que a companhia teve "progresso na venda minoritária nos metais básicos" — mas parece que o preço dado não está agradando.

Ele acrescentou, ainda, que pretende ter mais novidades sobre o tema ainda no primeiro semestre deste ano.

Durante o bate-papo, o vice-presidente executivo de finanças e relações com investidores da Vale, Gustavo Pimenta, foi perguntado sobre o destino dos recursos levantados com essa operação, mas se limitou a dizer que buscará crescimento em novas plataformas relevantes para o negócio.

O executivo ainda disse que a geração de caixa da divisão de metais básicos está "subdimensionada", ao mesmo tempo em que a demanda por esses produtos e a indústria como um todo também não estariam precificadas adequadamente.

As últimas notícias sobre o tema relatam que a GM pode pagar até US$ 2 bilhões por parte da divisão de metais básicos da Vale. A montadora já estaria na segunda fase de um processo de licitação; seu interesse, claro, é na obtenção de uma fonte de cobre e níquel que sirva para sua produção de veículos elétricos.

Hoje, a Vale já fornece esses materiais para a Tesla; a japonesa Mitsui & Co e um fundo de investimentos da Arábia Saudita, entre outros, também estão interessados nessa divisão.

A necessidade de separar os negócios de minério de ferro e de metais básicos surgiu a partir das projeções de que a demanda por cobre e níquel aumentarão consideravelmente nos próximos anos.

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado