O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Injeção de novo dinheiro aconteceria em dois aumentos adicionais de R$ 1 bilhão cada na Americanas (AMER3), mediante determinadas condições

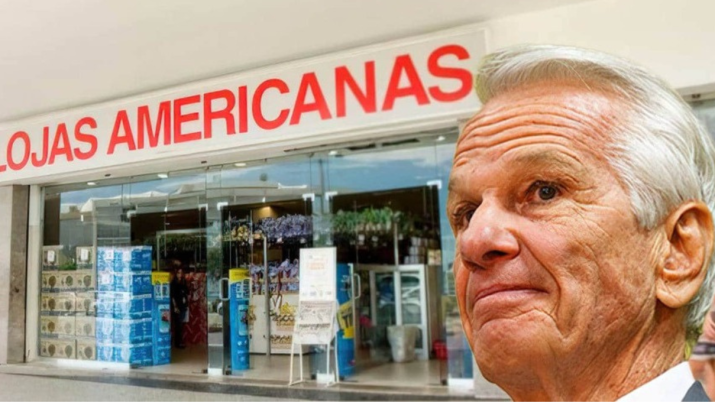

Como era esperado, o plano de recuperação judicial da Americanas (AMER3) já foi alterado e, desta vez, a companhia trouxe a novidade que os credores estavam esperando — os acionistas de referência estão dispostos a colocar mais R$ 2 bilhões para salvar a empresa, além daqueles R$ 10 bilhões já propostos.

Segundo documento arquivado na Comissão de Valores Mobiliários (CVM), a ideia é que Jorge Paulo Lemann, Marcel Telles e Carlos Alberto Sicupira façam dois aumentos de capital adicionais, de R$ 1 bilhão cada.

Mas, calma, não é tão simples assim: ainda de acordo com o fato relevante, esses novos aportes seriam feitos apenas se a Americanas atingir determinados limites de alavancagem financeira ou, ainda, fique abaixo de certo nível mínimo de liquidez.

Tais limites e datas para a análise dessas condições não foram revelados.

Com essa notícia, a esperança que fica é de que o acordo entre os acionistas de referência e a Americanas (AMER3) seja firmado de vez, já que essa era uma condição bastante exigida para que tudo acontecesse.

Na semana passada, fontes ouvidas pela Bloomberg Línea afirmaram que bancos e detentores de títulos querem que o trio de bilionários injete R$ 12 bilhões na empresa para que um entendimento seja alcançado. Até então, a proposta oficial era de R$ 10 bilhões.

Leia Também

Ainda segundo a agência, as negociações estão avançando e os credores podem aceitar o pacote de troca de dívida por participação acionária proposto pela varejista.

Da maneira como a proposta foi formalizada, com base num aporte de R$ 10 bilhões, a Americanas (AMER3) ficaria quase inteira nas mãos de Jorge Paulo Lemann, de seus sócios Beto Sicupira e Marcel Telles, e dos bancos credores.

Além do valor que os acionistas de referência podem colocar no negócio, há também a possibilidade de os credores fazerem o mesmo, recebendo ações em troca da dívida.

Lemann, Telles e Sicupira já se comprometeram a entrar com todo o dinheiro novo na Americanas caso os demais acionistas não queiram participar da capitalização. Mas é improvável que eles façam isso se não houver a contrapartida dos credores.

O Seu Dinheiro fez então um exercício para calcular como ficaria o cenário após a execução do plano. Para isso, estipulamos as seguintes premissas:

Dessa forma, haveria uma enxurrada de 13,3 milhões de novas ações AMER3 no capital. Os acionistas de referência ficariam com 48,74% da empresa, enquanto os bancos ficariam com 46,83%. Apenas 4,43% dos papéis estariam nas mãos de outros acionistas.

Banco vê risco de depreciação mais forte da frota com nova enxurrada de carros chineses e diz que espaço para surpresas positivas diminuiu; veja a visão dos analistas

Empresa teve queda expressiva nos lucros líquidos, quando comparados ao ano anterior, porém o contexto da queda e outros dados foram vistos com bons olhos pelo mercado; confira

O caso envolve um investimento que integra o plano de capitalização da companhia aérea após sua recuperação judicial nos Estados Unidos (Chapter 11)

Os papéis da mineradora subiram cerca de 80% nos últimos 12 meses, impulsionadas principalmente por fluxos estrangeiros para mercados emergentes, pela valorização de metais e pelo crescente interesse dos investidores em ativos ligados ao cobre

Depois de anos correndo atrás de players digitais, os grandes bancos reconstruíram sua infraestrutura tecnológica, apostaram em inteligência artificial e agora brigam pelo verdadeiro troféu da guerra digital: a principalidade

O banco aumentou o preço alvo para as ações da OdontoPrev, que será rebatizada de Bradsaúde, de R$ 13 para R$ 18, um potencial de alta de 35%

Fintech concorrente do Nubank amplia oferta de crédito, lança plano Ultra e aposta em luxo acessível para conquistar o dia a dia dos brasileiros

Para que essas negociações ocorram de maneira segura, a Raízen quer assegurar um ambiente ordenado e buscar uma solução consensual, que poderá ser implementada por meio de Recuperação Extrajudicial, caso necessário

A estatal divulga os números dos últimos três meses do ano após o fechamento dos mercados desta quinta-feira (5); especialistas revisam as expectativas diante de um cenário menos favorável para o petróleo em 2025

Entre analistas, a leitura dos resultados é positiva, mesmo com a queda no lucro. Além da marca própria Olympikus, a companhia representa no Brasil a japonesa Mizuno e a americana Under Armour

Alumínio, que é uma das matérias-primas da Ambev, também pode ficar mais caro em decorrência do conflito no Oriente Médio; empresa já vinha lidando com ambiente adverso

Com 10% da receita vindo de medicamentos como Ozempic e Wegovy, RD Saúde mostra que o peso das canetas emagrecedoras já impacta o balanço

Após promessa de reorganização e corte de custos, a Vale Base Metals trabalha para deixar a operação pronta para uma eventual oferta pública antes do prazo inicialmente previsto para 2027

Perícia aponta fluxo financeiro pulverizado entre subsidiárias; juiz fala em confusão patrimonial e não descarta novas inclusões no processo.

Segundo a agência de notícias, a Shell ainda pretende prosseguir com a injeção de capital e apoiar a Raízen nas discussões contínuas com bancos e credores

Segundo o GPA, a reestruturação das dívidas não tem relação com as operações do dia a dia de sua rede de supermercados, ou ainda suas relações com fornecedores, clientes ou parceiros.

Proposta busca elevar o valor individual das ações para acima de R$ 1 e encerrar negociações em lotes de 1 milhão de papéis após a reestruturação financeira da companhia

Captação ficou abaixo do potencial estimado pelo Pine; controlador absorveu fatia relevante da oferta

Com apoio do iFood e da Embraer, a startup Speedbird Aero se prepara para expandir as operações e chegar na maior metrópole do país

Após reestruturação e mudança de fase, empresa lidera ranking de recomendações de 10 corretoras; veja quem aposta no papel e por quê