O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Banco Central dos Estados Unidos enfrentou a guerra na Ucrânia e uma inflação galopante com um aumento de 0,25 ponto percentual na taxa básica, que passou para a faixa entre 0,25% e 0,50% ao ano

A maior inflação em 40 anos e o baixo nível de desemprego falaram tão alto aos ouvidos do Federal Reserve (Fed) que o aguardado aumento dos juros finalmente aconteceu - mesmo que parte do mercado demonstre preocupação quanto aos efeitos econômicos da guerra entre Rússia e Ucrânia.

Há pouco, o banco central norte-americano elevou a taxa básica de juros pela primeira vez desde 2018. O aumento foi de 0,25 ponto percentual (p.p.), para a faixa entre 0,25% e 0,50% ao ano. E não deve parar por aí.

"Em apoio a essas metas, o Comitê decidiu aumentar o intervalo da taxa de juros para a faixa entre 0,25% e 0,50% ao ano e prevê que aumentos contínuos serão apropriados. Além disso, o Comitê espera começar a reduzir suas participações em títulos do Tesouro e dívida de agências e títulos lastreados em hipotecas de agências em uma próxima reunião", diz o comunicado.

O aumento da taxa de juros trouxe outra notícia importante: a era de dinheiro farto chegou ao fim. O Fed encerrou as compras de ativos da era pandêmica como o prometido.

O banco central norte-americano começou a comprar ativos em março de 2020 para estimular a economia dos Estados Unidos no pior momento da pandemia de covid-19, fazendo com que seu balanço saltasse de US$ 4 trilhões para US$ 9 trilhões.

Agora, essas aquisições foram encerradas, e o próximo passo deve ser a redução desse balanço de ativos. A decisão sobre o ritmo dessa diminuição deve vir nas reuniões de política monetária previstas para este ano.

Leia Também

Tanto o aumento de 0,25 pp da taxa de juros como o fim das compras de ativos acompanhada do anúncio de redução do balanço eram amplamente aguardados e vinham sendo telegrafados pelo presidente do Fed, Jerome Powell, e por seus colegas de banco central.

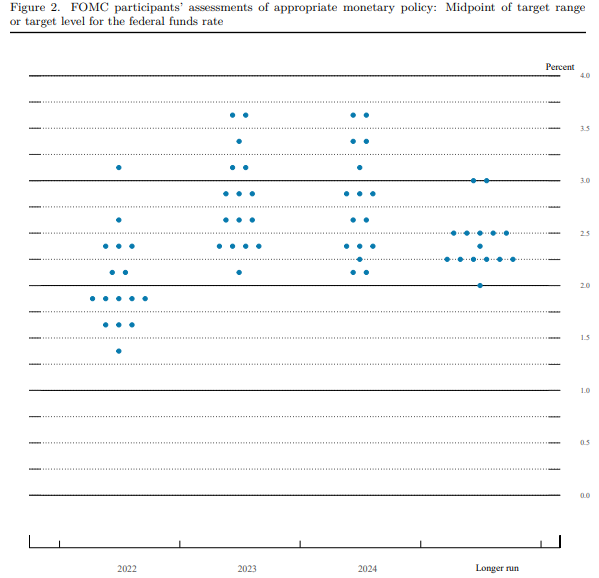

A Bolsa de Nova York teve uma reação branda assim que a decisão saiu. No entanto, o comunicado de hoje veio acompanhado de projeções econômicas e do chamado dot plot, ou gráfico de pontos, que traz a previsão dos membros do banco central norte-americano para a taxa de juros.

E foi aí que a luz amarela acendeu. Prevendo que a inflação se manterá elevada este ano - a projeção passou de 2,6% em dezembro para 4,3% agora - o Fed deixou a porta aberta para mais aumentos dos juros. Vale lembrar que a meta do banco central norte-americano para a inflação é de 2% ao ano.

O gráfico de pontos atualizado nesta quarta-feira mostra que mais seis elevações estão a caminho este ano - mais agressivo do que muitos investidores esperavam.

A previsão dos membros do comitê de política monetária do Fed não agradou o mercado. Assim que digeriram a decisão, os índices em Wall Street perderam o fôlego. O Dow Jones passou a operar levemente em queda de 0,02%, enquanto o S&P 500 e o Nasdaq subiam 0,19% e 0,84%, respectivamente.

Mas como o mercado deve se comportar a partir de agora?

O S&P 500 está em seu pior começo de ano desde a liquidação provocada pela covid-19, em março de 2020. Agora, os investidores precisam lidar com o aumento da taxa de juros.

Nos últimos dois anos, o mercado de ações norte-americano conseguiu subir diante da pior pandemia em um século e uma das eleições presidenciais mais divisivas da história dos Estados Unidos.

Agora está enfrentando o maior conflito armado da Europa desde a Segunda Guerra e a inflação mais elevada desde a década de 1980.

A história sugere que os índices de ações nos Estados Unidos estão prestes a experimentar mais volatilidade após o aumento dos juros. Mas isso não significa que a corrida de touros acabou.

De fato, nos oito ciclos de alta anteriores, o S&P 500 disparou após um ano do início do aperto monetário, segundo a LPL Financial.

Nas últimas três décadas, o Fed assumiu quatro ciclos distintos de alta de juros. Nenhum foi prejudicial aos mercados de ações.

O setor de tecnologia, que passa por grandes oscilações este ano sob a perspectiva de um aumento agressivo da taxa básica, normalmente está entre os setores de melhor desempenho do S&P 500 durante esses ciclos.

Segundo a Strategas Securities, o segmento de tecnologia teve um ganho de quase 21% nesses períodos — mas, no geral, a liderança varia.

Então, por que o Fed está perto de uma encruzilhada? E a resposta é o aumento dos preços do petróleo juntamente com a elevação da taxa de juros.

O Fed enfrenta um dilema complicado com o aumento do preço do petróleo e a invasão da Ucrânia pela Rússia ameaçando torná-lo ainda mais caro.

Os choques do petróleo precederam as crises econômicas em meados dos anos 1970, início dos anos 1980 e dos anos 1990.

Mas outras recessões, como após o 11 de setembro de 2001 e a crise financeira global em 2008, não foram causadas diretamente por um forte aumento nos preços do petróleo.

Para a maioria dos analistas, a decisão do Fed desta quarta-feira (16) veio em linha com o que se esperava.

"Nada fora do esperado. Acredito que aconteceu o melhor dos cenários. O Fed ainda está buscando alcançar o pleno emprego e a inflação na casa dos 2%, mas não está disposto a sacrificar demais a economia no curto prazo e, por isso, aumentou a taxa de juros em 0,25 pp", disse Felipe Veloso, economista e fundador da Cripto Mestre.

Luiz Carlos Corrêa, sócio da Nexgen Capital, segue o mesmo raciocínio. "De uma forma geral, o mercado já está precificando essa alta de 0,25 pp, veio em linha com o que o mercado esperou. Apenas um integrante do comitê votou acima disso, que é alguém que vem pedindo há algum tempo uma alta maior, então não vejo nenhuma mudança que surpreenda o mercado", disse.

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro