As small caps estão sendo dizimadas na bolsa. É hora de comprar, ou os riscos são grandes demais?

As small caps, ações de empresas de pequeno porte, caem forte neste começo de 2022. Mas, apesar do cenário duro adiante, há boas alternativas

O ano começou negativo para a bolsa brasileira como um todo, mas uma classe de ações teve um desempenho particularmente ruim no início de 2022: as small caps — ações de empresas de pequeno porte e que costumam ter uma exposição maior ao cenário doméstico. E, embora os últimos dias tenham mostrado uma recuperação do mercado acionário local, esse grupo de papéis segue no vermelho.

É uma constatação bastante simples: enquanto o Ibovespa já sobe 2% desde o começo do ano, o índice de small caps da B3 amarga uma queda de quase 7% no mesmo período. Um comportamento que não chega a surpreender, já que as perspectivas para a economia local neste ano não são exatamente animadoras.

O boletim Focus do Banco Central, por exemplo, mostra que os economistas trabalham com um crescimento do PIB inferior a 0,5% em 2022; além disso, as estimativas para o IPCA seguem acima de 5% — o que representaria um novo estouro do teto da meta de inflação —, e as previsões para a Selic estão cada vez mais próximas a 12% ao ano.

Ou seja: é razoável imaginar que a atividade doméstica vai patinar neste ano, e que as empresas que são mais dependentes da economia local vão encontrar um ambiente desafiador, para dizer o mínimo. Para completar esse cenário desfavorável, vale lembrar que, no segundo semestre, teremos eleições presidenciais — um evento que sempre aumenta a volatilidade nos mercados.

Dito isso, as fortes quedas vistas entre as small caps também são apontadas por muitos como uma oportunidade a ser capturada. As cotações cada vez menores, com descontos elevados em relação às médias históricas, aumentam a percepção de que muitas dessas ações estão prontas para entregarem retornos interessantes.

Sendo assim, é hora de investir nas small caps, por mais que essa decisão possa parecer contra intuitiva? Para responder essa pergunta, o Seu Dinheiro entrou em contato com especialistas nessa classe de ações; e, em linhas gerais, a resposta é sim — mas esse viés positivo não se estende a qualquer papel de empresa de pequeno porte.

Leia Também

Afinal, o fio condutor das small caps é o valor de mercado das companhias, e não o setor de atuação ou a estratégia operacional. Estamos falando, portanto, de um grupo bastante heterogêneo — de varejistas a construtoras; de altamente alavancadas a possuidoras de caixa líquido; de compradoras de outras empresas a 100% dependentes do crescimento orgânico.

É preciso entender com exatidão o perfil das empresas, suas perspectivas de negócio e seus pontos fortes e fracos; investir em small caps é uma tarefa árdua, mas que, quando bem feita, pode trazer retornos bastante sólidos no médio e longo prazo.

Compreendendo o momento

Antes de mais nada, convém analisar a dinâmica da bolsa como um todo: afinal, por que as small caps ficaram tão para trás neste começo de 2022?

Para responder essa pergunta, vamos antes analisar melhor o comportamento do Ibovespa. Veja abaixo as cinco ações de melhor desempenho do índice desde o começo do ano:

- Petrobras ON (PETR3): +12,57%

- Itaú Unibanco PN (ITUB4): +12,23%

- PetroRio ON (PRIO3): +10,79%

- Petrobras PN (PETR4): +10,54%

- Bradespar PN (BRAP4): +10,12%

O top 10 ainda conta com companhias como a 3R Petroleum (RRRP3), a Vale (VALE3), a Usiminas (USIM5) e o Bradesco (BBDC4). Repare que há algumas características que são mais ou menos comuns a todas as empresas do grupo: em geral, são empresas de médio ou grande porte, exportadoras de commodities ou ligadas a um setor da economia doméstica com perspectivas mais sólidas, no caso dos bancos.

Um segundo ponto importante é o peso que essas ações possuem na composição do Ibovespa: somados, os papéis de Vale, Petrobras, Itaú e Bradesco respondem por 38% do índice. Justamente os ativos que têm maior participação na carteira são os que estão indo bem neste ano — o melhor cenário para qualquer portfólio de investimentos.

E o índice de small caps, que amarga perdas tão relevantes no ano? Nele, o setor de construção e incorporação tem peso de cerca de 16%; em sequência, aparecem os segmentos de consumo (13%) e comércio (10%). São três áreas da economia diretamente impactadas pelo ambiente de juros altos e menor renda, o que afeta diretamente o desempenho das ações.

Portanto, a disparidade na composição ajuda a explicar a dinâmica do Ibovespa e do SMLL neste início de 2022, mas não só isso. Há também um componente de liquidez, com destaque para o papel dos investidores institucionais — como os fundos de pensão — em meio à alta na Selic.

"Vemos alguns fundos de ações recebendo saques, uma saída de recursos com direção à renda fixa", diz Ricardo Peretti, estrategista de ações da Santander Corretora. "Necessariamente, o gestor tende a tomar cuidado com posições de baixa liquidez, concentrando-se em mid/large caps".

Assim, há um pano de fundo macroeconômico bastante desfavorável às small caps como um todo, mas também há uma cautela mais elevada por parte de players importantes do mercado de ações em relação a esse tipo de ativo, dada a atratividade crescente da renda fixa.

Isso, no entanto, não quer dizer que todas as small caps da bolsa apresentem perspectivas negativas.

Small caps: estratégias de investimento

"A composição do índice [de small caps], baseada em varejo, consumo e juros, jogou contra ela mesma", destaca Werner Roger, gestor e sócio da Trígono Capital, asset de investimentos que possui fundos focados em empresas de menor porte. "Os setores de construção e varejo têm peso zero nas carteiras".

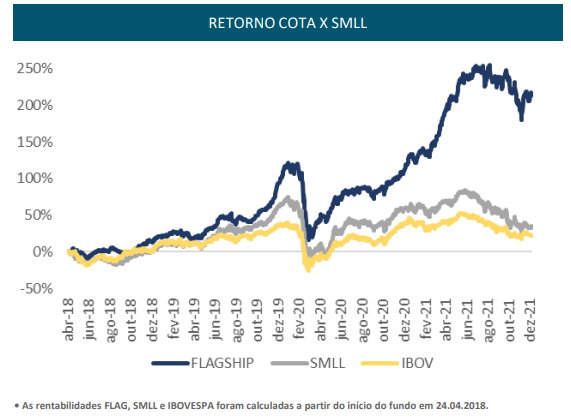

O Trígono Flagship, principal fundo da casa, acumulou ganhos de 43,6% em 2021, enquanto o índice de small caps recuou 16,2%; desde a abertura, em abril de 2018, o retorno já é de quase 200%. O Flagship 60, também focado em ações de empresas pequenas, tem desempenho semelhante nos mesmos horizontes de tempo.

A diferença de retorno entre os fundos da Trígono e o SMLL deixa claro que as carteiras da asset são bastante diferentes da composição do índice. No caso da gestora, os setores de commodities, indústria pesada e agro respondem por mais de 70% da alocação, enquanto o portfólio da B3 tem 'apenas' 20% de exposição a esses segmentos.

A estratégia de ir contra a maré do SMLL, no entanto, não garante retornos positivos por si só. Além da dinâmica dos setores da economia, é preciso entender também o modelo operacional das empresas. Somente assim é possível determinar o valor justo de uma ação — e, a partir daí, entender se o preço atual dos ativos é atrativo ou não.

No fundo Flagship, os sete primeiros nomes são hoje 60% da carteira. Foram entrando novas empresas, fomos agregando, mas não vendi nenhuma posição inicial. Mostra a longevidade das decisões

Werner Roger, gestor e sócio da Trígono Capital

O horizonte mais longo dos investimentos também é um ponto ressaltado por Cristiane Fensterseifer, analista da Empiricus e especialista em small caps. É uma questão de lógica do investimento: empresas de pequeno porte, em geral, estão em fase de crescimento e amadurecimento dos negócios; são raros os casos de companhias que conseguem dobrar de tamanho no curto prazo.

"É preciso tempo para executar aquisições, implantar melhorias e ganhos de eficiência, investir", destaca Fensterseifer. "O longo prazo é importante para capturar o crescimento".

Separando o joio do trigo

Dito isso, o que os especialistas recomendam? Quais small caps são atrativas e oferecem boas perspectivas de retorno, considerando os níveis de preço do momento?

Para Peretti, da Santander Corretora, destaca duas histórias: Minerva ON (BEEF3) e Arezzo (ARZZ3). São duas companhias com perfis quase diametralmente opostos — a primeira é uma exportadora de proteína animal e receita dolarizada; a segunda é uma varejista do setor de moda, que, a priori, não tem lá um cenário muito animador adiante.

No caso da Minerva, o racional é bastante simples: estamos falando de uma rara small cap com maior exposição ao mercado internacional e que, portanto, se beneficia com a alta do dólar. Melhorias recentes no campo da governança corporativa e na dinâmica do endividamento também justificam o otimismo da casa.

"45% da receita dela vem de exportações para a Ásia", diz Peretti, ressaltando a recente reabertura do mercado chinês à carne brasileira. Cotadas atualmente a R$ 10,27 e com EV/Ebitda em cerca de 5 vezes, as ações BEEF3 estão com um desconto de 30% em relação ao histórico de 5 anos desse múltiplo, diz o estrategista.

Quanto à Arezzo, ele afirma que a empresa está numa dinâmica própria de crescimento, com uma série de aquisições que transformaram o seu perfil. A partir da compra da Reserva, a companhia deixou de ser uma calçadista pura e começou a atuar como uma varejista multimarcas de vestuário. "De forma geral, o mercado já se convenceu que a Arezzo tem uma gestão de excelência no setor".

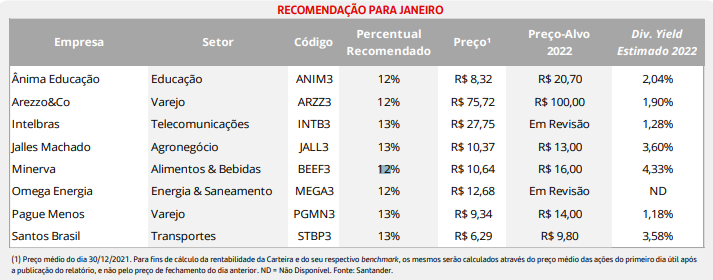

Veja abaixo a carteira de small caps da Santander Corretora em janeiro de 2022:

Roger, da Trígono, reuniu as 10 maiores posições da asset em seus fundos de small caps — ao todo, a gestora investe em 34 empresas de pequeno porte, embora o top 10 responda por 87% da alocação. A posição mais conhecida é Ferbasa PN (FESA4), produtora de ferroligas que, apenas no ano passado avançou 161%.

O bom desempenho da companhia, no entanto, não se restringe a 2021: ao analisarmos um horizonte de 25 anos, os papéis tiveram uma valorização de quase 79.000%; em média, as ações da Ferbasa deram um retorno de 30,5% ao ano nessa janela de tempo, versus pouco mais de 11% do Ibovespa.

Outra posição importante da Trígono é a Unipar PNB (UNIP6), empresa do setor químico que, assim como a Ferbasa, também apresenta um retorno superior a 30% ao ano na janela de 25 anos. Veja abaixo outros cases de investimento da asset:

- Positivo ON (POSI3), empresa do setor de tecnologia que começa a atuar em automação e tem exposição ao dólar;

- Tronox Pigmentos PNA (CRPG5), do setor químico;

- Metal Leve ON (LEVE3), atuante na indústria e comércio de peças e componentes para motores;

- São Martinho ON (SMTO3), companhia sucroalcooleira;

- Simpar ON (SIMH3), holding do grupo JSL que atua no mercado doméstico de logística;

- Kepler Weber ON (KEPL3), prestadora de serviços à agroindústria e importante player do mercado de silos;

- Schulz PN (SHUL4), fabricante de componentes para a indústria automotiva e pesada; e

- Tupy ON (TUPY3), produtora da cadeia de ferro fundido para a indústria automobilística.

Dessas 10 ações, Ferbasa, Metal Leve, São Martinho, Kepler Weber e Tupy são as cinco maiores posições, representando 60% dos fundos da Trígono. "A Tupy foi a única negativa [em 2021], mas estamos bem confiantes. Tivemos muito ingresso de recursos e pudemos aumentar a posição em condições favoráveis de preço", diz Roger.

Por fim, Fensterseifer, da Empiricus, destaca que há empresas ligadas ao cenário doméstico cujas ações sofreram muito nos últimos meses, mas que, em termos operacionais, apresentam crescimento sólido e perspectivas de continuidade dessa expansão, independente das variáveis macroeconômicas.

Entre tais casos, ela destaca Sinqia ON (SQIA3). Um dos player de tecnologia presentes na bolsa brasileira, a empresa tem mostrado um crescimento da ordem de 70% no faturamento na base anual; no fim de dezembro, ela anunciou a compra da NewCon, por R$ 420 milhões — uma aquisição que aumenta sua receita em cerca de 20%.

Dito isso, as ações SQIA3 são negociadas hoje na casa de R$ 13,00, perto do patamar visto em março de 2020, período de maior incerteza nos mercados por causa da pandemia. E, vale lembrar: a empresa fez um follow-on em setembro do ano passado a R$ 23 por ação, levantando R$ 400 milhões.

"Deve ter mais alguma aquisição em breve, ela disse que eram duas aquisições [na ocasião do follow-on]", destaca Fensterseifer. "A ação está num nível máximo de estresse, sendo que o negócio continuou crescendo, e com ganho de margem.

Outra tese levantada pela analista da Empiricus é C&A ON (CEAB3). E, assim como no caso da Sinqia, estamos falando de uma companhia cujas ações estão sendo negociadas em níveis de preço muito baixos, apesar dos avanços operacionais dos últimos anos.

Entre outros pontos, a C&A investiu cerca de R$ 600 milhões em melhorias logísticas; além disso, a companhia reformulou sua parceria com o Bradesco para a concessão de crédito aos clientes, uma promessa feita à época do IPO. Em paralelo, o plano de abertura de lojas segue inalterado, com a meta de 30 novas unidades por ano.

Isso se traduz em mais margem, mais agilidade futura. A C&A buscou a eficiência que tinha deixado em relação às concorrentes, como a Renner

Cristiane Fensterseifer, analista da Empiricus

Os papéis CEAB3, no entanto, são negociados a R$ 5,50, abaixo das mínimas vistas em março de 2020 — o IPO da companhia ocorreu a R$ 16,50. Para a analista, o patamar atual da C&A indica que o mercado está precificando o pior cenário possível para a empresa, em que ela nunca mais conseguirá retomar os níveis de venda pré-pandemia; os investimentos e movimentações estratégicas, no entanto, dão a entender que essa hipótese não é a mais plausível.

Small caps: como montar uma carteira?

Expostos todos os argumentos, fica claro que as small caps oferecem oportunidades interessantes de investimento — a chave é saber escolher quais ações comprar e estar sempre atento à evolução dos negócios e das variáveis macroeconômicas associadas a cada uma das companhias.

Mas, ao pensarmos numa carteira de ações, qual a porcentagem ideal de alocação nesse tipo de empresa? Para Peretti, da Santander Corretora, o ideal é ter de 20% a 30% nas empresas pequenas da bolsa — abaixo disso, as posições podem ficar irrelevantes; acima, pode-se ficar demasiadamente exposto aos riscos que essa classe de ativos apresenta.

É bom lembrar que as small caps costumam apresentar liquidez mais baixa e, sendo assim, estão sujeitas às questões de fluxo de investimentos, conforme detalhado no começo desse texto. Assim, convém não alocar uma quantidade excessiva de recursos, dados os riscos inerentes a esse tipo de ações.

Fensterseifer segue caminho parecido: as séries de small caps da Empiricus também recomendam que cerca de 1/3 da carteira de ações seja destinada às empresas de menor porte. Afinal, por mais que haja riscos, esses papéis também oferecem potenciais de alta bastante intensos no longo prazo, caso as teses de investimento se provem vencedoras.

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Mais um banco se rende à Cielo (CIEL3) e passa a recomendar a compra da ação, mesmo após alta de quase 200% neste ano

Com potencial de alta de quase 30% estimado para os papéis, os analistas do Credit Suisse acreditam que você deveria incluir as ações da empresa de maquininhas no seu portfólio

IRB lança oferta primária restrita, mas limita operação a R$ 1,2 bilhão e antecipa possibilidade de um descontão; IRBR3 é a maior alta do Ibovespa hoje

Resseguradora busca reenquadramento da cobertura de provisões técnicas e de liquidez regulatória para continuar operando

Dividendos: Porto Seguro (PSSA3) anuncia quase R$ 400 milhões em JCP; Kepler Weber (KEPL3) também distribuirá proventos

Data de corte é a mesma em ambos os casos; veja quem tem direito a receber os proventos das empresas

Oi (OIBR3) confirma venda de operação fixa para subsidiária da Highline; transação pode alcançar R$ 1,7 bilhão

Proposta da NK 108, afiliada da Highline, foi a única válida no leilão realizado ontem; negócio envolve cerca de 8 mil torres da Oi

Depois de bons resultados nos setores de gás e energia, gigante de infraestrutura está conquistando espaço, também, na mineração – e promete assustar a Vale (VALE3)

Um crescimento mínimo de 50%: é isso que time de analistas espera para uma ação que custa, hoje, 20% a menos do que sua média histórica; saiba como aproveitar

Ibovespa interrompe sequência de 4 semanas em alta; veja as ações que mais caíram – e um setor que subiu em bloco

Ibovespa foi prejudicado por agenda fraca na semana, mas houve um setor que subiu em bloco; confira as maiores altas e baixas do período

Dá pra personalizar mais? Americanas (AMER3) fecha parceria com o Google em busca de mais eficiência e melhor experiência para clientes

Acordo entre a Americanas e o Google prevê hiperpersonalização da experiência do cliente e otimização de custos operacionais

Bed Bath & Beyond desaba mais de 40% em Wall Street — e o ‘culpado’ é um dos bilionários da GameStop; entenda

Ryan Cohen, presidente do conselho da GameStop, vendeu todas as suas ações na varejista de itens domésticos e embolsou US$ 60 milhões com o negócio

Unindo os jalecos: acionistas do Fleury (FLRY3) e Hermes Pardini (PARD3) aprovam a fusão entre as companhias

Os acionistas de Fleury (FLRY3) e Hermes Pardini (PARD3) deram aval para a junção dos negócios das companhias; veja os detalhes

JBS (JBSS3) é a ação de alimentos favorita do BofA, mas banco vê menor potencial de alta para o papel; ainda vale a pena comprar?

Analistas revisaram para baixo o preço-alvo do papel, para R$ 55, devido à expectativa de queda nas margens da carne bovina dos EUA, correspondente a 40% das vendas da empresa

Irani anuncia recompra de até 9,8 milhões de ações na B3; o que isso significa para o acionista de RANI3?

A empresa disse que quer maximizar a geração de valor para os seus investidores por meio da melhor administração da estrutura de capital

Vale (VALE3) perdeu o encanto? Itaú BBA corta recomendação de compra para neutro e reduz preço-alvo do papel

Queridinha dos analistas, Vale deve ser impactada por menor demanda da China, e retorno aos acionistas deve ficar mais limitado, acredita o banco

Soberania da (VALE3) ‘ameaçada’? Melhor ação de infraestrutura da Bolsa pode subir 50%, está entrando na mineração e sai ganhando com o fim do monopólio da Petrobras (PETR4) no setor de gás; entenda

Líder na América Latina, papel está barato, está com fortes investimentos na mineração e é um dos principais nomes do mercado de gás e do agronegócio no Brasil

Nubank (NU; NUBR33) chega a subir 20% após balanço, mas visão dos analistas é mista e inadimplência preocupa

Investidores gostaram de resultados operacionais, mas analistas seguem atentos ao crescimento da inadimplência; Itaú BBA acha que banco digital pode ter subestimado o risco do crédito pessoal

Briga do varejo: Qual é a melhor ação de atacadista para ter na carteira? A XP escolheu a dedo os papéis; confira

O forte resultado do Grupo Mateus (GMAT3) no 2T22 garantiu ao atacadista um convite para juntar-se ao Assaí (ASAI3) na lista de varejistas de alimentos favoritas dos analistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP