O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O projeto Figueira vai aumentar a capacidade produtiva da Klabin (KLBN11), mas a um custo considerado elevado por analistas

Numa empresa do setor de commodities, capacidade de produção é tudo: petroleiras dependem dos poços, siderúrgicas exigem fornos, e assim em diante. Nesse sentido, a Klabin (KLBN11) deu um passo para garantir sua perenidade e anunciou uma nova fábrica de papelão ondulado — só que o mercado não gostou nada da novidade.

E basta olhar para o comportamento das units da companhia nesta manhã de quinta-feira (21) para chegar a essa conclusão. Os ativos KLBN11 recuam mais de 2%, perto da faixa dos R$ 18,50, e aparecem entre as maiores baixas de todo o Ibovespa; na mínima do dia, foram ao patamar de R$ 17,50, em queda de mais de 8%.

É o menor nível de preço para KLBN11 no ano; os papéis amargam perdas de mais de 30% no acumulado de 2022. Indo além: a Klabin não atingia cotações tão baixas desde abril de 2020, época em que a Covid-19 provocou enormes turbulências nas bolsas globais.

Mas, afinal, por que o mercado detestou tanto o novo investimento bilionário da Klabin, se ele foi feito justamente para aumentar a produtividade da companhia? A iniciativa não deveria ser aplaudida, dada a visão de longo prazo da administração da empresa?

Bem, é um caso clássico de teoria versus prática. Em tese, o racional por trás dessa decisão faz todo o sentido; mas, quando aplicado à realidade da empresa, as cifras bilionárias envolvidas no novo projeto acendem uma luz de dúvida entre os investidores: será essa a maneira mais eficiente de a Klabin alocar seu capital?

Essa dúvida não ronda apenas o mercado: manifestações de conselheiros da companhia deixam claro que a empreitada não é consenso nem mesmo entre as pessoas com poder de decisão na Klabin. Um aporte de R$ 1,5 bilhão, num momento não muito animador da economia global, é visto por alguns como falta de cautela com o caixa.

Leia Também

Antes de qualquer coisa, vale recapitular o que foi anunciado na noite de quarta (20): o projeto Figueira, como foi batizada a nova empreitada da Klabin (KLBN11), engloba o desenvolvimento do zero de uma unidade produtora de papel ondulado em Piracicaba (SP); as operações devem começar no segundo semestre de 2024.

Tudo isso ao custo de R$ 1,5 bilhão, a ser desembolsado desde já — segundo a Klabin, a nova fábrica será capaz de produzir 240 mil toneladas de papelão ondulado por ano. Com mais esse ativo no portfólio, a empresa chegará a uma capacidade nominal de conversão de 1,3 milhão de toneladas por ano.

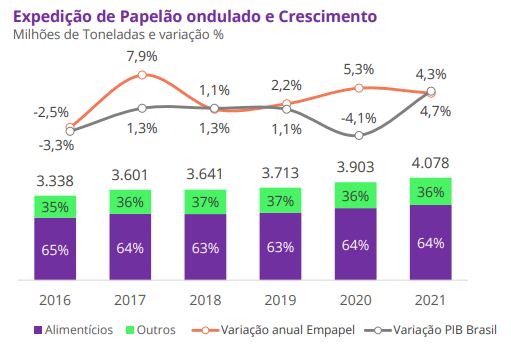

Em termos estratégicos, aumentar a capacidade produtiva de papelão ondulado faz sentido à primeira vista: a demanda por esse tipo de embalagem cresceu entre 2019 e 2021, acompanhando a demanda mais forte do varejo. Em meio à pandemia e à explosão do consumo doméstico, esse segmento teve um desempenho bastante forte.

De fato, esse racional foi elogiado por analistas de grandes bancos. O Itaú BBA destaca que a integração dessa nova planta com a produção de kraftliner — o material-base do papelão ondulado — tende a reduzir a volatilidade nos resultados da Klabin; o JP Morgan diz que o projeto é "acretivo" e "em linha com a estratégia" da empresa.

E, no lado financeiro, o R$ 1,5 bilhão necessário para a construção da nova fábrica não é uma cifra tão pesada assim. Ao fim do primeiro trimestre, a Klabin tinha R$ 6,1 bilhões em caixa, com alavancagem em 2,4 vezes, um nível confortável. Portanto, é possível lidar com a necessidade de recursos sem maiores apertos.

Ocorre que ainda está fresco na cabeça do mercado o megainvestimento de quase R$ 13 bilhões para o desenvolvimento do projeto Puma II, anunciado em 2019 — o plano envolve a construção de duas máquinas de kraftliner, com produção de celulose integrada, na unidade de Ortigueira (PR).

E esse enorme ciclo de investimentos ainda não foi concluído: até o fim de março, a Klabin tinha desembolsado "apenas" R$ 8,5 bilhões para o aumento da capacidade produtiva no Paraná — a segunda máquina de papel de Puma II estava 32% concluída no término do primeiro trimestre.

Portanto, ainda há uma conta de mais de R$ 5 bilhões a ser paga no ciclo anterior de expansão e, agora, há mais R$ 1,5 bilhão a ser gasto em Piracicaba. Além disso, há dúvidas quanto aos valores envolvidos na nova empreitada.

"Não achamos que esse projeto adiciona valor para a Klabin", diz o Itaú BBA, ponderando que os investimentos do projeto giram em torno de R$ 6,5 mil por tonelada de papelão a ser produzido — cifra mais alta que a média das transações de fusão e aquisição nesse setor. Para o banco, o valor justo da empreitada seria de cerca de R$ 1,2 bilhão.

Outro ponto que pesa sobre as units da Klabin (KLBN11) é a aparente desarmonia no conselho de administração da empresa. Dos 14 membros do colegiado, 10 votaram a favor da aprovação do projeto Figueira — dois se abstiveram e outros dois foram contrários ao empreendimento na reunião extraordinária feita ontem (20).

Os conselheiros Roberto Luiz Leme Klabin e Sérgio Francisco Monteiro de Carvalho, que se abstiveram da votação, alegaram que seria necessária uma discussão mais aprofundada do projeto — o segundo disse ainda que, se analisado de forma isolada, a nova fábrica não se mostrava tão atrativa em termos de alocação de capital.

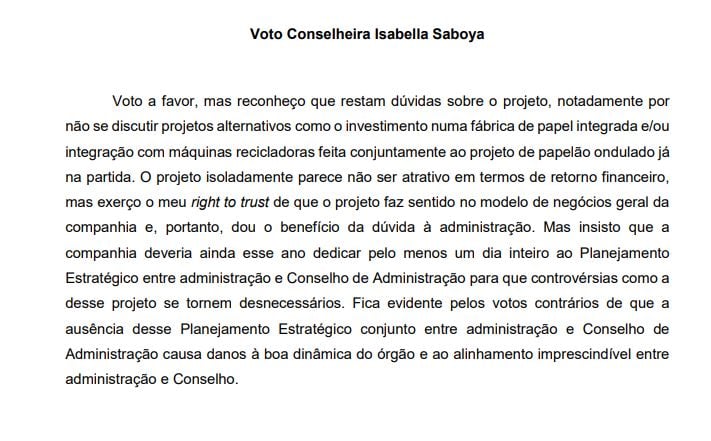

Há ressalvas mesmo entre os executivos que deram luz verde à nova fábrica. A conselheira Isabella Saboya, por exemplo, foi favorável à aprovação, mas registrou seu voto em escrito e fez ponderações contrárias ao projeto; ela diz, no entanto, dar um "voto de confiança" à administração.

Já os conselheiros Camilo Marcantonio e Mauro Rodrigues da Cunha foram contrários ao tema — o voto de Marcantonio tem três páginas e ressalta, entre outros pontos, que o projeto Figueira "tem valor presente líquido negativo em 20 anos e baixíssimo retorno, mesmo considerando a perpetuidade".

Essa falta de consenso dentro do conselho de administração da Klabin é vista com maus olhos pela XP, uma vez que coloca questões como a alocação de capital e os mecanismos de incentivo para a diretoria em foco. Em relatório, a corretora diz esperar por maiores detalhes sobre o projeto e suas premissas para analisar melhor a geração de valor.

Quanto à cifra de R$ 1,5 bilhão, a XP mostra preocupação semelhante à do Itaú BBA, lembrando que a aquisição do negócio de papelão ondulado da International Paper tinha um ticket médio de R$ 1,1 mil por tonelada — é verdade que as usinas da IP estavam depreciadas e a inflação de custos aumentou desde 2020, mas, ainda assim, a discrepância dos valores salta aos olhos.

Ainda há outras questões que aumentam a desconfiança do mercado, em especial a dinâmica macroeconômica. Um gestor de uma asset paulista lembra que, com a reabertura no pós-pandemia, há uma 'migração' de bens para serviços; a demanda do varejo por papelão, assim, pode desacelerar.

"Não acho displicência com o caixa, mas é um investimento relativamente alto", diz o gestor, referindo-se ao ticket superior a R$ 6 mil por tonelada do projeto Figueira — ele não é acionista da empresa, mas tem posição na Suzano. "Quando a gente olha para o valor presente líquido, fica quase no zero a zero. Não traz muito valor para a Klabin".

Segundo dados compilados pelo TradeMap, as units KLBN11 têm cobertura de 16 casas de análise — 14 recomendam a compra e duas, manutenção. O preço-alvo médio é de R$ 31,38, um potencial de alta de mais de 70% em relação às cotações atuais.

Em termos de valuation, as units são negociadas com um múltiplo implícito de preço/lucro de 8,7 vezes ao fim do ano; o EV/Ebitda é de pouco mais de 6 vezes nesse horizonte. A Suzano (SUZB3), outra gigante do setor de papel e celulose, têm múltiplos ligeiramente mais baixos.

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%

Movimento faz parte da reta final da recuperação judicial nos EUA e impacta investidores com forte diluição

As empresas substituíram os papéis da Cyrela (CYRE3) e Rede D’Or (RDOR3)

A companhia promoveu um grupamento na proporção 2 por 1, sem alteração do capital social, mas outra aprovação também chamou atenção do mercado

Após a compra, o fundo passará a ter 114 imóveis em carteira, com presença em 17 estados e uma ABL de aproximadamente 1,2 milhão de metros quadrados

ADRs da Vale e Petrobras antecipam dia de volatilidade enquanto mercados voltam do feriado; aversão a risco e queda do minério de ferro explicam quedas

Com fluxo estrangeiro concentrado no Ibovespa, as small caps também sobem no ano, mas ainda não brilham. Werner Roger, CIO da Trígono Investimentos, conta o que falta para isso

Wall Street não parou nesta terça-feira (17), encerrando o pregão com alta modesta. Já na B3, o investidor troca a fantasia pelos gráficos e encara a ata do Fed em plena Quarta-feira de Cinzas.

Embora um entendimento geral tenha sido alcançado nesta terça-feira (17), o Oriente Médio segue em alerta com trocas ameaças de ataque de Trump e o fechamento do Estreito de Ormuz

Mudança na margem para ouro, prata e platina aceleraram a queda de preços dos metais; entenda o que mudou e como isso mexeu com as cotações

Com baixa vacância, contratos longos e espaço para reciclagem de ativos, Patria Renda Urbana segue entre os preferidos da corretora

Um único relatório impulsionou o valor da empresa na bolsa em 30%, mas teve um efeito muito maior para outras companhias de logística

Ainda que 850 mil investidores seja um marco para a indústria de ETFs, ainda é um número pequeno na comparação com o número de 100 milhões de investidores na renda fixa e de 5,4 milhões na renda variável

Pregão ficará fechado por alguns dias e voltará em horário reduzido; Tesouro Direto também sofre alterações

Há um leque de oportunidades no mundo dos ETFs, para diferentes tipos de investidores, do mais conservador ao mais agressivo

Levantamento da Quantum Finance mostra que fundos de papel lideraram as altas de janeiro, com retornos que chegaram a ser seis vezes maiores que o do IFIX