O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O feriado traz consigo o medo da elevação do risco político. Mas é preciso ter calma para analisar o panorama para a bolsa e os investimentos

Chegamos ao tão aguardado dia 7 de setembro. Muito temos acompanhado ao longo deste terceiro trimestre, que tanto nos prometia, quanto à deterioração das relações entre os Poderes da República — e o impacto do risco político no desempenho da bolsa. Há muita gente falando sobre isso, e a verdade é que poucos são os que realmente agregam à discussão.

O Brasil é pouco trivial quando se trata de política, o que dá contornos bem nebulosos às cenas dos próximos capítulos. Havendo ou não real risco de ruptura institucional, notou-se nas últimas semanas um maior desconto sobre os ativos de risco locais, derivado, entre outras coisas, desse desconforto com o contexto político de Brasília. Já não há muitas perspectivas de aprovações relevantes positivas nesta segunda metade de 2021.

Elevou-se, portanto, a percepção de risco local com o esticar da corda nas mão do Palácio do Planalto. Temor político e falta de visibilidade fiscal, o calcanhar de Aquiles da economia brasileira, fez com que houvesse perda de aderência entre os fundamentos da realidade concreta e os ativos financeiros.

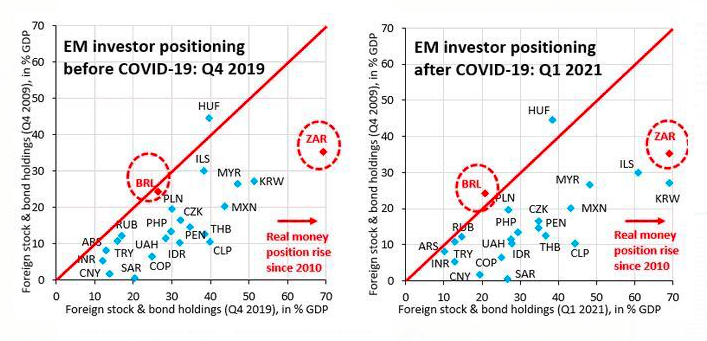

Consequentemente, o Brasil acabou ficando extremamente desvalorizado. Uma maneira de ver isso é comparar as participações de investidores estrangeiros no Brasil (BRL) com as da África do Sul (ZAR), antes (esquerda) e depois do COVID (direita). Em outras palavras, em % do PIB, as participações de investidores estrangeiros no Brasil são agora menores do que em 2010.

Difícil argumentar que o desconto é válido. Quero dizer, não somos perfeitos, mas isso é demais. Os investidores estrangeiros têm aumentado suas participações em ações e títulos na China em 5% trimestralmente, mas por muitos anos tiraram dinheiro do Brasil.

Isso está mudando gradualmente, vale dizer: o capital está voltando para o Brasil e os investidores estrangeiros agora estão mais otimistas do que os brasileiros. Mas ainda assim, as últimas porradas sobre nossas ações provocaram um desconto aparentemente exagerado, em meu entendimento.

Leia Também

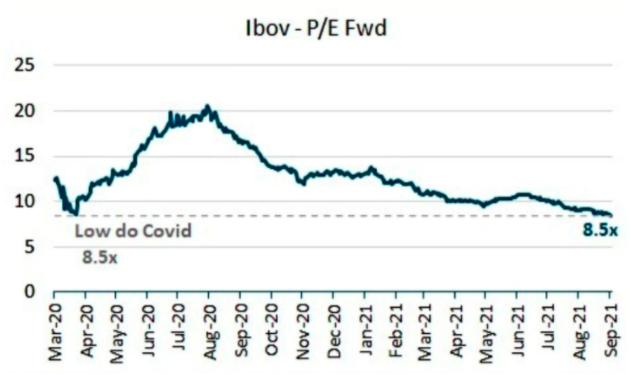

Veja abaixo o múltiplo de preço sobre lucro projetado para os próximos 12 meses do Ibovespa, o principal índice da bolsa. Estamos no mesmo patamar do low verificado no pior da pandemia no ano passado — a conta não fecha.

Dificilmente você vai conseguir me convencer de que é justo o desconto simplesmente pelo risco de ruptura institucional. Principalmente porque o Brasil, segundo a teoria da ciência política, seria o que poderíamos chamar de "sistema político de múltiplos vetos".

O que isso quer dizer?

Bem, se trata da combinação de Suprema Corte independente, Ministério Público independente, divisão clara dos poderes com um Congresso forte e independente (cada vez mais independente nos últimos cinco anos, vale ressaltar), mídia livre e estados da federação com poder de polícia e orçamentário (arrecadatório e de investimento).

É difícil governar o Brasil. Uma ruptura institucional, então, é mais difícil ainda.

Claro, todos ficaremos de olho para acompanharmos o tom das manifestações de hoje, dia 7 de setembro. Contudo, é provável que as coisas não se percam mais do que se perderam. Se algo pior acontecer, o caldo tende a engrossar para o lado do Executivo, que deverá conter sua ala de apoio ao longo do dia de hoje.

Risco político é muito difícil de mensurar. O mercado sabe ler este risco menos ainda. Ainda assim, temos verificado uma conjuntura macroeconômica soberana. Se o dia 7 de setembro passar e, conforme predominantemente se espera, os atos sejam mais manifestações pacíficas do que qualquer outra coisa, podemos voltar a tentar precificar de maneira mais apurada nossos ativos.

Em sendo o caso, o Brasil e a bolsa estão bem baratos, como pudemos ver acima.

Na série "Palavra do Estrategista", best-seller na Empiricus, Felipe Miranda e eu construímos algumas carteiras muito interessantes para capturar a valorização dos ativos brasileiros nesta segunda pernada do segundo semestre, enquanto o risco da crise hídrica ainda não aparecer de maneira mais evidente no radar e o Federal Reserve nos EUA não aperta sua política monetária com a redução da compra de ativos por lá ("tapering").

Para os interessados em aproveitar este desconto proporcionado, entre outras coisas, pela degradação fiscal brasileira e pelo risco político doméstico, que deve se apaziguar (as coisas pioram antes de melhorar), vale a pena conferir a série e se debruçar sobre nossas análises para os mais variados tipos de investimentos para diferentes perfis de investidores.

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais