Notre Dame Intermédica e Hapvida chegam a acordo para combinação de negócios

Ações da Notre Dame serão incorporadas pela Hapvida; acordo resultará em uma das maiores empresas de saúde do mundo

A Hapvida e a Notre Dame Intermédica anunciaram na noite de sábado que chegaram a um acordo para a combinação de negócios. A operação prevê a incorporação das ações de Notre Dame pela Hapvida que criará uma das maiores provedoras de soluções de saúde verticalizadas no mundo.

De acordo com o documento enviado à Comissão de Valores Mobiliários (CVM), cada acionista da Notre Dame receberá 5,2490 ações ordinárias da Hapvida por papel da empresa, além do valor de R$ 6,45, o que resultará na empresa combinada em que acionistas da Hapvida passariam a deter 53,6% do capital social enquanto os da Intermédica vão ter 46,4%.

Ambas as empresas convocaram Assembleias Gerais Extraordinárias (AGEs) para o próximo dia 29 de março para deliberarem sobre o assunto, que dependerá de aval do Conselho Administrativo de Defesa Econômica (Cade) e da Agência Nacional de Saúde Suplementar (ANS) caso seja aprovado.

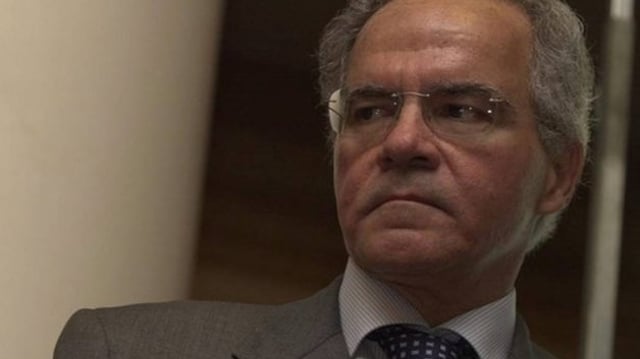

Irlau Machado Filho, atual diretor presidente da Notre Dame, e Jorge Pinheiro, diretor presidente da Hapvida, atuarão como co-CEOs na nova empresa combinada. O Conselho de Administração será ampliado para, no mínimo, nove membros, sendo dois indicados pelo atual Conselho de Notre Dame, cinco pela Hapvida (incluindo o presidente do colegiado) e dois independentes.

Os custos estimados serão de aproximadamente R$ 116 milhões, os quais incluem custos com assessoria financeira, avaliações, assessoria jurídica e demais assessorias para implementação da operação, publicações e demais despesas relacionadas.

O BTG Pactual e o Itaú BBA atuaram como assessores financeiros da Hapvida e o JPMorgan e o Citi pela Notre Dame. O escritório Pinheiro Neto é o assessor legal da Hapvida; e Souza, Mello e Torres coordena pelo lado da Notre Dame, juntamente com Lefosse e Mattos Filho, Veiga Filho, Marrey Jr. e Quiroga.

Leia Também

Maxi Renda (MXRF11) sobe após CVM recuar e encerrar polêmica sobre a distribuição de dividendos do fundo imobiliário

O FII é um dos destaques da indústria, que respira aliviada após a xerife do mercado de capitais reconhecer a regularidade do pagamento de proventos com base no “lucro caixa”

CVM recua e libera distribuição de dividendos do fundo imobiliário Maxi Renda FII (MXRF11) com base no ‘lucro caixa’ — relembre o caso

A xerife do mercado de capitais reconheceu “a existência de obscuridade e contradição” na decisão original

CVM rejeita oferta milionária dos irmãos Batista para encerrar processo envolvendo as contas da JBS (JBSS3); entenda

Acusados de abusarem do direito de seus cargos para aprovarem as próprias contas, os empresários ofereceram um total de R$ 6 milhões

Nelson Tanure entra na mira de investigação da CVM por suposto insider trading na compra da Alliar (AALR3)

Vale lembrar que o empresário, que já detinha cerca de 36% das ações da Alliar, tratou a compra diretamente com um grupo de 50 acionistas donos de 53% do capital social da empresa

E agora, Petrobras (PETR4)? CVM abre processo após demissão do general Silva e Luna; saiba o motivo da ação

Há cerca de um ano, a xerife do mercado abriu processo semelhante após o presidente Jair Bolsonaro anunciar, pelo Facebook, o substituto do economista Roberto Castello Branco, então comandante da empresa

É dividendo que você quer? Mais de 150 fundos imobiliários distribuem dinheiro hoje; MXRF11, FII no centro da polêmica sobre proventos com a CVM, também está na lista

Na lista ainda há presenças como a do Urca Prime Renda (URPR11), o fundo imobiliário mais rentável do ano passado

Maxi Renda (MXRF11) entra com pedido oficial para que CVM reconsidere decisão sobre distribuição de dividendos

O fundo também destaca que provavelmente encerrou o ano com lucros acumulados, mas os números de 2021 ainda precisam passar por auditoria

RBR admite que pode ficar sem distribuir dividendos com mudança de entendimento da CVM; veja quais fundos imobiliários pagam proventos hoje

Ao contrário de outros gestores, que buscam tranquilizar os investidores a respeito da questão, a RBR admitiu que pode ser afetada se novo entendimento entrar em vigor

Mercado mais dinâmico? CVM deve publicar em até 30 dias novas regras de agentes autônomos; veja o que muda

A previsão foi feita pelo deputado federal Neucimar Fraga (PSD-ES), relator da MP sobre a taxa de fiscalização do mercado de capitais. A autarquia, no entanto, não se compromete com prazos.

De olho em brasileiros que estão fora do País, CVM afrouxa regras e dispensa investidor de registro

O objetivo da resolução 64 é possibilitar que os investidores pessoas físicas estrangeiros – e não empresas – obtenham código operacional e CPF de maneira a habilitá-lo a aportar no mercado nacional

CVM suspende decisão sobre distribuição de dividendos do fundo imobiliário Maxi Renda FII (MXRF11)

Fundo imobiliário ainda precisa apresentar pedido de reconsideração do julgamento do colegiado da CVM, que pode ou não ser aceito pela autarquia

CVM diz que decisão sobre distribuição de dividendos do MXRF11 pode valer para outros fundos imobiliários; como isso afeta o investimento em FIIs?

A “xerife” do mercado de capitais confirmou que o novo entendimento pode se estender a outros fundos com características similares às do MXRF11

Conselheiro pede vista e Anatel adia decisão sobre venda da Oi Móvel para Claro, TIM e Vivo; OIBR3 tem forte queda

Ações da Oi seguiam em disparada antes do pedido de vista; Anatel voltará a discutir a venda em 10 de fevereiro

Servidores iniciam manifestação e prometem greve para fevereiro, mas Mourão diz que não há espaço para reajustes

Na peça aprovada no Congresso em Dezembro foi incluída uma previsão de R$ 1,7 bilhão para reajustes de salários do funcionalismo, contudo, a a categoria que seria beneficiada não foi especificada

Por que a BR Partners (BRBI11) e a 3 Tentos (TTEN3) preparam ofertas irrisórias de ações – e a Dotz (DOTZ3) estuda trilhar o mesmo caminho

Empresas buscam driblar – dentro das regras – as normas que restringem o acesso de investidores não-qualificados às ações

Xerife no protesto? Superintendentes da CVM se juntam a outros servidores federais e pedem reajuste salarial em carta aberta

No documento, os superintendentes afirmam ter recebido com indignação a decisão do governo federal de prever aumentos apenas para algumas categorias do serviço público

CVM abre processo envolvendo Petrobras após notícia de acordo no mercado de gás

O processo trata da supervisão de notícias, fatos relevantes e comunicados e foi iniciado pela Gerência de Acompanhamento de Empresas

Dane-se a CVM: Bolsonaro volta a falar sobre redução de preços de combustíveis

Presidente ignora processo aberto pela CVM e recorre à queda nos preços do petróleo lá fora para justificar revisão nas bombas

O IPO do cheque em branco chega ao Brasil: Alvarez & Marsal quer fazer oferta pública para lançar Spac na B3

Modalidade existe há mais de 20 anos nos EUA, mas ainda é inédita no Brasil; entenda como funciona

CVM investigará a Petrobras (PETR4); processo foi aberto após Bolsonaro prometer queda no preço dos combustíveis

O presidente, que é um dos críticos mais ferrenhos da política de preços da estatal, afirmou que a Petrobras anunciará a redução nos valores ainda nesta semana

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP