O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Stone (STNE) reportou uma queda de mais de 50% no lucro líquido, ficando bastante abaixo das projeções de analistas

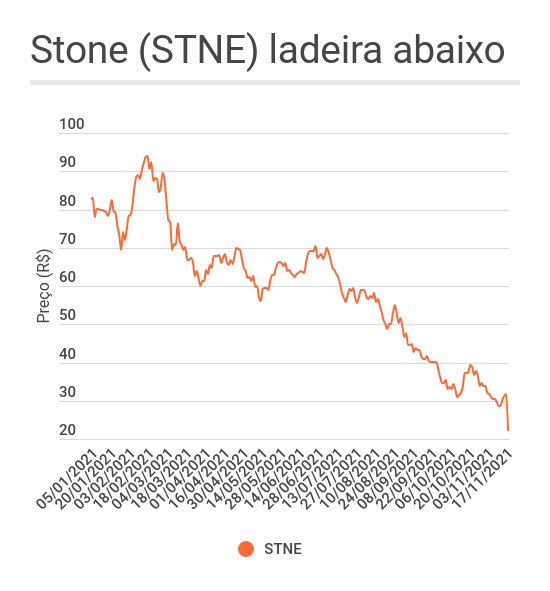

A má fase da Stone (STNE) nas bolsas americanas parece não ter fim. As ações da companhia, que já amargavam perdas de mais de 60% desde o início do ano, desabam outros 30% apenas na sessão desta quarta-feira (17). E não é para menos: a empresa reportou uma queda intensa em seu lucro líquido e trouxe um balanço bastante poluído, cheio de ajustes e efeitos extraordinários a serem digeridos.

A última linha do balanço é a que mais chama a atenção: lucro líquido ajustado de R$ 132,7 milhões, queda de 53,9% em um ano — e isso apesar do salto de 57% na receita líquida, para R$ 1,47 bilhão. Com isso, a margem líquida da Stone despencou para 9%, patamar considerado bastante baixo por analistas e investidores; ao fim do terceiro trimestre de 2020, a margem era de 30,8%.

Muitos fatores pressionaram a empresa de meios de pagamento no trimestre. Há, em primeiro lugar, a consolidação da Linx nos resultados — a aquisição foi acertada no fim do ano passado, após uma intensa disputa com a Totvs. Além disso, a parceria firmada com o Inter também foi sentida: a Stone se comprometeu a investir R$ 2,5 bilhões para ficar com 5% do banco, e os efeitos contábeis sobre o balanço foram lançados agora.

Esses dois itens provocam uma distorção nos resultados e dificultam uma análise mais precisa: com tantos asteriscos e notas de rodapé no balanço, é complexo entender com exatidão qual o real estado das operações da Stone. Mas, de qualquer maneira, a queda brusca no lucro pegou o mercado de surpresa.

Veja, por exemplo, o caso do Bank of America: o lucro de R$ 132,7 milhões reportado pela Stone ficou 23% abaixo das projeções dos analistas Mario Pierry e Antonio Ruette — e eles já não estavam muito otimistas. Em média, o lucro da companhia ficou 44% aquém das estimativas do mercado, de acordo com dados do BTG Pactual.

Como resultado, as ações da Stone (STNE) recuavam 29,69% por volta de 13h15 (horário de Brasília), sendo negociadas a US$ 22,29 em Nova York — desde o começo do ano, as perdas já chegam a quase 75%. Na B3, a história não é muito diferente: os BDRs da empresa (STOC31) despencam 29,22%, a R$ 121,74.

Leia Também

A avalanche na Stone também traz desdobramentos para os papéis do Inter: a má impressão deixada pelo novo sócio do banco faz as ações PN (BIDI4) caírem 7,60%, enquanto as units (BIDI11) recuam 7,66% — são as duas maiores baixas do Ibovespa nesta quarta.

Em relatório, os analistas Eduardo Rosman, Thiago Paura e Ricardo Buchpigel, do BTG Pactual, ponderam que o balanço da Stone até trouxe algumas boas notícias: o volume total de pagamentos avançou 7,6% em um ano e chegou a R$ 75 bilhões; a adição de mais de 290 mil novos usuários também foi bem-vinda.

No entanto, esses pontos de brilho foram mais que ofuscados pelas inúmeras zonas nebulosas do resultado. A estratégia mais agressiva de precificação nos últimos 12 meses, o fato de a companhia não reportar receitas com crédito no trimestre, os investimentos pesados em expansão, as maiores despesas financeiras — tudo isso pesou muito e fez com que a margem líquida ficasse abaixo dos 10%.

"Dado que o crédito ainda não retornou (e não sabemos quando ele irá ou qual sua 'rentabilidade'), e que a Selic está disparando, vemos os resultados para 2022 sob ameaça", escrevem os analistas do BTG. "Considerando tudo, nós provavelmente precisaremos revisar em muito as nossas estimativas (provavelmente em mais de 30%)".

Além dos pontos já citados e dos efeitos não recorrentes, o Bank of America também destaca que o aumento nas despesas — tanto as operacionais quanto as financeiras — pressionaram o balanço da Stone. Investimentos para o crescimento e expansão em novos negócios, marketing, tecnologia e soluções financeiras ajudam a explicar o salto.

Vale lembrar que essa não é a primeira decepção do mercado com a Stone: os números do período entre abril e junho deste ano também pegaram os analistas de surpresa e provocaram uma reação bastante negativa em Wall Street — o Bank of America, inclusive, lembra que a companhia reportou perdas operacionais pelo segundo trimestre consecutivo.

Nesse cenário e em meio à intensa queda das ações em Nova York, o BofA destaca que os papéis não estão precificando "quaisquer benefícios em potencial da transação com a Linx ou o eventual relançamento dos produtos de crédito". Dito isso, o banco possui recomendação neutra para STNE, com preço-alvo de US$ 59,00.

O BTG, por ora, continua com recomendação de compra para as ações da Stone, com preço-alvo de US$ 66,00 — vale lembrar, no entanto, que os analistas já afirmaram que devem revisar para baixo seus modelos para a empresa.

De acordo com o TradeMap, as ações STNE possuem 11 recomendações de compra e 5 neutras.

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%

Movimento faz parte da reta final da recuperação judicial nos EUA e impacta investidores com forte diluição

As empresas substituíram os papéis da Cyrela (CYRE3) e Rede D’Or (RDOR3)

A companhia promoveu um grupamento na proporção 2 por 1, sem alteração do capital social, mas outra aprovação também chamou atenção do mercado

Após a compra, o fundo passará a ter 114 imóveis em carteira, com presença em 17 estados e uma ABL de aproximadamente 1,2 milhão de metros quadrados

ADRs da Vale e Petrobras antecipam dia de volatilidade enquanto mercados voltam do feriado; aversão a risco e queda do minério de ferro explicam quedas

Com fluxo estrangeiro concentrado no Ibovespa, as small caps também sobem no ano, mas ainda não brilham. Werner Roger, CIO da Trígono Investimentos, conta o que falta para isso

Wall Street não parou nesta terça-feira (17), encerrando o pregão com alta modesta. Já na B3, o investidor troca a fantasia pelos gráficos e encara a ata do Fed em plena Quarta-feira de Cinzas.

Embora um entendimento geral tenha sido alcançado nesta terça-feira (17), o Oriente Médio segue em alerta com trocas ameaças de ataque de Trump e o fechamento do Estreito de Ormuz

Mudança na margem para ouro, prata e platina aceleraram a queda de preços dos metais; entenda o que mudou e como isso mexeu com as cotações

Com baixa vacância, contratos longos e espaço para reciclagem de ativos, Patria Renda Urbana segue entre os preferidos da corretora

Um único relatório impulsionou o valor da empresa na bolsa em 30%, mas teve um efeito muito maior para outras companhias de logística

Ainda que 850 mil investidores seja um marco para a indústria de ETFs, ainda é um número pequeno na comparação com o número de 100 milhões de investidores na renda fixa e de 5,4 milhões na renda variável