O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Empresa anunciou compra da Acesso, de soluções de pagamento, por R$ 324,5 milhões, em um aguardado movimento que deve aumentar as métricas de recorrência

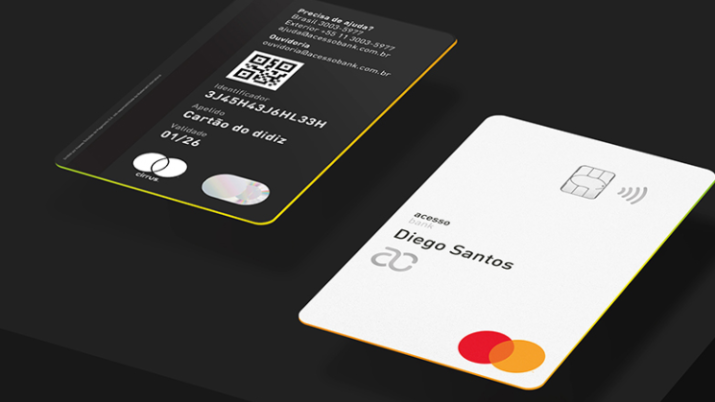

A companhia de cashback Méliuz comprou o Grupo Acesso, fintech especializada em soluções de pagamento e banking as a service e que opera utilizando as marcas "Acesso", "Acesso Bank", "Bankly" e "Banco Acesso".

O valor da transação é de R$ 324,5 milhões, sujeito a ajustes. A associação entre as empresas será efetivada através da incorporação das ações da Acessopar, holding controladora do grupo, pelo Méliuz.

Em reação ao anúncio, por volta das 14h desta segunda (3), os papéis do Méliuz (CASH3) subiam 7,82%, negociados a R$ 35,65 — a valorização é de 280% desde a oferta pública inicial de ações (IPO) da empresa, em novembro.

Com a aquisição, o mercado vê que o Méliuz enfim incluirá em seu ecossistema o serviço de contas digitais — incluindo licenças, tecnologia e infraestrutura que a companhia não possuía.

A Acesso foi fundada em 2013 ofertando cartões pré-pagos, expandindo posteriormente para banco digital (Acesso Bank) e para banking as a service (Bankly). A fintech tem uma equipe 178 pessoas e movimentou R$ 1,3 bilhão de TPV (volume total de pagamentos) em março. A receita bruta em 2020 foi de R$ 53,6 milhões.

Segundo a XP, o negócio bancário é por natureza um segmento em que os usuários têm maior frequência de uso. O possível engajamento pode ter tornado defasadas as métricas e projeções anteriores para o Méliuz — o preço-alvo da corretora para os papéis CASH3 é de R$ 41.

Leia Também

"Se usarmos o número de solicitações de cartão de crédito Méliuz ao Pan como proxy para possíveis contas criadas no banco digital Méliuz, o banco sozinho poderia valer mais de R$ 15 bilhões (vs. R$ 4 bilhões de valor de mercado atualmente)", disse a XP.

Para a Empiricus, a compra da fintech é relevante do ponto de vista de adição de receita, já que a adquirida representaria em 2020 um acréscimo de quase 40% no faturamento de Méliuz.

A casa de análises lembra que o preço pago na transação implica um múltiplo de 6,1 vezes a receita 2020 da Acesso. "Como Méliuz negocia a 30,0 vezes seu faturamento de 2020, a transação também faz sentido do ponto de vista de valuation e de diluição dos acionistas atuais da companhia", disse.

Ao final da transação, os donos da Acesso ficarão com cerca de 8% do capital do Méliuz. O CEO da adquirida, Davi Holanda, será o diretor responsável pelos produtos financeiros da empresa. O restante da equipe da Acesso permanecerá essencialmente inalterado.

A consumação da transação está sujeita à aprovação de alteração do controle societário da Acesso pelo Banco Central.

O consenso de mercado compilado pela Bloomberg apontava para lucro líquido de R$ 16,935 bilhões no período; já as estimativas de proventos eram de R$ 6,7 bilhões

A decisão ocorre após a empresa informar que avalia um plano de reestruturação financeira, que inclui uma injeção de R$ 4 bilhões

Decisão mira patrimônio pessoal dos envolvidos enquanto credores tentam recuperar parte de bilhões captados pelo grupo

Banco vê risco de depreciação mais forte da frota com nova enxurrada de carros chineses e diz que espaço para surpresas positivas diminuiu; veja a visão dos analistas

Empresa teve queda expressiva nos lucros líquidos, quando comparados ao ano anterior, porém o contexto da queda e outros dados foram vistos com bons olhos pelo mercado; confira

O caso envolve um investimento que integra o plano de capitalização da companhia aérea após sua recuperação judicial nos Estados Unidos (Chapter 11)

Os papéis da mineradora subiram cerca de 80% nos últimos 12 meses, impulsionadas principalmente por fluxos estrangeiros para mercados emergentes, pela valorização de metais e pelo crescente interesse dos investidores em ativos ligados ao cobre

Depois de anos correndo atrás de players digitais, os grandes bancos reconstruíram sua infraestrutura tecnológica, apostaram em inteligência artificial e agora brigam pelo verdadeiro troféu da guerra digital: a principalidade

O banco aumentou o preço alvo para as ações da OdontoPrev, que será rebatizada de Bradsaúde, de R$ 13 para R$ 18, um potencial de alta de 35%

Fintech concorrente do Nubank amplia oferta de crédito, lança plano Ultra e aposta em luxo acessível para conquistar o dia a dia dos brasileiros

Para que essas negociações ocorram de maneira segura, a Raízen quer assegurar um ambiente ordenado e buscar uma solução consensual, que poderá ser implementada por meio de Recuperação Extrajudicial, caso necessário

A estatal divulga os números dos últimos três meses do ano após o fechamento dos mercados desta quinta-feira (5); especialistas revisam as expectativas diante de um cenário menos favorável para o petróleo em 2025

Entre analistas, a leitura dos resultados é positiva, mesmo com a queda no lucro. Além da marca própria Olympikus, a companhia representa no Brasil a japonesa Mizuno e a americana Under Armour

Alumínio, que é uma das matérias-primas da Ambev, também pode ficar mais caro em decorrência do conflito no Oriente Médio; empresa já vinha lidando com ambiente adverso

Com 10% da receita vindo de medicamentos como Ozempic e Wegovy, RD Saúde mostra que o peso das canetas emagrecedoras já impacta o balanço

Após promessa de reorganização e corte de custos, a Vale Base Metals trabalha para deixar a operação pronta para uma eventual oferta pública antes do prazo inicialmente previsto para 2027

Perícia aponta fluxo financeiro pulverizado entre subsidiárias; juiz fala em confusão patrimonial e não descarta novas inclusões no processo.

Segundo a agência de notícias, a Shell ainda pretende prosseguir com a injeção de capital e apoiar a Raízen nas discussões contínuas com bancos e credores

Segundo o GPA, a reestruturação das dívidas não tem relação com as operações do dia a dia de sua rede de supermercados, ou ainda suas relações com fornecedores, clientes ou parceiros.

Proposta busca elevar o valor individual das ações para acima de R$ 1 e encerrar negociações em lotes de 1 milhão de papéis após a reestruturação financeira da companhia