Carga Pesada: JSL faz oferta para comprar a Tegma — e ambas aceleram na bolsa

A oferta da JSL pela Tegma envolve R$ 989 milhões em dinheiro e troca de ações. A proposta é válida até o dia 16 deste mês

A JSL tem um objetivo bastante claro: quer consolidar o setor de transporte e logística rodoviários — e para tal, a empresa já fez cinco aquisições desde o ano passado. Nenhuma delas, no entanto, representou um passo tão ousado quanto o dado nesta manhã, com uma proposta hostil de aquisição da Tegma.

A junção entre as duas companhias sempre foi especulada pelo mercado: a JSL é a líder nas atividades de logística rodoviária no país; a Tegma, por sua vez, tem como carro-chefe (com o perdão do trocadilho) o transporte de veículos, com uma extensa frota de caminhões-cegonha.

Pois a especulação está cada vez mais próxima da realidade. A proposta envolve uma parcela em dinheiro, de R$ 989 milhões, e outra em ações, com a emissão e entrega de 49,4 milhões de novos papéis ON da JSL (JSLG3).

Na prática, os acionistas da Tegma receberão R$ 15,00 e 0,7495 ação da JSL por cada papel ON da companhia (TGMA3).

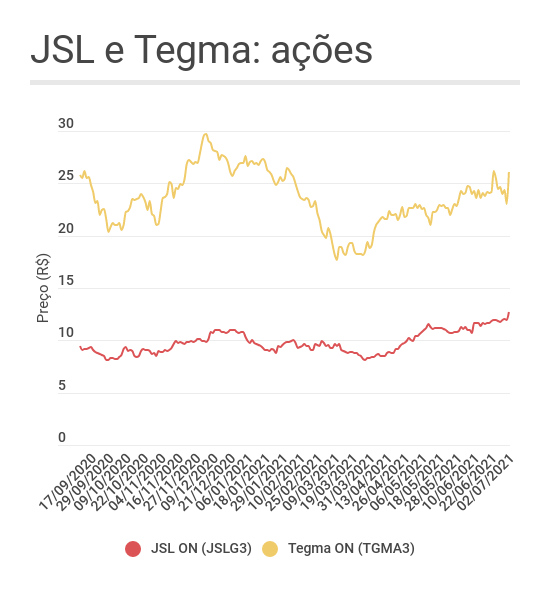

Portanto, vamos às contas: no fechamento de ontem, as ações da JSL valiam R$ 11,90 e as da Tegma, R$ 23,02. Usando esses valores como referência, a oferta giraria em torno de R$ 24,00 — um prêmio de 4% em relação à cotação de TGMA3.

Pode não parecer muito, mas o mercado reagiu com empolgação à proposta: as ações da Tegma disparam 13% nesta tarde, a R$ 26,00; os papéis da JSL sobem 7%, a R$ 12,70.

Leia Também

Afinal, a união das companhias viria acompanhada de ganhos de sinergia e uma maior oferta de serviços por parte da Tegma, que no momento é bastante dependente do transporte de veículos. Ou seja: há mais na mesa que o simples valor a ser recebido.

De qualquer maneira, a bola agora está com a Tegma: o conselho de administração já sinalizou que está analisando a proposta e que, se a achar pertinente, poderá convocar uma assembleia de acionistas para votar o tema. A oferta da JSL é válida até o dia 16.

JSL acelerando

Mas ora essas, de onde veio esse impulso comprador da JSL?

Voltemos a setembro do ano passado. Na ocasião, a empresa levantou quase R$ 700 milhões com uma oferta de ações. E, em paralelo, promoveu uma ampla reestruturação societária: constituiu uma nova holding, a Simpar, que controla todas as empresas do grupo — com destaque para a JSL em si, a Movida e a Vamos, todas com ações na bolsa.

Com a reorganização, o grupo conseguiu estruturar melhor as finanças de cada companhia e destravar valor — individualmente, as empresas possuem acesso facilitado ao crédito e sua análise fica facilitada por parte dos potenciais investidores.

Com o fortalecimento financeiro e as alterações societárias, a JSL ficou livre para ir ao mercado atrás de aquisições — e as oportunidades eram muitas. Veja as compras acertadas pela companhia desde o ano passado:

- Fadel Holding, por R$ 159,4 milhões;

- Transmoreno, por R$ 310 milhões;

- Pronto Express Logística (TPC), por R$ 288,6 milhões;

- Rodomeu Transportadora, por R$ 97 milhões; e

- Transportes Marvel, por R$ 245 milhões.

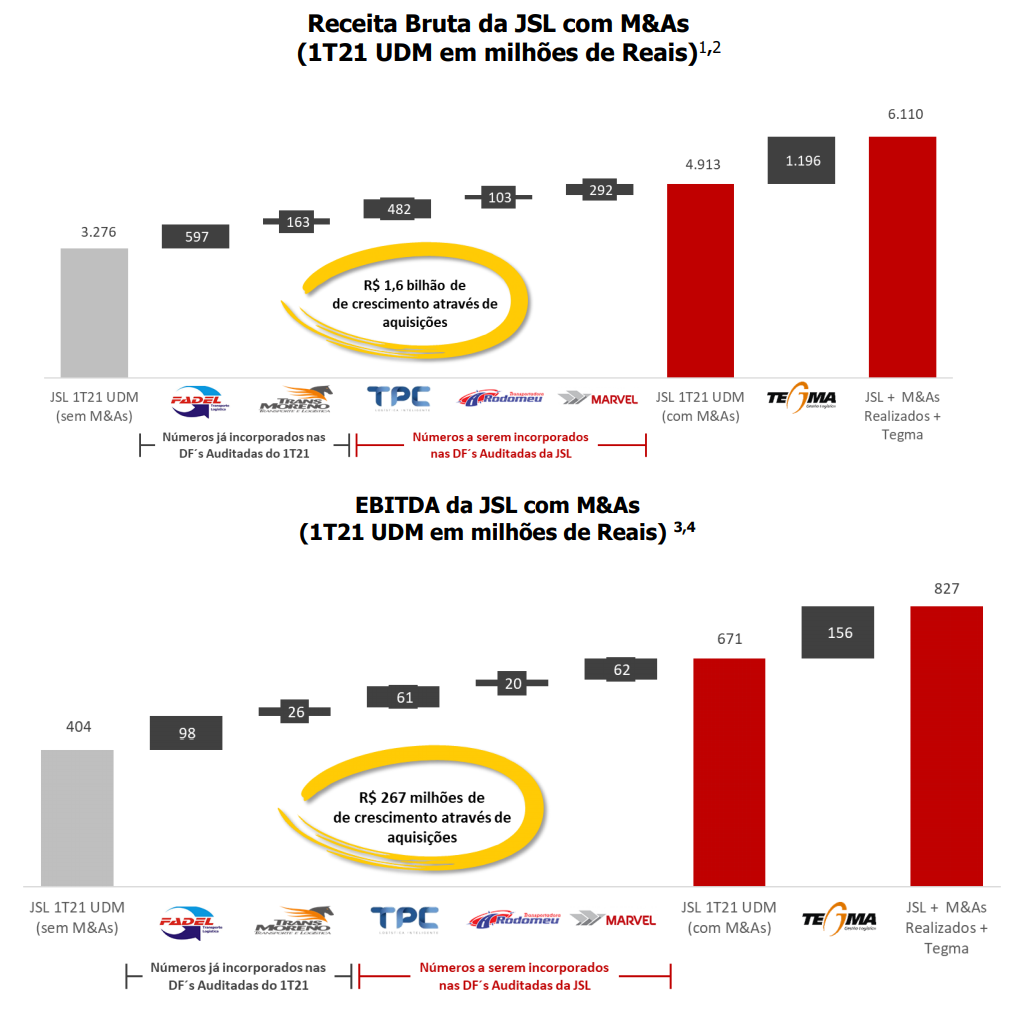

E qual o impacto dessas transações? Somando as métricas financeiras de cada uma dessas empresas, a receita bruta da JSL chegará a R$ 4,9 bilhões nos últimos 12 meses, alta de quase 50%; o Ebitda irá a R$ 671 milhões (+66%).

E, tão importante quanto: as compras aumentaram o escopo da JSL. A Fadel é especialista em distribuição urbana; a Transmoreno atua no transporte de veículos; a TPC é relevante em operação de armazéns, logística dedicada e gestão de distribuição; a Rodomeu faz transporte de cargas de alta complexidade; e a Marvel é uma transportadora de alimentos.

E a Tegma, como fica?

Para a Tegma e seus acionistas, a venda para a JSL pode ser interessante do ponto de vista de continuidade dos negócios. A empresa até tem um braço de logística, mas com resultados bastante fracos — o transporte de veículos é, de longe, a principal fonte de receita.

A pandemia afetou as atividades da empresa, especialmente no primeiro semestre de 2020: a incerteza econômica e a paralisia vista no setor produtivo acabou por reduzir a demanda; os serviços, no entanto, voltaram gradualmente à normalidade.

Ainda assim, a Tegma encolheu: a receita líquida no primeiro trimestre deste ano recuou 16,4%, a R$ 233,9 milhões — desse total, R$ 201 milhões vieram da logística automotiva. A participação de mercado no segmento de transporte de veículos diminuiu 2,9 pontos, a 22,8%.

Do ponto de vista operacional, portanto, a união faz sentido. Além dos potenciais ganhos de sinergia, há também a expertise da JSL no ramo de logística automotiva — a Transmoreno, afinal, era concorrente da Tegma. Por fim, a diversificação no perfil de atuação também seria bem-vinda.

No lado financeiro, a Tegma teve receita bruta de R$ 1,2 bilhão nos últimos 12 meses e Ebitda de R$ 156 milhões — resultados relevantes a serem agregados à base da JSL.

O mercado aprova

Em relatório, os analistas Victor Mizusaki, Andre Ferreira e Pedro Fontana, do Bradesco BBI, comentam que a oferta tem um múltiplo EV/Ebitda implícito de 9,1 vezes, o que representa um prêmio de 25% em relação às métricas da JSL. Pelas contas deles, a aquisição da Tegma tem o potencial de adicionar R$ 1,80 às ações da JSL e R$ 1,90 aos papéis da Simpar (SIMH3).

O Santander também vê a possibilidade de aquisição com bons olhos. Em comentário aos clientes, o banco diz que a transação pode trazer impactos relevantes de sinergia, como ganhos de escala, diluição de custos fixos, venda cruzada de serviços e diversificação dos negócios.

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Mais um banco se rende à Cielo (CIEL3) e passa a recomendar a compra da ação, mesmo após alta de quase 200% neste ano

Com potencial de alta de quase 30% estimado para os papéis, os analistas do Credit Suisse acreditam que você deveria incluir as ações da empresa de maquininhas no seu portfólio

IRB lança oferta primária restrita, mas limita operação a R$ 1,2 bilhão e antecipa possibilidade de um descontão; IRBR3 é a maior alta do Ibovespa hoje

Resseguradora busca reenquadramento da cobertura de provisões técnicas e de liquidez regulatória para continuar operando

Dividendos: Porto Seguro (PSSA3) anuncia quase R$ 400 milhões em JCP; Kepler Weber (KEPL3) também distribuirá proventos

Data de corte é a mesma em ambos os casos; veja quem tem direito a receber os proventos das empresas

Oi (OIBR3) confirma venda de operação fixa para subsidiária da Highline; transação pode alcançar R$ 1,7 bilhão

Proposta da NK 108, afiliada da Highline, foi a única válida no leilão realizado ontem; negócio envolve cerca de 8 mil torres da Oi

Depois de bons resultados nos setores de gás e energia, gigante de infraestrutura está conquistando espaço, também, na mineração – e promete assustar a Vale (VALE3)

Um crescimento mínimo de 50%: é isso que time de analistas espera para uma ação que custa, hoje, 20% a menos do que sua média histórica; saiba como aproveitar

Ibovespa interrompe sequência de 4 semanas em alta; veja as ações que mais caíram – e um setor que subiu em bloco

Ibovespa foi prejudicado por agenda fraca na semana, mas houve um setor que subiu em bloco; confira as maiores altas e baixas do período

Dá pra personalizar mais? Americanas (AMER3) fecha parceria com o Google em busca de mais eficiência e melhor experiência para clientes

Acordo entre a Americanas e o Google prevê hiperpersonalização da experiência do cliente e otimização de custos operacionais

Bed Bath & Beyond desaba mais de 40% em Wall Street — e o ‘culpado’ é um dos bilionários da GameStop; entenda

Ryan Cohen, presidente do conselho da GameStop, vendeu todas as suas ações na varejista de itens domésticos e embolsou US$ 60 milhões com o negócio

Unindo os jalecos: acionistas do Fleury (FLRY3) e Hermes Pardini (PARD3) aprovam a fusão entre as companhias

Os acionistas de Fleury (FLRY3) e Hermes Pardini (PARD3) deram aval para a junção dos negócios das companhias; veja os detalhes

JBS (JBSS3) é a ação de alimentos favorita do BofA, mas banco vê menor potencial de alta para o papel; ainda vale a pena comprar?

Analistas revisaram para baixo o preço-alvo do papel, para R$ 55, devido à expectativa de queda nas margens da carne bovina dos EUA, correspondente a 40% das vendas da empresa

Irani anuncia recompra de até 9,8 milhões de ações na B3; o que isso significa para o acionista de RANI3?

A empresa disse que quer maximizar a geração de valor para os seus investidores por meio da melhor administração da estrutura de capital

Vale (VALE3) perdeu o encanto? Itaú BBA corta recomendação de compra para neutro e reduz preço-alvo do papel

Queridinha dos analistas, Vale deve ser impactada por menor demanda da China, e retorno aos acionistas deve ficar mais limitado, acredita o banco

Soberania da (VALE3) ‘ameaçada’? Melhor ação de infraestrutura da Bolsa pode subir 50%, está entrando na mineração e sai ganhando com o fim do monopólio da Petrobras (PETR4) no setor de gás; entenda

Líder na América Latina, papel está barato, está com fortes investimentos na mineração e é um dos principais nomes do mercado de gás e do agronegócio no Brasil

Nubank (NU; NUBR33) chega a subir 20% após balanço, mas visão dos analistas é mista e inadimplência preocupa

Investidores gostaram de resultados operacionais, mas analistas seguem atentos ao crescimento da inadimplência; Itaú BBA acha que banco digital pode ter subestimado o risco do crédito pessoal

Briga do varejo: Qual é a melhor ação de atacadista para ter na carteira? A XP escolheu a dedo os papéis; confira

O forte resultado do Grupo Mateus (GMAT3) no 2T22 garantiu ao atacadista um convite para juntar-se ao Assaí (ASAI3) na lista de varejistas de alimentos favoritas dos analistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP