O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A oferta da JSL pela Tegma envolve R$ 989 milhões em dinheiro e troca de ações. A proposta é válida até o dia 16 deste mês

A JSL tem um objetivo bastante claro: quer consolidar o setor de transporte e logística rodoviários — e para tal, a empresa já fez cinco aquisições desde o ano passado. Nenhuma delas, no entanto, representou um passo tão ousado quanto o dado nesta manhã, com uma proposta hostil de aquisição da Tegma.

A junção entre as duas companhias sempre foi especulada pelo mercado: a JSL é a líder nas atividades de logística rodoviária no país; a Tegma, por sua vez, tem como carro-chefe (com o perdão do trocadilho) o transporte de veículos, com uma extensa frota de caminhões-cegonha.

Pois a especulação está cada vez mais próxima da realidade. A proposta envolve uma parcela em dinheiro, de R$ 989 milhões, e outra em ações, com a emissão e entrega de 49,4 milhões de novos papéis ON da JSL (JSLG3).

Na prática, os acionistas da Tegma receberão R$ 15,00 e 0,7495 ação da JSL por cada papel ON da companhia (TGMA3).

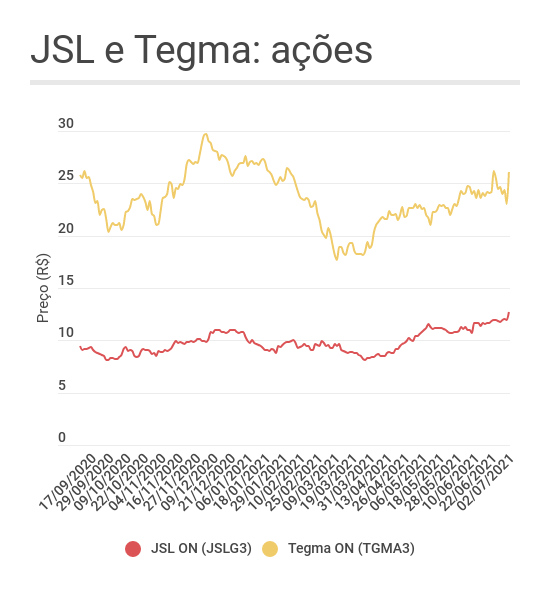

Portanto, vamos às contas: no fechamento de ontem, as ações da JSL valiam R$ 11,90 e as da Tegma, R$ 23,02. Usando esses valores como referência, a oferta giraria em torno de R$ 24,00 — um prêmio de 4% em relação à cotação de TGMA3.

Pode não parecer muito, mas o mercado reagiu com empolgação à proposta: as ações da Tegma disparam 13% nesta tarde, a R$ 26,00; os papéis da JSL sobem 7%, a R$ 12,70.

Leia Também

Afinal, a união das companhias viria acompanhada de ganhos de sinergia e uma maior oferta de serviços por parte da Tegma, que no momento é bastante dependente do transporte de veículos. Ou seja: há mais na mesa que o simples valor a ser recebido.

De qualquer maneira, a bola agora está com a Tegma: o conselho de administração já sinalizou que está analisando a proposta e que, se a achar pertinente, poderá convocar uma assembleia de acionistas para votar o tema. A oferta da JSL é válida até o dia 16.

Mas ora essas, de onde veio esse impulso comprador da JSL?

Voltemos a setembro do ano passado. Na ocasião, a empresa levantou quase R$ 700 milhões com uma oferta de ações. E, em paralelo, promoveu uma ampla reestruturação societária: constituiu uma nova holding, a Simpar, que controla todas as empresas do grupo — com destaque para a JSL em si, a Movida e a Vamos, todas com ações na bolsa.

Com a reorganização, o grupo conseguiu estruturar melhor as finanças de cada companhia e destravar valor — individualmente, as empresas possuem acesso facilitado ao crédito e sua análise fica facilitada por parte dos potenciais investidores.

Com o fortalecimento financeiro e as alterações societárias, a JSL ficou livre para ir ao mercado atrás de aquisições — e as oportunidades eram muitas. Veja as compras acertadas pela companhia desde o ano passado:

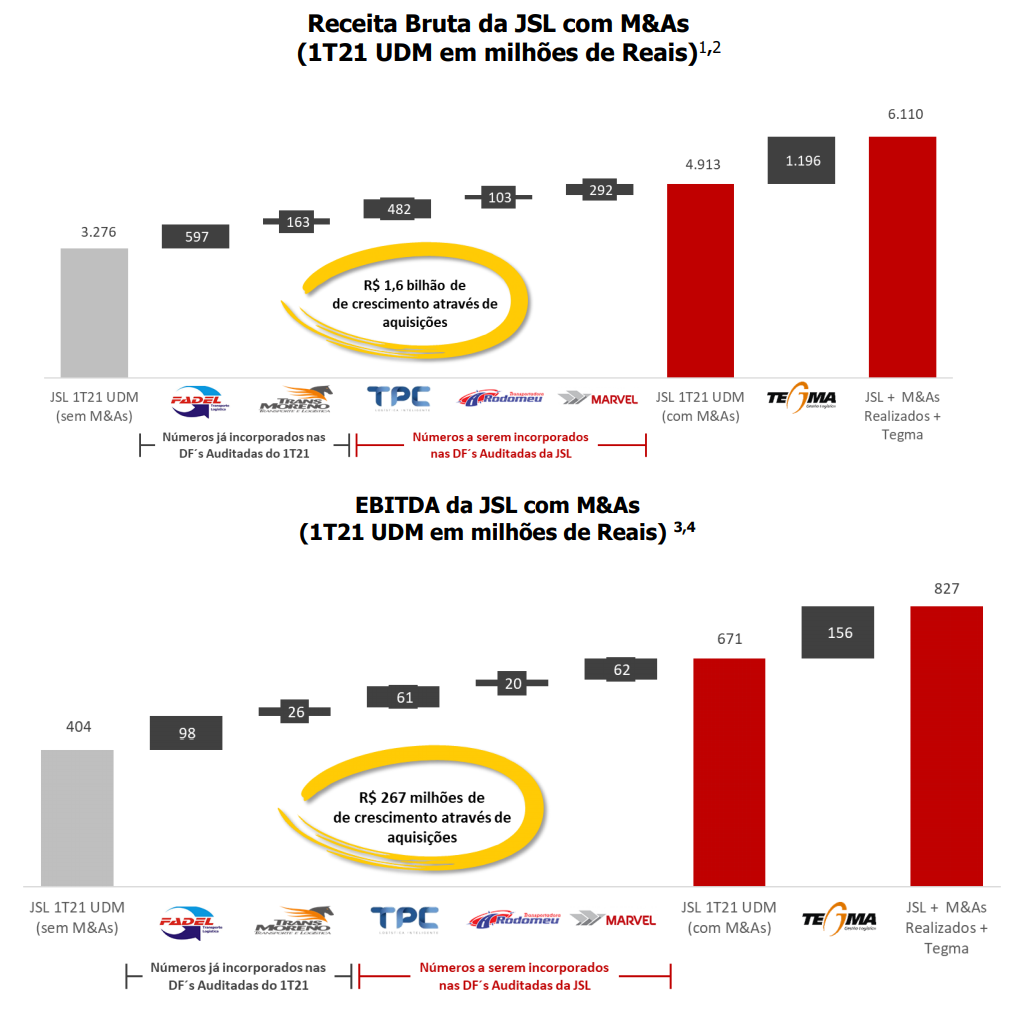

E qual o impacto dessas transações? Somando as métricas financeiras de cada uma dessas empresas, a receita bruta da JSL chegará a R$ 4,9 bilhões nos últimos 12 meses, alta de quase 50%; o Ebitda irá a R$ 671 milhões (+66%).

E, tão importante quanto: as compras aumentaram o escopo da JSL. A Fadel é especialista em distribuição urbana; a Transmoreno atua no transporte de veículos; a TPC é relevante em operação de armazéns, logística dedicada e gestão de distribuição; a Rodomeu faz transporte de cargas de alta complexidade; e a Marvel é uma transportadora de alimentos.

Para a Tegma e seus acionistas, a venda para a JSL pode ser interessante do ponto de vista de continuidade dos negócios. A empresa até tem um braço de logística, mas com resultados bastante fracos — o transporte de veículos é, de longe, a principal fonte de receita.

A pandemia afetou as atividades da empresa, especialmente no primeiro semestre de 2020: a incerteza econômica e a paralisia vista no setor produtivo acabou por reduzir a demanda; os serviços, no entanto, voltaram gradualmente à normalidade.

Ainda assim, a Tegma encolheu: a receita líquida no primeiro trimestre deste ano recuou 16,4%, a R$ 233,9 milhões — desse total, R$ 201 milhões vieram da logística automotiva. A participação de mercado no segmento de transporte de veículos diminuiu 2,9 pontos, a 22,8%.

Do ponto de vista operacional, portanto, a união faz sentido. Além dos potenciais ganhos de sinergia, há também a expertise da JSL no ramo de logística automotiva — a Transmoreno, afinal, era concorrente da Tegma. Por fim, a diversificação no perfil de atuação também seria bem-vinda.

No lado financeiro, a Tegma teve receita bruta de R$ 1,2 bilhão nos últimos 12 meses e Ebitda de R$ 156 milhões — resultados relevantes a serem agregados à base da JSL.

Em relatório, os analistas Victor Mizusaki, Andre Ferreira e Pedro Fontana, do Bradesco BBI, comentam que a oferta tem um múltiplo EV/Ebitda implícito de 9,1 vezes, o que representa um prêmio de 25% em relação às métricas da JSL. Pelas contas deles, a aquisição da Tegma tem o potencial de adicionar R$ 1,80 às ações da JSL e R$ 1,90 aos papéis da Simpar (SIMH3).

O Santander também vê a possibilidade de aquisição com bons olhos. Em comentário aos clientes, o banco diz que a transação pode trazer impactos relevantes de sinergia, como ganhos de escala, diluição de custos fixos, venda cruzada de serviços e diversificação dos negócios.

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%