O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Empresa fechou acordos para investidores ancorarem oferta, que dessa vez será restrita e apenas de distribuição primária; plano inicial era movimentar R$ 1,1 bilhão

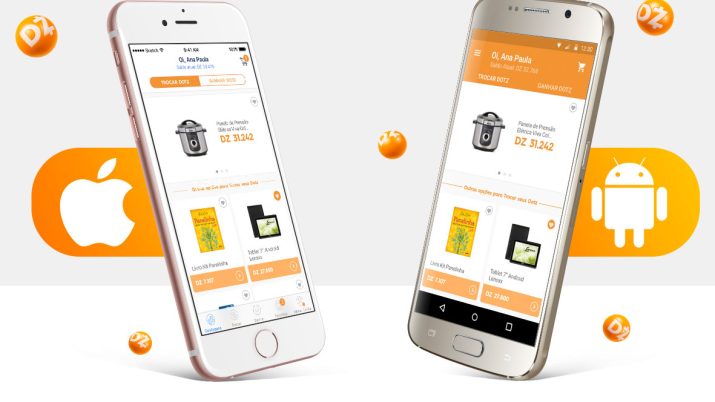

A empresa de programas de fidelidade Dotz retomou o processo de abertura de capital, interrompido em 13 de maio, mas restringindo a oferta pública inicial de ações (IPO, na sigla em inglês) a um grupo de até 75 grandes investidores.

A distribuição inicial será de 29,6 milhões de ações, com faixa indicativa de preço entre R$ 13,20 e R$ 16,20, mas a empresa pode levantar até R$ 620 milhões — considerando o preço médio da faixa indicativa, de R$ 14,70, e a venda de um lote suplementar e adicional.

O montante chegaria a R$ 435,1 milhões, sem considerar as ações adicionais e suplementares. O preço por ação deve ser definido nesta quinta-feira (27) e a companhia estreia na B3 no próximo dia 31, conforme cronograma divulgado pela empresa.

Em um primeiro momento, o plano da Dotz era movimentar R$ 1,1 bilhão na oferta, mas empresa interrompeu o IPO por conta do mau humor do mercado — apesar da ancoragem de grandes investidores.

Para a oferta restrita, a Dotz e o acionista controlador, o fundo Ascet I, fecharam acordos com LA DZ Holdco LLC — veículo de investimento do SoftBank —, Velt Partners, Fourth Sail e o FIP San Siro — veículo de investimento da Farallon Latin America.

Caso a oferta seja realizada por um valor total de no mínimo R$ 420 milhões e com R$ 100 milhões de investidores que não os de referência, os investidores âncora devem garantir R$ 293 milhões — R$ 100 milhões do LA DZ, R$ 75 milhões da Velt, R$ 53 milhões do Fourth Sail e R$ 65 milhões do FIP San Siro.

Leia Também

Se o valor subscrito pelo investidores que não os de referência corresponder a R$ 70 milhões, os investidores âncora garantem R$ 278 milhões — R$ 100 milhões do LA DZ, R$ 60 milhões da Velt, R$ 53 milhões do Fourth Sail e R$ 65 milhões do FIP San Siro.

Considerando o ponto mínimo da faixa indicativa e assumindo um investimento de R$ 293 milhões pelos investidores âncora, o montante de ações objeto dos acordos chega a 22.196.969, diz a Dotz.

Os coordenadores da oferta são Banco BTG Pactual, Itaú BBA, UBS Brasil Corretora e Credit Suisse.

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado

Bruno Ferrari renuncia ao cargo de CEO; empresa afirma que mudança abre caminho para uma nova fase de reestruturação

Venda da fatia na V.tal recebe proposta abaixo do valor mínimo e vai à análise de credores; Fitch Ratings rebaixa a Oi por atraso no pagamento de juros

Pacote envolve três companhias do grupo e conta com apoio da controladora e da BNDESPar; veja os detalhes

Pedido de registro envolve oferta secundária de ações da Compass e surge em meio à pressão financeira enfrentada pela Raízen

O consenso de mercado compilado pela Bloomberg apontava para lucro líquido de R$ 16,935 bilhões no período; já as estimativas de proventos eram de R$ 6,7 bilhões

A decisão ocorre após a empresa informar que avalia um plano de reestruturação financeira, que inclui uma injeção de R$ 4 bilhões

Decisão mira patrimônio pessoal dos envolvidos enquanto credores tentam recuperar parte de bilhões captados pelo grupo

Banco vê risco de depreciação mais forte da frota com nova enxurrada de carros chineses e diz que espaço para surpresas positivas diminuiu; veja a visão dos analistas

Empresa teve queda expressiva nos lucros líquidos, quando comparados ao ano anterior, porém o contexto da queda e outros dados foram vistos com bons olhos pelo mercado; confira