O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

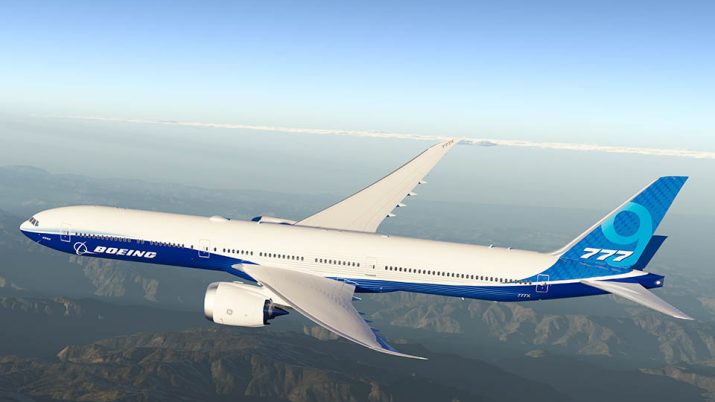

Desempenho financeiro abaixo do esperado ofusca notícia de liberação de voos com o avião 737 Max pelas autoridades europeias

A Boeing vive um dia de emoções mistas nesta quarta-feira (27). Por um lado, as autoridades europeias liberaram a volta das operações com as aeronaves 737 Max. Por outro, a companhia registrou um prejuízo maior que o esperado no quarto trimestre.

Pelo visto os investidores estão se concentrando mais na segunda informação. Por volta das 12h, as ações da fabricante de aeronaves caíam 4,19% na bolsa de Nova York (Nyse), a US$ 193,59.

Primeiro as boas notícias. A Agência de Segurança de Aviação da União Europeia (Easa, na sigla em inglês) suspendeu a proibição de voos com 737 Max que durou 22 meses. A medida foi tomada após a queda de dois modelos do jato, resultando na morte de 346 pessoas.

Agora, a má. A Boeing teve prejuízo líquido de US$ 8,42 bilhões (US$ 14,65 por ação) no quarto trimestre, bem maior do que a perda de US$ 1,01 bilhão (US$ 1,79) observada no mesmo período de 2019.

Considerando-se ajustes, o prejuízo por ação entre outubro e dezembro foi de US$ 15,25, bem acima da perda de US$ 1,64 estimada por analistas consultados pela FactSet.

A receita da fabricante de aviões americana caiu 14,6% na mesma comparação, a US$ 15,3 bilhões, mas superou o consenso da FactSet, de US$ 15,06 bilhões.

Leia Também

Segundo a Boeing, o desempenho foi duramente prejudicado pela crise de covid-19, que reduziu o volume de entregas e serviços, e questões enfrentadas na produção do modelo 787, além dos efeitos da paralisação das atividades com o 737 Max. Tem ainda uma baixa contábil de US$ 6,5 bilhões relacionada ao programa 777X.

* Com informações da Estadão Conteúdo e Dow Jones Newswires

Empresa inicia ciclo focado em inteligência artificial. Intenção é acelerar no e-commerce, mas sem comprar briga por preços

O Magazine Luiza reportou lucro líquido de R$ 131,6 milhões no quarto trimestre de 2025, queda de 55% na comparação anual, pressionado pelo avanço das despesas financeiras em meio aos juros elevados

As maiores reestruturações da história recente ajudam a explicar como o ambiente financeiro mais duro tem afetado até grandes companhias brasileiras

A CSN reiterou seus esforços de melhorar a estrutura de capital e reduzir a alavancagem financeira daqui para a frente, mas esse caminho não será fácil

“A recuperação de sua divisão de mercadorias continua sendo sustentada por melhorias nas estratégias de precificação, maior assertividade nas coleções e gestão de estoques mais eficiente”, destacaram os analistas do Safra

O banco defende que o Mercado Livre ainda é considerado uma boa tese de longo prazo, mas não deve refletir suas qualidades nos preços da ação em 2026

A Casas Bahia finalmente conseguiu virar a página de sua crise financeira, que a levou a pedir recuperação extrajudicial em 2024,? A resposta não é tão simples.

Resultado negativo chega a R$ 721 milhões no quarto trimestre, enquanto empresa tenta reorganizar dívidas

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades