O que vale mais a pena: quitar o financiamento imobiliário ou investir o dinheiro? A resposta pode ter mudado

Só valerá a pena quitar a dívida imobiliária imediatamente se você não conseguir um investimento que supere a taxa efetiva do financiamento. Mas isso hoje é possível na renda fixa

Os últimos dias não têm sido fáceis para os investidores, não é mesmo?

Observar o mercado derretendo e se controlar para não acabar fazendo uma besteira com a sua carteira de ações é tarefa árdua até mesmo para os gestores mais experientes.

Mas, como dizem, é nas crises que as oportunidades aparecem.

No entanto, eu não estou falando de ações (quer dizer, não ainda).

Estou falando de uma oportunidade para aqueles que têm a seguinte dúvida:

"Vale a pena quitar o meu financiamento ou investir a grana em outro lugar?"

Leia Também

Se você também tem essa dúvida, saiba que o estresse recente trouxe uma boa oportunidade no mercado de renda fixa.

Janela de oportunidade

Quem aproveitou a Selic abaixo de 5% para contratar um financiamento imobiliário, provavelmente conseguiu uma taxa efetiva de menos de 8% ao ano, o que é bastante interessante na comparação histórica.

No entanto, mesmo com taxas relativamente baixas, os 8% ainda são relevantes e sabemos que dedicar uma parte do salário para pagar juros para o banco no final do mês incomoda qualquer um.

Por isso, sempre que aparece uma grana inesperada, muita gente pensa logo em quitar o financiamento para se livrar dessa obrigação.

Mas nem sempre isso será vantajoso. Tudo vai depender da taxa de retorno dos outros investimentos disponíveis.

Compare a taxa do financiamento e do Tesouro Direto

Só valerá a pena quitar a dívida imobiliária imediatamente se você não conseguir um investimento que supere a taxa efetiva do financiamento.

Por exemplo, se a taxa efetiva do seu financiamento é 8%, só valerá a pena quitá-lo se você não conseguir encontrar investimentos com um retorno maior do que esse.

Mas onde encontrá-los?

No mercado de ações, infelizmente não existe uma taxa de retorno pré estabelecida e não é possível saber a priori qual será o seu rendimento. Isso não quer dizer que investir em ações é ruim, longe disso!

Isso significa apenas que esse não será o tipo de investimento que vai garantir que o seu dinheiro renderá mais do que os custos do financiamento.

No entanto, quando o assunto é renda fixa, a história é bem diferente.

É possível conseguir no Tesouro Direto títulos com rendimento conhecido do momento do investimento até o vencimento. É o caso dos títulos prefixados.

Nos últimos anos, com a Selic lá embaixo, esses títulos rendiam bem menos que a maioria dos contratos de financiamento imobiliário: por volta de 6% ou 7% ao ano.

No entanto, com o estresse nos últimos dias, já é possível investir em títulos prefixados do Tesouro com rendimento superior a 10% ao ano.

Mesmo descontando os impostos de 15% (considerando que o título seria vendido apenas no vencimento), a taxa ainda é maior do que o custo da maioria dos financiamentos contratados após 2019.

Para ficar mais claro, vamos fazer algumas contas simples.

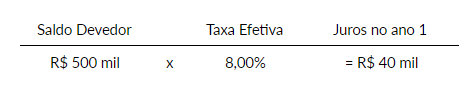

Um financiamento imobiliário de R$ 500 mil a uma taxa efetiva de 8% implica em um pagamento de juros ao banco de cerca de R$ 40 mil no primeiro ano (nos anos posteriores, à medida que se reduz o saldo devedor, o valor pago ao banco também cai, mas a taxa permanece a mesma).

Por outro lado, se você tiver essa grana e preferir investir em vez de quitar o financiamento, poderia comprar títulos com juros prefixados maiores do que a taxa efetiva de financiamento.

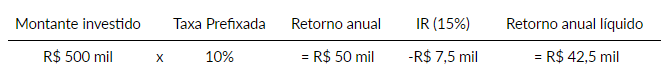

Por exemplo, os mesmos R$ 500 mil investidos a uma taxa prefixada de 10% renderiam cerca de R$ 42 mil líquidos por ano até o vencimento (exceto nos dois primeiros anos, quando a alíquota é maior do que os tradicionais 15%).

Ou seja, o que você receberia de juros do Tesouro anualmente mais do que pagaria os juros devidos ao banco e, neste exemplo específico, seria mais vantajoso não quitar o financiamento imobiliário.

Importante mencionar que, neste caso, há o risco inflacionário, já que o tesouro prefixado não está protegido da alta da inflação como é no caso das NTN-Bs (Tesouro IPCA+).

No entanto, a taxa de financiamento imobiliário que estamos considerando aqui (TR + taxa fixa) também não varia com a inflação. Ela depende da Taxa Referencial (TR), que está zerada há alguns anos e, por enquanto, deve permanecer assim.

Outros fatores do financiamento

Mas é claro que as coisas não são assim tão simples.

Em um mundo completamente estável, com inflação comportada e ausência de riscos fiscais, você até poderia colocar todo o seu dinheiro nesses títulos, "anular" o efeito negativo do seu financiamento imobiliário e ainda ficar com um troco.

Infelizmente, não é assim que as coisas funcionam e é por isso que é tão importante manter uma boa diversificação.

Se você ainda não investe, não tem uma reserva de emergência ou vai acabar ficando concentrado demais nesse ativo, eu não sugiro colocar toda a sua grana em um prefixado neste momento, mesmo que a remuneração seja maior do que a sua taxa de financiamento.

Agora, se você já tem uma carteira bem diversificada, com ações brasileiras, internacionais, Fundos Imobiliários e títulos de renda fixa, faz muito sentido alocar uma parte do portfólio em Tesouro prefixado com juros maiores do que os que você paga ao banco para estancar pelo menos parte da sangria financeira causada pelo financiamento imobiliário, sem, contudo, ficar concentrado demais em um único ativo.

Se a inflação acelerar para cima dos 10% ou a TR aumentar a taxa do seu financiamento, você ainda terá outros ativos na carteira para se defender.

Leia também:

- A renda fixa vive: Tesouro Direto volta a oferecer retornos acima de 10% ao ano

- Seguindo um plano inteligente e eficaz, você pode aproveitar o melhor da Bolsa e ver seu patrimônio se transformar em um número de 7 dígitos; saiba todos os detalhes

- O que uma teleconferência da Gerdau ensina sobre empresas que tomam dívida para turbinar o resultado

- O dilema do Astra 2005: Ainda vale a pena investir em Petrobras (PETR4) após a disparada das ações?

- Inscreva-se no nosso canal no Telegram e recebe insights de investimento no seu celular

Uma oportunidade na bolsa

Como você já sabe, esta coluna não costuma falar sobre renda fixa e muito menos financiamento imobiliário. No entanto, oportunidades devem ser aproveitadas e, como eu costumo ver bastante essa pergunta sobre se vale a pena quitar um financiamento antes do prazo, aproveitei para falar sobre o assunto hoje.

O que esta coluna costuma, sim, trazer são oportunidades na bolsa. E nela também apareceram algumas muito boas com o estresse dos últimos dias.

Quer um exemplo? A Cosan (CSAN3) é um dos conglomerados mais bem-sucedidos do Brasil, com braços diversificados de atuação (distribuição de combustíveis e de gás encanado, açúcar e álcool, lubrificantes, trading de energia etc.), com um management muito acima da média, enorme potencial de crescimento nos próximos anos e um valuation bastante atrativo, especialmente depois da queda de quase 20% desde o final de julho.

Não é à toa que CSAN3 é uma das preferidas do Felipe Miranda na série Oportunidades de Uma Vida.

Aliás, o próprio Felipe decidiu oferecer 30 dias de acesso às ações que ele está comprando neste momento. A Cosan é apenas uma delas. Se quiser conferir todas as outras, deixo aqui o convite.

Um grande abraço e até a próxima!

Ruy

Inflação americana derruba Wall Street e Ibovespa cai mais de 2%; dólar vai a R$ 5,18 com pressão sobre o Fed

Com o Nasdaq em queda de 5% e demais índices em Wall Street repercutindo negativamente dados de inflação, o Ibovespa não conseguiu sustentar o apetite por risco

Esquenta dos mercados: Bolsas internacionais sobem em dia de inflação dos EUA; Ibovespa deve acompanhar cenário internacional e eleições

Com o CPI dos EUA como o grande driver do dia, a direção das bolsas após a divulgação dos dados deve se manter até o encerramento do pregão

CCR (CCRO3) já tem novos conselheiros e Roberto Setubal está entre eles — conheça a nova configuração da empresa

Além do novo conselho de administração, a Andrade Gutierrez informou a conclusão da venda da fatia de 14,86% do capital da CCR para a Itaúsa e a Votorantim

Expectativa por inflação mais branda nos Estados Unidos leva Ibovespa aos 113.406 pontos; dólar cai a R$ 5,09

O Ibovespa acompanhou a tendência internacional, mas depois de sustentar alta de mais de 1% ao longo de toda a sessão, o índice encerrou a sessão em alta

O Mubadala quer mesmo ser o novo rei do Burger King; fundo surpreende mercado e aumenta oferta pela Zamp (BKBR3)

Valor oferecido pelo fundo aumentou de R$ 7,55 para R$ 8,31 por ação da Zamp (BKBR3) — mercado não acreditava em oferta maior

Esquenta dos mercados: Inflação dos EUA não assusta e bolsas internacionais começam semana em alta; Ibovespa acompanha prévia do PIB

O exterior ignora a crise energética hoje e amplia o rali da última sexta-feira

Vale (VALE3) dispara mais de 10% e anota a maior alta do Ibovespa na semana, enquanto duas ações de frigoríficos dominam a ponta negativa do índice

Por trás da alta da mineradora e da queda de Marfrig (MRFG3) e Minerva (BEEF3) estão duas notícias vindas da China

Magalu (MGLU3) cotação: ação está no fundo do poço ou ainda é possível cair mais? 5 pontos definem o futuro da ação

Papel já alcançou máxima de R$ 27 há cerca de dois anos, mas hoje é negociado perto dos R$ 4. Hoje, existem apenas 5 fatores que você deve olhar para ver se a ação está em ponto de compra ou venda

Commodities puxam Ibovespa, que sobe 1,3% na semana; dólar volta a cair e vai a R$ 5,14

O Ibovespa teve uma semana marcada por expectativas para os juros e inflação. O dólar à vista voltou a cair após atingir máximas em 20 anos

Esquenta dos mercados: Inflação e eleições movimentam o Ibovespa enquanto bolsas no exterior sobem em busca de ‘descontos’ nas ações

O exterior ignora a crise energética e a perspectiva de juros elevados faz as ações de bancos dispararem na Europa

BCE e Powell trazem instabilidade à sessão, mas Ibovespa fecha o dia em alta; dólar cai a R$ 5,20

A instabilidade gerada pelos bancos centrais gringos fez com o Ibovespa custasse a se firmar em alta — mesmo com prognósticos melhores para a inflação local e uma desinclinação da curva de juros.

Esquenta dos mercados: Decisão de juros do BCE movimenta as bolsas no exterior enquanto Ibovespa digere o 7 de setembro

Se o saldo da Independência foi positivo para Bolsonaro e negativo aos demais concorrentes — ou vice-versa —, só o tempo e as pesquisas eleitorais dirão

Ibovespa cede mais de 2% com temor renovado de nova alta da Selic; dólar vai a R$ 5,23

Ao contrário do que os investidores vinham precificando desde a última reunião do Copom, o BC parece ainda não estar pronto para interromper o ciclo de aperto monetário – o que pesou sobre o Ibovespa

Em transação esperada pelo mercado, GPA (PCAR3) prepara cisão do Grupo Éxito, mas ações reagem em queda

O fato relevante com a informação foi divulgado após o fechamento do mercado ontem, quando as ações operaram em forte alta de cerca de 10%, liderando os ganhos do Ibovespa na ocasião

Atenção, investidor: Confira como fica o funcionamento da B3 e dos bancos durante o feriado de 7 de setembro

Não haverá negociações na bolsa nesta quarta-feira. Isso inclui os mercados de renda variável, renda fixa privada, ETFs de renda fixa e de derivativos listados

Esquenta dos mercados: Bolsas no exterior deixam crise energética de lado e investidores buscam barganhas hoje; Ibovespa reage às falas de Campos Neto

Às vésperas do feriado local, a bolsa brasileira deve acompanhar o exterior, que vive momentos tensos entre Europa e Rússia

Ibovespa ignora crise energética na Europa e vai aos 112 mil pontos; dólar cai a R$ 5,15

Apesar da cautela na Europa, o Ibovespa teve um dia de ganhos, apoiado na alta das commodities

Crise energética em pleno inverno assusta, e efeito ‘Putin’ faz euro renovar mínima abaixo de US$ 1 pela primeira vez em 20 anos

O governo russo atribuiu a interrupção do fornecimento de gás a uma falha técnica, mas a pressão inflacionária que isso gera derruba o euro

Boris Johnson de saída: Liz Truss é eleita nova primeira-ministra do Reino Unido; conheça a ‘herdeira’ de Margaret Thatcher

Aos 47 anos, a política conservadora precisa liderar um bloco que encara crise energética, inflação alta e reflexos do Brexit

Esquenta dos mercados: Bolsas internacionais caem com crise energética no radar; Ibovespa acompanha calendário eleitoral hoje

Com o feriado nos EUA e sem a operação das bolsas por lá, a cautela deve prevalecer e a volatilidade aumentar no pregão de hoje

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP