Pode isso, Cielo? Por que a líder do mercado de maquininhas de cartão vale menos que as concorrentes na bolsa

Com a estreia das ações da Getnet na bolsa brasileira, as comparações entre a Cielo e as outras empresas que atuam no setor se intensificaram. Para os analistas, o segredo está em quem será o líder do futuro

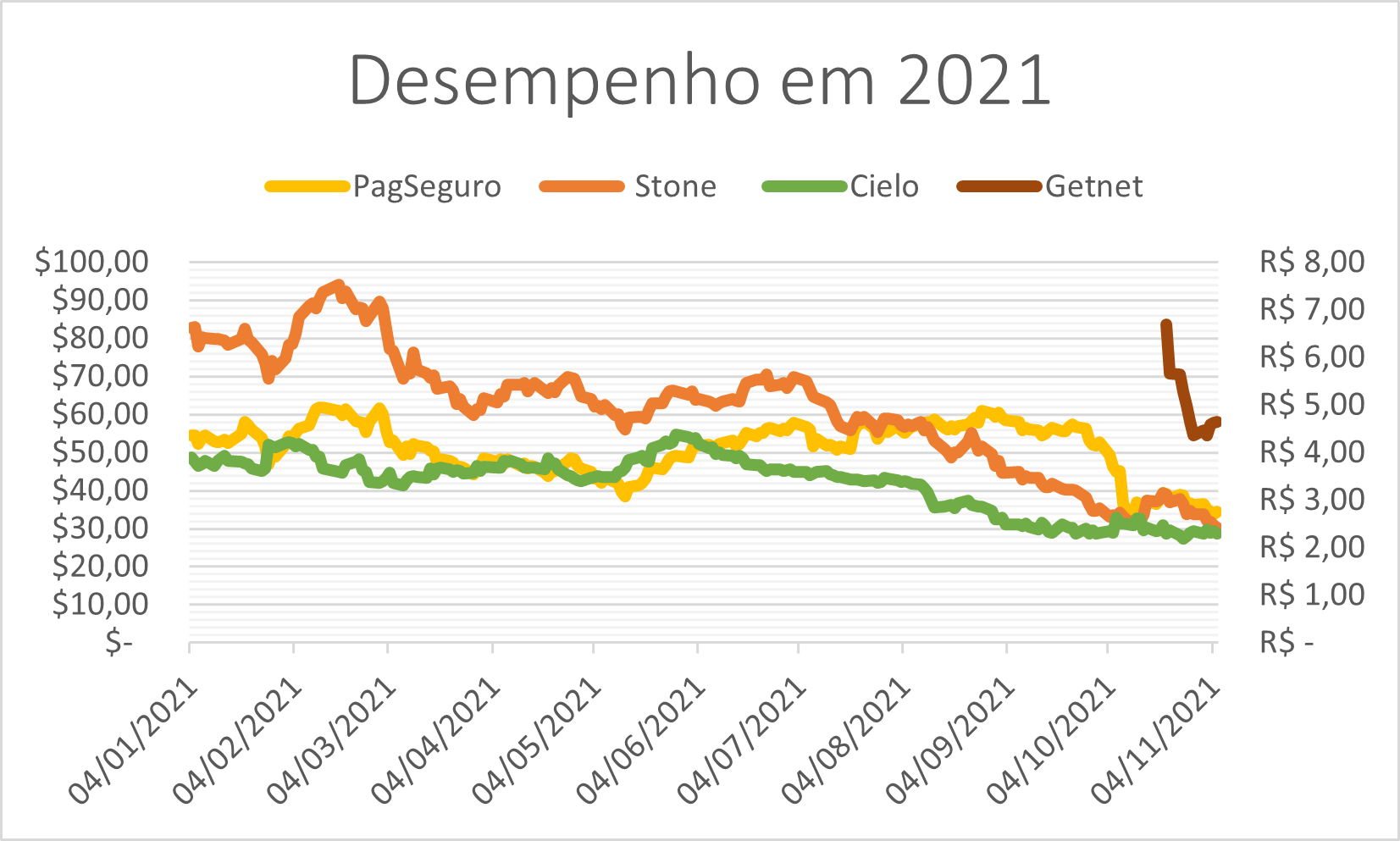

A estreia das ações da Getnet (GETT11) na B3 no mês passado reacendeu a chamada “guerra das maquininhas” de cartão no mercado. Agora que as quatro principais empresas do setor estão listadas na bolsa — duas aqui e duas em Nova York —, a comparação entre elas se revelou ainda mais desfavorável para a Cielo (CIEL3).

Líder histórica de mercado, a empresa de meios de pagamento controlada por Bradesco e Banco do Brasil está na bolsa desde 2009 e viveu em lua de mel com os investidores até a abertura do setor e a inevitável chegada de concorrentes.

O duro ataque dos competidores — mais ágeis e eficientes — levou a companhia a perder quase 90% do valor na bolsa nos últimos cinco anos.

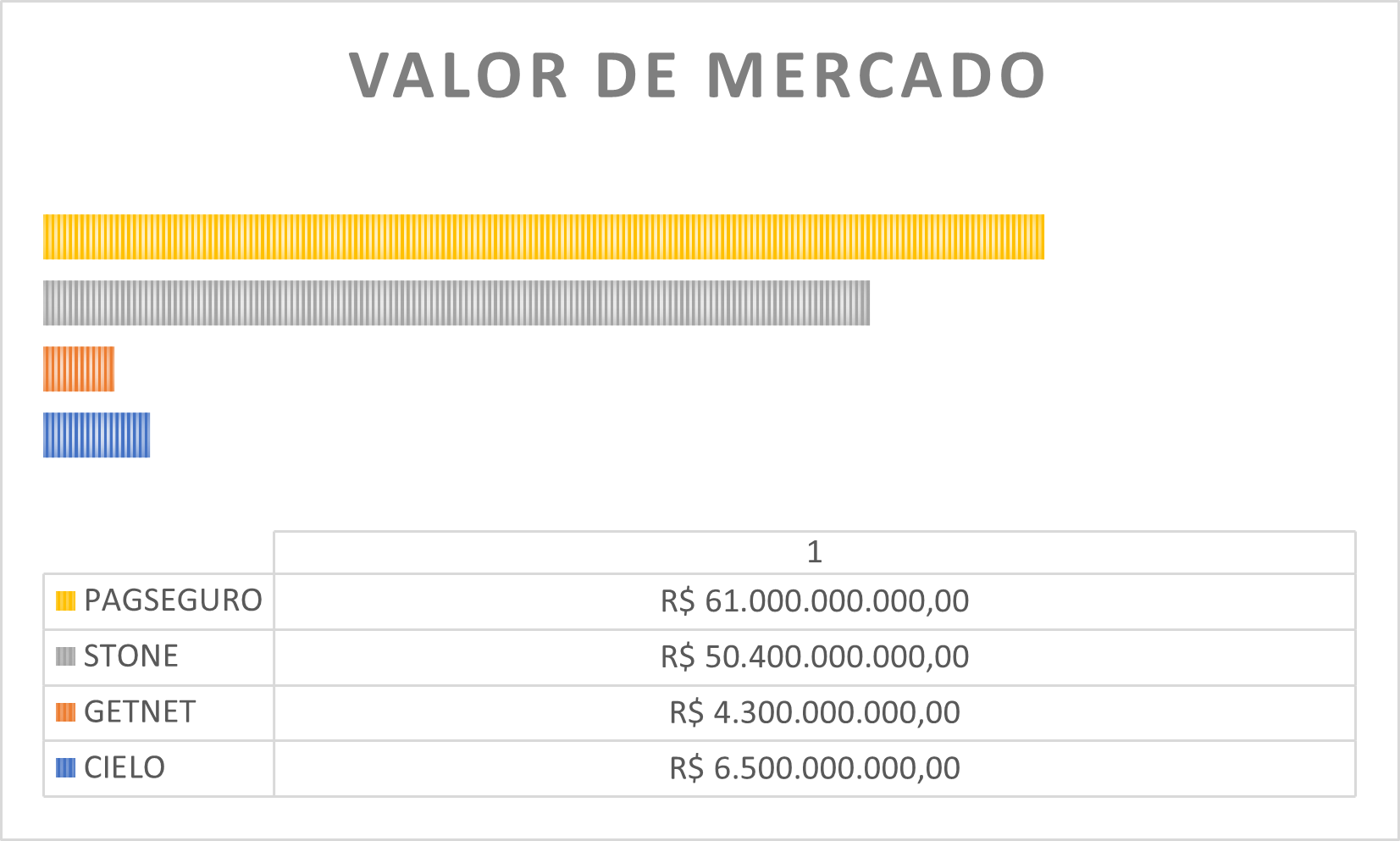

A Cielo vale hoje bem menos que as “novatas” Stone e PagSeguro e chegou a perder momentaneamente a terceira posição para a Getnet — até a empresa do Santander devolver boa parte da forte valorização da estreia.

Nas últimas semanas algumas coisas mudaram, principalmente após a Cielo apresentar um resultado melhor do que o esperado pelo mercado no terceiro trimestre.

Nesse cenário, a disparidade do valor de mercado da Cielo frente às concorrentes chama ainda mais a atenção. Afinal, faz sentido a líder do mercado de pagamentos valer menos que as concorrentes? CIEL3 hoje é uma barganha na bolsa ou as ações podem cair ainda mais?

Leia Também

Tudo é questão de ângulo

Segundo informações da própria companhia, a Cielo está presente em mais de 5 mil municípios brasileiros e detém 32% da participação de mercado, o que a coloca no posto de maior credenciadora e processadora de meios de pagamento do Brasil e da América Látina. São 12 mil transações por segundo e cerca de R$ 681 bilhões em volume captado nos últimos 12 meses.

Os números impressionam, mas os analistas chamam a atenção para o fato de que isso está longe de ser o suficiente para permitir que a companhia também seja líder em crescimento, lucro ou rentabilidade.

Criada quando a estrutura comercial era bem diferente do que vemos hoje, a Cielo sempre esteve focada em prestar serviços a grandes varejistas e corporações, o que pode até render um grande volume de pagamentos, mas as taxas negociadas são tradicionalmente mais baixas.

A Cielo de fato segue líder em participação de mercado, mas esse número esconde uma outra história: o percentual vem caindo ano após ano, e não faz muito tempo que a marca era superior a 50%.

Para Larissa Quaresma, analista de investimentos da Empiricus, e Marco Calvi, analista de serviços financeiros do Itaú BBA, esse é um dos pontos principais para o mercado ter penalizado tanto a companhia.

É inegável que o mundo se transformou em uma velocidade absurda nos últimos anos, e um bom termômetro é olhar como a digitalização da economia avançou. Antes cartas fora do baralho, pequenas lojas, restaurantes, salões de beleza, taxistas e até mesmo o comércio informal passaram a contar com a facilidade de uma maquininha de cartão.

Com Cielo e Rede (do Itaú) focadas em volume, novas empresas como Pagseguro, Mercado Pago e Stone encontraram espaço para crescer no mundo físico e também no online, ganhando munição para enfrentar os gigantes de igual para igual.

“A Getnet cresceu num misto dos dois mundos”, aponta Larissa Quaresma, analista de investimentos da Empiricus, sobre a empresa de maquininhas do Santander.

“Ela investiu na adquirência online para o e-commerce, na prestação de serviços para pequenas e médias empresas e no lançamento da SuperGet, voltada para os microempreendedores”.

Ficando de fora da festa

Enquanto as novatas do ramo correram atrás de abraçar aqueles que por muito tempo foram ignorados pelas grandes redes de maquininhas, a Cielo apanhou para acompanhar — o que explica parcialmente a elevada perda de participação dos últimos anos.

Apesar de ainda aparecer na frente das concorrentes, os analistas projetam que essa posição está ameaçada, e o resultado se reflete no preço das ações, já que o mercado olha para frente e precifica um crescimento, se perguntando quem serão os vencedores no futuro.

Para a analista da Empiricus, o quadro econômico atual deixa mais difícil calcular se o preço atual se justifica ou não. Durante a pandemia, diversas pequenas e médias empresas saíram machucadas.

Além disso, a dinâmica de crescimento do e-commerce deve continuar se consolidando - o que pode ser sinal de más notícias. Historicamente, a Cielo não tem se mostrado competitiva no segmento online.

Com a listagem da Getnet, a comparação entre as duas companhias se tornou inevitável, mas talvez essa não deva ser a pergunta a ser feita.

Para Stefan Darakdjian, sócio da Meraki Capital e analista do setor financeiro, existem concorrentes maiores e mais eficientes no setor. Ou seja, é preciso olhar para a dinâmica (bem) competitiva do setor, que preocupa empresas como a Cielo.

Mais do que uma maquininha

Além de capilaridade, também é preciso mudar para se manter vivo no jogo. Para Marco Calvi, analista de serviços financeiros do Itaú BBA, o segmento de pagamentos e adquirência é hoje um dos mais dinâmicos da bolsa de valores, o que acaba demandando capacidade rápida de adaptação.

A mudança do setor e a evolução da regulamentação das fintechs e novas propostas feitas pelo próprio Banco Central obrigaram as maquininhas a serem muito mais do que apenas maquininhas.

A indústria se tornou mais complexa e a nova oferta de produtos abrange o setor bancário. Quer uma conta-corrente, softwares de controle e crédito fácil? Elas podem fazer isso por você.

Com os controladores da Cielo sendo dois bancos - Bradesco e Banco do Brasil -, os desafios de expansão do ecossistema parecem maiores para a companhia.

Calvi vê a estrutura como mais desafiadora, já que o controle difuso deixa as decisões mais lentas do que as outras empresas, e a oferta de produtos e serviços pode ser mais limitada. Afinal, os bancões irão preferir ofertar crédito via Cielo ou pelas suas plataformas principais?

E esse pode ser um dos gatilhos por trás do desconto das ações frente aos outros concorrentes, principalmente porque os contratos com os bancos reguladores são de uma época em que a indústria de adquirência era bem diferente.

Talvez você esteja pensando o mesmo que eu: mas a Getnet não enfrenta o mesmo conflito com o Santander?

O analista do Itaú BBA não descarta que este seja um fator a ser levado em consideração, mas a existência de apenas um controlador facilita a tomada de decisões.

Fora que a estrutura da Getnet se mostra muito mais moderna e pronta para as novas demandas do setor. “Quando falamos de controle acionário, o investidor mostra um conforto maior com Getnet”.

Existe luz no fim do túnel para CIEL3?

A onda de ataque dos concorrentes dos últimos anos e os problemas internos da companhia deixam a Cielo em uma situação bem complicada. Em uma tentativa de correr atrás do tempo perdido e enfrentar os seus desafios operacionais, a Cielo anunciou mudanças em seu comando, com a saída de Paulo Caffarelli da presidência.

Segundo a plataforma Trademap, das 13 recomendações consolidadas pela ferramenta, 10 indicam um posicionamento neutro, duas são recomendação de venda e apenas uma de compra.

Para Darakdjian, da Meraki Capital, ainda não é possível enxergar uma luz no fim do túnel quando o assunto é crescimento de margens e participação de mercado.

“Isso a coloca em uma situação complicada para avaliação, onde todas as premissas futuras são 'piores' que as atuais. Caso esses pontos mostrem uma reversão, acredito que as ações se recuperem rapidamente”.

Em relatório recente, os analistas do JP Morgan possuem um olhar mais otimista para a empresa. O banco, que elevou sua recomendação para neutra após os resultados do terceiro trimestre, acredita que os riscos já estão bem incorporados ao preço dos papéis, o que dá margem para uma recuperação nos próximos meses.

Inflação americana derruba Wall Street e Ibovespa cai mais de 2%; dólar vai a R$ 5,18 com pressão sobre o Fed

Com o Nasdaq em queda de 5% e demais índices em Wall Street repercutindo negativamente dados de inflação, o Ibovespa não conseguiu sustentar o apetite por risco

Esquenta dos mercados: Bolsas internacionais sobem em dia de inflação dos EUA; Ibovespa deve acompanhar cenário internacional e eleições

Com o CPI dos EUA como o grande driver do dia, a direção das bolsas após a divulgação dos dados deve se manter até o encerramento do pregão

CCR (CCRO3) já tem novos conselheiros e Roberto Setubal está entre eles — conheça a nova configuração da empresa

Além do novo conselho de administração, a Andrade Gutierrez informou a conclusão da venda da fatia de 14,86% do capital da CCR para a Itaúsa e a Votorantim

Expectativa por inflação mais branda nos Estados Unidos leva Ibovespa aos 113.406 pontos; dólar cai a R$ 5,09

O Ibovespa acompanhou a tendência internacional, mas depois de sustentar alta de mais de 1% ao longo de toda a sessão, o índice encerrou a sessão em alta

O Mubadala quer mesmo ser o novo rei do Burger King; fundo surpreende mercado e aumenta oferta pela Zamp (BKBR3)

Valor oferecido pelo fundo aumentou de R$ 7,55 para R$ 8,31 por ação da Zamp (BKBR3) — mercado não acreditava em oferta maior

Esquenta dos mercados: Inflação dos EUA não assusta e bolsas internacionais começam semana em alta; Ibovespa acompanha prévia do PIB

O exterior ignora a crise energética hoje e amplia o rali da última sexta-feira

Vale (VALE3) dispara mais de 10% e anota a maior alta do Ibovespa na semana, enquanto duas ações de frigoríficos dominam a ponta negativa do índice

Por trás da alta da mineradora e da queda de Marfrig (MRFG3) e Minerva (BEEF3) estão duas notícias vindas da China

Magalu (MGLU3) cotação: ação está no fundo do poço ou ainda é possível cair mais? 5 pontos definem o futuro da ação

Papel já alcançou máxima de R$ 27 há cerca de dois anos, mas hoje é negociado perto dos R$ 4. Hoje, existem apenas 5 fatores que você deve olhar para ver se a ação está em ponto de compra ou venda

Commodities puxam Ibovespa, que sobe 1,3% na semana; dólar volta a cair e vai a R$ 5,14

O Ibovespa teve uma semana marcada por expectativas para os juros e inflação. O dólar à vista voltou a cair após atingir máximas em 20 anos

Esquenta dos mercados: Inflação e eleições movimentam o Ibovespa enquanto bolsas no exterior sobem em busca de ‘descontos’ nas ações

O exterior ignora a crise energética e a perspectiva de juros elevados faz as ações de bancos dispararem na Europa

BCE e Powell trazem instabilidade à sessão, mas Ibovespa fecha o dia em alta; dólar cai a R$ 5,20

A instabilidade gerada pelos bancos centrais gringos fez com o Ibovespa custasse a se firmar em alta — mesmo com prognósticos melhores para a inflação local e uma desinclinação da curva de juros.

Esquenta dos mercados: Decisão de juros do BCE movimenta as bolsas no exterior enquanto Ibovespa digere o 7 de setembro

Se o saldo da Independência foi positivo para Bolsonaro e negativo aos demais concorrentes — ou vice-versa —, só o tempo e as pesquisas eleitorais dirão

Ibovespa cede mais de 2% com temor renovado de nova alta da Selic; dólar vai a R$ 5,23

Ao contrário do que os investidores vinham precificando desde a última reunião do Copom, o BC parece ainda não estar pronto para interromper o ciclo de aperto monetário – o que pesou sobre o Ibovespa

Em transação esperada pelo mercado, GPA (PCAR3) prepara cisão do Grupo Éxito, mas ações reagem em queda

O fato relevante com a informação foi divulgado após o fechamento do mercado ontem, quando as ações operaram em forte alta de cerca de 10%, liderando os ganhos do Ibovespa na ocasião

Atenção, investidor: Confira como fica o funcionamento da B3 e dos bancos durante o feriado de 7 de setembro

Não haverá negociações na bolsa nesta quarta-feira. Isso inclui os mercados de renda variável, renda fixa privada, ETFs de renda fixa e de derivativos listados

Esquenta dos mercados: Bolsas no exterior deixam crise energética de lado e investidores buscam barganhas hoje; Ibovespa reage às falas de Campos Neto

Às vésperas do feriado local, a bolsa brasileira deve acompanhar o exterior, que vive momentos tensos entre Europa e Rússia

Ibovespa ignora crise energética na Europa e vai aos 112 mil pontos; dólar cai a R$ 5,15

Apesar da cautela na Europa, o Ibovespa teve um dia de ganhos, apoiado na alta das commodities

Crise energética em pleno inverno assusta, e efeito ‘Putin’ faz euro renovar mínima abaixo de US$ 1 pela primeira vez em 20 anos

O governo russo atribuiu a interrupção do fornecimento de gás a uma falha técnica, mas a pressão inflacionária que isso gera derruba o euro

Boris Johnson de saída: Liz Truss é eleita nova primeira-ministra do Reino Unido; conheça a ‘herdeira’ de Margaret Thatcher

Aos 47 anos, a política conservadora precisa liderar um bloco que encara crise energética, inflação alta e reflexos do Brexit

Esquenta dos mercados: Bolsas internacionais caem com crise energética no radar; Ibovespa acompanha calendário eleitoral hoje

Com o feriado nos EUA e sem a operação das bolsas por lá, a cautela deve prevalecer e a volatilidade aumentar no pregão de hoje

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP