O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O texto volta agora para a Câmara e deve ser votado na segunda-feira. Embora os analistas não vejam obstáculos nessa etapa, os próximos meses podem trazer novos atritos

Do favoritismo às cordas, seguidos de gritos de ‘já perdeu’ para, no fim, alcançar a vitória por uma margem estreita. Esse é um bom resumo da trajetória das negociações no Senado para a aprovação da Medida Provisória 1.301/2021 que abre caminho para a privatização da Eletrobras - e um resumo do desempenho das ações, que recuaram forte com os entraves em Brasília.

Os momentos finais dessa luta foram simplesmente alucinantes. O relator do tema, o senador Marcos Rogério, apresentou três versões do texto ao Senado em 24 horas. Isso porque houve grande disputa em torno dos ‘jabutis’ - emendas estranhas ao texto original e que, dentre outras coisas, poderiam levar a um aumento do custo da energia em um momento delicado, com a inflação em alta e uma crise hídrica no horizonte, o que por si só já pressiona os preços das tarifas.

A vitória foi apertada - 42 votos a favor e 37 contra, longe do amplo favoritismo mostrado na Câmara dos Deputados (313 a favor e 166 contra) - e trouxe alterações importantes ao texto original, mas o obstáculo foi vencido. Na visão dos analistas, esse é um passo “gigantesco” na caminhada até a privatização.

Para a maior parte do mercado (e até mesmo o CEO da estatal), a diluição da participação da União no capital da companhia é essencial para que a empresa se torne mais eficiente, competitiva, aumente os seus investimentos na melhoria da matriz energética e resolva questões de governança que hoje limitam a atuação da Eletrobras. É importante destacar também que a capitalização é uma importante vitória para o governo, que luta para manter viva e aprovar a sua agenda liberal.

Agora, passada a confusão no Senado, o texto será novamente encaminhado para a Câmara dos Deputados. O presidente da Casa, Arthur Lira, já se comprometeu a pautar a votação na próxima segunda-feira (21), véspera do prazo limite para apreciação da MP. Para João Pimentel e Gisele Gushiken, analistas do BTG Pactual, “a batalha foi vencida, mas a luta continua”, uma visão compartilhada pela grande maioria dos especialistas já que obstáculos podem aparecer nos próximos meses.

Depois de sofrer com os golpes vindos de Brasília, hoje as ações da Eletrobras sobem forte, em um movimento de recuperação. Por volta das 15h30, as ações PN (ELET6) da companhia subiam 7,14%, a R$ 46,37. Já os papéis ON (ELET3) avançavam R$ 46,61.

Leia Também

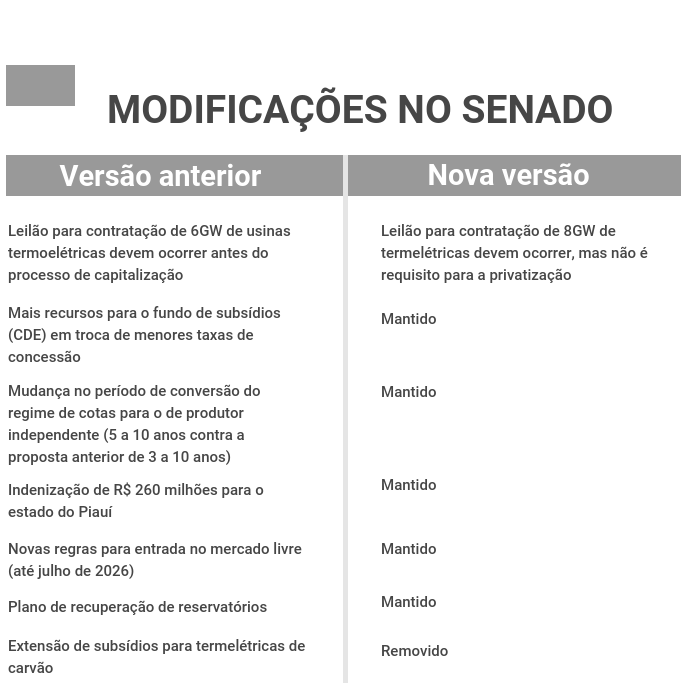

Nos últimos dias, foram muitas idas e vindas. Para a Ajax Capital, a principal alteração do texto foi a ampliação de 6.000 para 8.000 MW do volume obrigatório de térmicas movidas a gás, que deverão ser implantadas após a privatização e a inclusão do Sudeste entre as regiões que receberão as termelétricas.

Mesmo com as mudanças propostas, alguns dos pontos mais caros ao mercado foram preservados, como o formato de capitalização, a limitação de direitos de voto e a extinção do modelo de cotas, o que mantém o viés positivo do texto.

Os analistas do Credit Suisse, Bank of America e do BTG Pactual estão otimistas e acreditam que o texto deve passar com facilidade pela Câmara. A expectativa é de que o processo seja concluído no primeiro trimestre de 2022, mas não sem mais briga. Com a proximidade das eleições de 2022, mais atritos podem surgir.

Por enquanto, o cronograma é o seguinte: depois de aprovado no Congresso, o Banco Nacional do Desenvolvimento (BNDES), que cuida do processo de capitalização, deve analisar o processo até julho. Na sequência, a capacidade das usinas hidrelétricas da Eletrobras deve ser revisada. Em setembro, o mercado deve ter uma dimensão dos números finais das taxas de concessão. As etapas finais do processo ficam para o começo de 2022.

Em janeiro, os acionistas devem votar o tema e o Tribunal de Contas da União deve aprovar a auditoria final. A oferta de ações que diluirá a participação do governo federal deve ocorrer em fevereiro.

Para o BTG, ainda existem muitas incertezas até o “Dia D da privatização", como contestações do TCU, possíveis ações judiciais e modelagem do processo. “Se houver atrasos, corremos o risco de a privatização ser aprovada no meio da corrida eleitoral", apontam os analistas.

“Apesar de alguns pontos desagradáveis na MP, como as obrigações de expansão de capacidade, vemos a privatização como um passo muito positivo já que traz uma melhor dinâmica para os preços de energia (principalmente com o mercado regulado) e menor percepção de risco para o setor.”

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADE- Bank of America

Carolina Carneiro e Rafael Nagano, analistas do Credit Suisse, também estão otimistas, mas acreditam que os subsídios para a redução dos preços ao consumidor podem acabar tendo um impacto negativo na alocação de capital e no futuro da matriz energética, o que impactaria todos os players do segmento.

Antes de o tema ser votado no Congresso, eu consultei diversos analistas que indicavam que o papel poderia chegar à casa dos R$ 60 com a privatização. Essa parece ser uma estimativa compartilhada com os principais bancos que acompanham o papel.

Na visão do Bank of America, a privatização nos termos preliminares, como o aprovado no Senado, tem o potencial de elevar o preço-alvo da companhia dos atuais R$ 47 para R$ 64. Mesmo que a privatização não saia, o BofA ainda enxerga um potencial de alta de 10% para os papéis com base no fechamento de ontem (R$ 43,28) e tem recomendação de compra. O BTG também mantém a mesma posição, com um preço-alvo de R$ 67 para os próximos 12 meses.

Atualmente, o Credit Suisse sustenta uma recomendação neutra para os papéis, com um preço-alvo de R$ 45, mas os analistas apontam que as ações podem chegar a R$ 65 com a privatização.

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM