O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com inflação de 4,31% no ano passado – acima do esperado pelo mercado e pelo governo – retorno da caderneta de poupança praticamente empatou com a alta dos preços. Ou seja, poupador ficou no zero a zero.

Foi por pouco que a caderneta de poupança não perdeu da inflação no ano passado. O retorno da aplicação em 2019 praticamente empatou com a inflação oficial, divulgada pelo IBGE nesta sexta-feira (10).

A poupança nova, que paga 70% da Selic mais Taxa Referencial (TR), rendeu 4,32% em 2019, considerando-se uma aplicação com aniversário no dia 28 e cálculos feitos com a Calculadora do Cidadão do Banco Central.

Já o Índice de Preços ao Consumidor Amplo (IPCA) de 2019, divulgado nesta sexta-feira (10), foi de 4,31%, acima da meta de 4,25% e da última estimativa do mercado de 4,13%, mas ainda abaixo do teto da meta, de 5,75%.

Ou seja, quem aplicou na poupança no ano passado ficou praticamente no zero a zero. Não chegou a perder poder de compra, mas o rendimento só foi suficiente para repor a inflação.

Para de fato ficar mais rico com aplicações financeiras, é fundamental que elas tenham rendimento acima da inflação, isto é, um retorno real positivo. É esse "a mais" que de fato faz o seu patrimônio crescer.

Afinal, numa economia que tem inflação, ainda que baixa e controlada, o dinheiro se desvaloriza ao longo do tempo. O papel dos investimentos é não só proteger seus recursos dessa desvalorização como também, de preferência, dar um ganho adicional.

Leia Também

Atualmente, o poupador, mesmo aquele que tem poucos recursos, não tem mais por que ficar na caderneta de poupança. Já existem alternativas mais rentáveis, mesmo quando há cobrança de IR, e acessíveis a investidores de todos os portes financeiros.

E essas aplicações ainda conseguiram manter um retorno acima da inflação no ano passado, ainda que, com a Selic nos seu menores patamares históricos, esse juro real tenha sido baixo.

Para a reserva de emergência, por exemplo, eu recomendo aplicações no Tesouro Selic (LFT) via Tesouro Direto por meio de uma corretora que não cobre taxa ou então aplicações em um fundo Tesouro Selic de taxa zero. Nesta matéria sobre onde investir a reserva de emergência eu falo mais sobre esses investimentos.

Para outros objetivos conservadores ou de curto prazo, há ainda outras opções de aplicações de baixo risco mais rentáveis que a poupança, como é o caso dos CDB, LCI e LCA de bancos médios e das contas de pagamento que remuneram 100% do CDI.

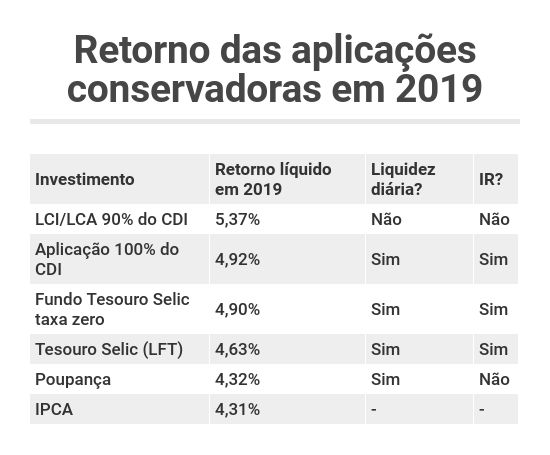

Na tabela a seguir eu comparei o IPCA e a poupança às demais aplicações financeiras que são tão seguras quanto a poupança ou mais (em termos de risco de crédito) e que, ainda assim, foram capazes de render mais que a caderneta no ano passado.

Considerei que, ao final de um ano, o investidor resgatou ou vendeu a aplicação em questão. Assim, no caso daquelas que são tributadas, houve um desconto de IR de 17,5% sobre os rendimentos, alíquota válida para aplicações de prazo superior a 360 dias.

Considerei um investimento em Tesouro Selic (LFT) via Tesouro Direto por meio de uma corretora que não cobre taxa de agente de custódia, como é o caso das corretoras de todos os grandes bancos e de todas as principais corretoras independentes atualmente. Assim, resta apenas uma taxa de custódia obrigatória, paga à B3, de 0,25% ao ano.

No caso do fundo Tesouro Selic que não cobra taxas, considerei a rentabilidade do fundo oferecido pelo BTG Pactual Digital, que foi o primeiro a zerar as taxas para este tipo de aplicação financeira. Como a isenção só foi anunciada em março de 2019, no início do ano passado ainda havia a cobrança de uma pequena taxa de 0,08%. Assim, o retorno do fundo em 2019 foi equivalente a 99,59% do CDI, antes do desconto de IR.

Também considerei uma aplicação que renda 100% do CDI com liquidez diária e sem a cobrança de qualquer taxa, como é o caso de alguns CDB de bancos médios e de contas de pagamento como a NuConta.

Finalmente, levei em conta LCI e LCA que paguem 90% do CDI. Essas aplicações são isentas de IR, têm carência mínima de 90 dias e não costumam ter liquidez diária mesmo após esse prazo.

Repare que, em todos os casos, houve ganho em relação à inflação, ainda que exíguo. Em cenário de juro baixo, quem busca um retorno equivalente a algo próximo da Selic e minimiza seus custos sai ganhando.

Dos investimentos que nós acompanhamos aqui no Seu Dinheiro, o único que realmente perdeu da inflação em 2019 foi o dólar. A cotação à vista fechou o ano com valorização de 3,63% e a taxa PTAX registrou 4,04% de alta.

Todos os demais investimentos ganharam da inflação e com folga. O Ibovespa, por exemplo, teve alta de 31,58% no ano, enquanto o Índice de Fundos Imobiliários (IFIX) subiu 35,98%.

Dos títulos públicos negociados via Tesouro Direto, o grupo dos menos rentáveis valorizaram, em média, 6,74%, enquanto os mais rentáveis tiveram alta de 30,28%, em média.

No caso da poupança antiga, que ainda paga 0,5% ao mês mais TR, o ganho no ano passado foi de 6,17%, ganhando da inflação com certa folga. Mas não é mais possível aplicar na poupança antiga. Essa rentabilidade só é válida para os depósitos feitos até 3 de maio de 2012.

Você pode conferir a lista completa com o balanço dos investimentos em 2019 aqui.

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano