O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Se tudo der certo, é bem capaz de termos uma história de multiplicação na Bolsa, com um risco de desvalorização relativamente limitado

Dentre o universo de cobertura de empresas listadas na Bolsa brasileira, há dois setores “temidos” por analistas: utilities e commodities.

O setor de utilities, que compreende ações de companhias do setor elétrico e saneamento, é altamente regulado e é, de longe, o mais difícil de se familiarizar. Além do arcabouço regulatório complexo, a disponibilização de informações da Aneel deixa bastante a desejar, para dizer o mínimo.

Não ajuda o fato de que o governo Dilma fez várias barbeiragens com o setor, destruindo muito valor para empresas, acionistas e consumidores, o que deixou todo mundo ainda mais reticente e aumentou o grau de complexidade de forma considerável.

Já as produtoras de commodities não são assim tão complexas – a empresa extrai uma matéria-prima (minério de ferro, ouro, celulose), faz (ou não) algum tipo de processamento e despacha o produto para o comprador.

A grande pegadinha das commodities é que, via de regra, a maior parte da produção é exportada e, portanto, as receitas são dolarizadas. No longo prazo, isso é positivo, porque uma produtora local tem boa parte dos custos em reais, mas tem receita em moeda forte, uma combinação que costuma ser interessante.

Por outro lado, é praticamente impossível fazer qualquer previsão mais acertada sobre o futuro do câmbio no curto prazo e, não raro, vemos flutuações na moeda americana fazerem economistas e analistas calçarem, a contragosto, as sandálias da humildade.

Leia Também

Isso se não bastasse o fato de que, por definição, o preço de uma commodity é definido por forças de mercado (as tais oferta e demanda) e as produtoras têm muito pouco a dizer sobre o preço de seus próprios produtos.

Com isso, modelar uma exportadora de minério de ferro ou de uma produtora de papel é um exercício quase esotérico capaz de frustrar gestores e analistas de todas as raças, credos e tamanhos.

Por essas e outras, as exportadoras de commodity se transformaram no patinho feio da Bolsa e, não raro, tem bastante gente que fala que não encosta em Vale. Se for commodity estatal, então, aí é pior do que bater na própria mãe – tem gestor fundamentalista que prefere investir em bitcoin do que comprar Petrobras.

Mas, tirando as dificuldades, na B3 a gente pode encontrar algumas coisas bem interessantes. Em tempos de preocupações com a situação fiscal e estresse no câmbio, acho que vale dar uma olhada numa antiga novata da Bolsa.

Antiga porque a Irani (RANI3) tem ações listadas desde 1977 e novata porque acabou de passar por um “re-IPO” para ganhar liquidez e um alívio no caixa – a verdade é que, mesmo sendo listada há décadas, era um papel praticamente esquecido, com baixíssima liquidez e diversos problemas que impediam a companhia de crescer.

Há algumas semanas, a empresa levantou R$ 400 milhões, que permitiu endereçar a alavancagem excessiva e abriu caminho para investimentos bastante interessantes ao longo dos próximos anos, que podem fomentar uma história de crescimento.

Além da melhora de balanço e no operacional, a oferta foi acompanhada de um compromisso de migração para o Novo Mercado, que traz um ganho de governança e maiores exigências de transparência.

Retomando o histórico, a Irani Papel e Embalagem S.A. foi fundada em 1941 em Santa Catarina e, depois do IPO em 1977, passou por algumas décadas de crescimento e consolidação e, em 1994, trocou de controle. Em 1997, passou a atuar no mercado de embalagem de papelão ondulado, hoje seu principal foco de atuação.

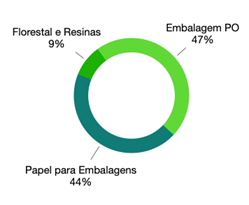

Hoje, são basicamente três fontes de receitas – (i) produção e venda de embalagens de papelão ondulado; (ii) papel para embalagens e (iii) atividade florestal no Rio Grande do Sul, que envolve a produção de toras de madeira e resinas, a maioria voltada para a indústria estrangeira. Em termos de mercado interno e externo, pouco mais do que 25% das receitas vieram de fora, com o restante sendo gerado no mercado brasileiro.

É aqui que a companhia tem um perfil um pouco diferente da empresa de commodity “tradicional”. Como a maior parte da produção fica no mercado interno e os produtos estão intimamente ligados ao consumo, a empresa está mais exposta ao ciclo doméstico do que a Vale, por exemplo.

Por outro lado, ainda há uma boa exposição ao câmbio tanto diretamente (26,8% das receitas do 2T20 vieram de exportações) quanto indiretamente, uma vez que a desvalorização cambial pressiona preços no mercado interno e torna a Irani mais competitiva no mercado externo.

A produção está distribuída em quatro estados (Rio Grande do Sul, Santa Catarina, São Paulo e Minas Gerais), compreendendo duas áreas florestais e cinco plantas de processamento, que permitem capacidade de produção de 290 mil toneladas de papel ao ano, a quebra entre venda de papel para terceiros e conversão para papelão ondulado é quase meio a meio, o que dá uma certa flexibilidade para que, a depender das condições de mercado, a empresa opte por destinar maiores ou menores volumes a terceiros.

É interessante notar que cerca de 70% da produção é feita com aparas, ou fibras recicladas, o que a coloca também como um importante player no mercado sustentável (sempre interessante no momento em que “ESG” tem se tornado cada vez mais sexy) – via de regra, as embalagens com produtos reciclados são utilizados em quase todos os segmentos, com exceção de embalagens que terão contato direto com alimentos.

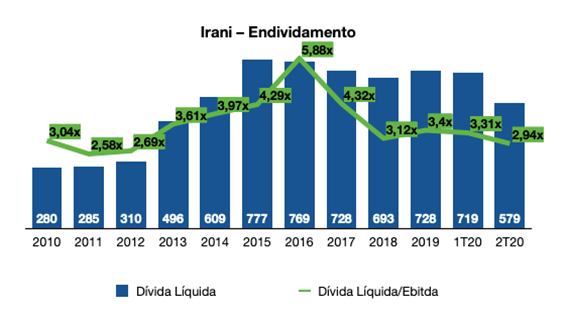

Em 2013, a empresa adquiriu da Indústria São Roberto, o que trouxe a alavancagem para níveis bem desconfortáveis, impedindo que a Irani investisse em crescimento por um bom tempo: a dívida líquida atingiu alarmantes 5,88x Ebitda (lucro antes de juros, impostos, depreciação e amortização) em 2016 e os pagamentos de juros e principal praticamente consumiam todo o caixa gerado pelas operações.

No ano passado, a Irani começou um grande projeto de reperfilamento da dívida, com emissão de debêntures e o novo IPO, que trouxeram um necessário respiro às operações. No fim do 2T20, antes da entrada dos recursos do re-IPO, o endividamento estava em torno de 2,94x e o caixa fechou o segundo trimestre em R$ 108 milhões.

Com os recursos da oferta, o caixa deve ficar em torno de R$ 500 milhões e o endividamento deve cair para abaixo de 1x Ebitda, o que permite investimento nos projetos de expansão, onde podemos encontrar o maior potencial de alta das ações.

A valorização dos papéis deve demorar um pouco para aparecer – não espere uma alta nas receitas ou nos lucros ao longos dos próximos trimestres, mas, conforme a empresa for executando os pouco mais de R$ 1 bilhão de investimentos que tem na ponta da agulha, o valor para os acionistas deve começar a se refletir no preço das ações.

São três grandes projetos: (i) expansão da capacidade da planta em Santa Catarina, que pode adicionar mais de 50 mil toneladas adicionais à produção anual; (ii) caldeira de recuperação, também na planta em Santa Catarina, que deve trazer ganhos de eficiência energética e redução nos custos de produção, bem como ampliar a capacidade produtiva da fábrica e (iii) uma nova planta de embalagem em Minas Gerais, o projeto mais caro e controverso, uma vez que não tem o mesmo potencial de geração de valor dos outros dois e ainda está sob análise do time de gestão.

De acordo com estimativas do management e de alguns analisas que cobrem o papel, se tudo der certo e com um pouco de sorte, o Ebitda pode chegar a dobrar nos próximos quatro a cinco anos.

Olhando para o Ebitda esperado dos últimos 12 meses e já fazendo os ajustes para a emissão recente, o papel negocia a cerca de 6x valor de companhia/Ebitda (EV/Ebitda, da sigla em inglês), bem abaixo dos pares (Klabin, por exemplo, negocia a 10,8x). Mesmo que você aplique um belo desconto, só de levar o múltiplo para 7,5x, já enxergo um potencial de valorização em torno de 35%.

Assumindo que esse Ebitda cresça 25% e o múltiplo se mantenha em 7,5x, o valor justo por ação seria de R$ 8,20, 75% acima dos R$ 4,69 do fechamento de ontem (26 de agosto). Se tudo der certo, é bem capaz de termos uma história de multiplicação na Bolsa, com um risco de desvalorização relativamente limitado.

Sendo assim, faz todo sentido colocar um pouco de RANI3 no portfólio, dado que enxergo um ótimo potencial de valorização ao longo dos próximos dois ou três anos. Eu não “encheria a mão” do papel, dado que não é dos casos mais óbvios da Bolsa, mas enxergo uma assimetria muito convidativa por aqui.

De riscos, é importante comentar que, mesmo que a dinâmica da companhia a deixei mais exposta ao ciclo doméstico, ainda estamos falando de uma commodity com preço definido nos mercados internacionais, com pouco poder de precificação por parte da companhia.

Além disso, o papel tem liquidez limitada (cerca de R$ 14 milhões por dia) e, mesmo concluído o processo de migração para o Novo Mercado, a companhia tem controle familiar e não é um exemplo de governança.

Por fim, boa parte do crescimento vem da execução dos projetos apresentados e não há nenhuma garantia de que sairão do papel e muito menos de que trarão os resultados esperados. O desconto para os pares me parece mais do que suficiente para mitigar essas questões.

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro