O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Após tombo de março, corretoras ficaram mais conservadoras e resolveram aproveitar algumas oportunidades, mas preferidos para abril foram mantidos

O mês de março, como você já deve saber, foi extremamente difícil para todos os mercados, e com os fundos imobiliários não foi diferente. O Índice de Fundos Imobiliários (IFIX) despencou 15,85%, e todas as carteiras recomendadas de FII das corretoras que acompanhamos aqui no Seu Dinheiro tiveram tombos desta ordem de grandeza.

Os FII foram impactados não só pela forte aversão a risco gerada pela pandemia do coronavírus, como também pelos efeitos específicos que as medidas de combate ao avanço da doença podem vir a ter no mercado imobiliário.

De cara, as medidas de isolamento social que levaram ao fechamento do comércio em praticamente todo o país, principalmente nos grandes centros, pesaram para os fundos de shoppings. Isso porque parte dos rendimentos que eles distribuem aos cotistas vem justamente das vendas dos lojistas e das receitas com estacionamento.

Com muito menos movimento e vendas - apenas os serviços essenciais estão funcionando - muitos FII de shoppings optaram por reduzir ou deixar de pagar os rendimentos referentes ao mês de março, a fim de preservar caixa diante da crise.

As restrições a viagens também acabaram pesando para os hotéis e, consequentemente, para os fundos que detêm participações nesses empreendimentos e cuja receita também está condicionada à ocupação dos quartos.

Mas esses são apenas os efeitos imediatos das medidas de isolamento. Também pesaram os preços dos FII no mês passado a perspectiva de recessão, desemprego, aumento da inadimplência dos aluguéis e até de vacância, caso ocorra uma quebradeira de empresas.

Leia Também

Os sete maiores FII de shoppings da bolsa caíram, em média, 25% no mês de março. Das cinco maiores quedas de fundos imobiliários, quatro foram de fundos de shoppings: XP Malls (XPML11), com queda de 29,57%; Shopping Jardim Sul (JRDM11), com queda de 29,45%, Malls Brasil Plural (MALL11), com recuo de 27,78% e HSI Malls (HSML11), com recuo de 27,35%.

Por conta dessa situação difícil, os fundos de shopping foram retirados das indicações top 3 de todas as corretoras para o mês de abril. Em março, ainda figuravam entre os preferidos das corretoras os fundos Hedge Brasil Shopping (HGBS11), Vinci Shopping Centers (VISC11), HSI Mall (HSML11) e XP Malls (XPML11).

Mas os FII de shopping não deixaram de integrar algumas carteiras gerais. A Guide retirou o HSI Mall (HSML11) da carteira ainda em meados de março, mas a Necton, por exemplo, apenas substituiu o Hedge Brasil Shopping (HGBS11) pelo XP Malls (XPML11).

Segundo o relatório assinado pelo analista-chefe da Necton, Glauco Legat, em vista da queda recente, o fundo XP Malls tem um portfólio de melhor qualidade. Ou seja, tratou-se de aproveitar uma oportunidade de adquirir uma carteira melhor por um preço menor.

Além disso, a Mirae Asset manteve suas duas posições em FIIs de shoppings: Vinci Shopping Centers (VISC11) e XP Malls (XPML11).

Os relatórios das corretoras para o mês de abril lembram que, por um lado, os efeitos dessa crise devem ser passageiros; por outro, não é possível saber por quanto tempo as medidas de restrição vão durar nem a extensão da recessão que vai se seguir.

Incertezas desta magnitude tendem a aumentar a volatilidade dos preços dos ativos. Os analistas, portanto, alertam que os investidores de FII, normalmente menos acostumados às oscilações bruscas nos preços das cotas, devem estar preparados para ainda ver uma boa dose de volatilidade pela frente.

É verdade que o tombo do mês passado abriu uma série de oportunidades, tornando bons fundos bastante baratos.

Glauco Legat, da Necton, diz que de fato aproveitou as quedas de março para rebalancear a carteira recomendada, uma vez que há diversos fundos negociando abaixo do valor patrimonial (abaixo do valor do seu patrimônio líquido) e custos de reposição, o que significa que estão baratos.

Mas os analistas também aconselham o investidor a não ir com muita sede ao pote. É recomendável investir com cautela.

O analista Ilan Arbetman, da Ativa, admite que muitos FII ficaram baratos, mas alerta que o investidor não deve se iludir, pois o cenário de forte volatilidade - inclusive com novas quedas - pode durar mais alguns meses.

Já a Guide sugere que o investidor compre de forma moderada e aos poucos, “sempre acompanhando o andamento das notícias.

Os analistas da Mirae, por sua vez, dizem que não estão pessimistas com o setor imobiliário e que esperam uma retomada já no segundo semestre deste ano.

“Com a queda na taxa de juros, de vacância e expectativa de forte volume de revisões de contratos de locação (a maior parte ainda feita durante a crise no governo Dilma), continuamos novamente esperando aumento no preço dos aluguéis, acima da inflação, na segunda metade do ano, o que deverá continuar beneficiando os fundos imobiliários, uma vez que esperamos demanda maior do que a oferta. Com a continuidade de queda na taxa Selic, o dividend yield [retorno percentual] dos fundos deverá continuar superior e até mesmo aumentando, sendo uma boa opção para investidores”, diz o relatório.

Para o mês de abril, as corretoras mantiveram algumas posições e mexeram em outras. A única corretora que manteve seu top três (e todo o restante da carteira) inalterado foi a Terra Investimentos. As demais fizeram alterações.

A corretora do Santander optou por não participar neste mês, e o Banco Inter sugeriu seu top 3, mas ainda não fechou a carteira recomendada para abril, apenas adiantando suas três recomendações principais para o Seu Dinheiro.

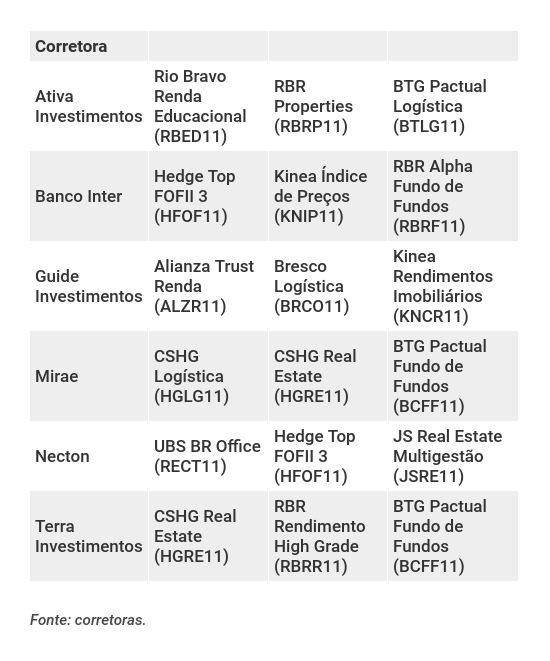

Novamente, não tivemos nenhum grande preferido no mês de abril. Mantiveram-se os mesmos queridinhos de março: o Hedge Top FOFII 3 (HFOF11), o CSHG Real Estate (HGRE11) e o BTG Pactual Fundo de Fundos (BCFF11), todos com duas indicações cada um.

Dos preferidos do mês passado, apenas o Vinci Offices (VINO11), que também teve duas indicações em março, deixou de figurar nas listas top 3.

O CSHG Real Estate (HGRE11) teve recuo de 13,1% em março e deixou o top 3 da Ativa, embora ainda integre a sua carteira geral. No entanto, permanece no top 3 da Terra Investimentos e retornou ao top 3 da Mirae Asset.

O CSHG Real Estate é um fundo de lajes corporativas focado na compra de imóveis para venda ou geração de renda com aluguéis. Tem mais de 20 imóveis na carteira, alugados para mais de 60 locatários, a maioria localizada na cidade de São Paulo. Há também imóveis nas cidades do Rio de Janeiro, Barueri (SP), Atibaia (SP) e Porto Alegre.

O Hedge Top FOFII 3 (HFOF11) viu recuo de 13,9% em março e deixou o top 3 da Ativa, embora permaneça na carteira geral da corretora. Ela continua entre os FII preferidos da Necton e passou a integrar o top 3 do Banco Inter.

Trata-se de um fundo de fundos imobiliários, que investe tanto em FII listados em bolsa quanto fundos de oferta restrita, que não estão disponíveis para o investidor pessoa física. O HFOF11 investe 32% do patrimônio em fundos de lajes corporativas; 22% em fundos de recebíveis (títulos de renda fixa ligados ao mercado imobiliário, como CRI e LCI) e 18% em fundos de shopping centers.

As principais posições individuais do Hedge Top FOFII 3 são TB Office (TBOF11), com 11% da carteira, Hedge Brasil Shopping (HGBS11), com 9,5% da carteira; Green Towers (GTWR11) e Hedge Logística (HLOG11), com 9% da carteira cada; e BB Progressivo II (BBPO11), com 6,1% da carteira.

Segundo o relatório da Necton, o HFOF11 está bem posicionado para aproveitar as quedas recentes observadas nos fundos imobiliários, possuindo histórico consistente de ganho de capital gerado pela gestão, o que deve contribuir positivamente para a distribuição de proventos do fundo à medida que os FII se recuperarem após a crise.

Outro fundo de fundos, o BCFF11 foi mantido nos top 3 de Mirae e Terra Investimentos. Apesar de não estar entre os destaques, também figura na carteira da Guide e foi acrescentado à carteira geral da Ativa em abril. No mês passado, o FII teve queda de 20,1%.

Os FII com maior participação na carteira são o CSHG Renda Urbana (HGRU11), com 11,1%; BTG Pactual Corporate Office (BRCR11), com 8,5%; e o BTG Pactual Shoppings (BPML11), com 7,3%.

As corretoras que realizaram alterações na carteira optaram por serem mais conservadoras diante do cenário de crise e aproveitar oportunidades.

A Ativa, por exemplo, retirou o fundo Quasar Agro (QAGR11) da carteira, preocupada com o atraso na aquisição de imóveis pelo fundo diante do cenário de pandemia.

Em seu lugar, entrou o BTG Pactual Fundo de Fundos (BCFF11), que havia realizado emissão de cotas em fevereiro e utilizou os recursos captados para fazer aquisições a preços descontados, aproveitando as quedas no mercado, diz a corretora.

Já a Necton trocou o fundo Habitat II (HABT11), focado em CRI High Yield (de maior risco de crédito) pelo CSHG Recebíveis Imobiliários (HGCR11), um fundo de CRI com perfil mais conservador, com menor risco de crédito. A troca do Hedge Brasil Shopping (HGBS11) pelo XP Malls (XPML11), mencionada anteriormente.

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu