O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Braskem encerrou 2019 com um prejuízo bilionário e contração nas receitas e no Ebitda em relação a 2018

A Braskem teve um 2019 para ser esquecido. Problemas com a unidade de exploração de sal-gema em Alagoas, impasses entre seus principais acionistas, fraqueza no mercado petroquímico — tudo conspirou para que a companhia tivesse um ano particularmente fraco.

O retrato preciso dessa fraqueza foi conhecido agora, com a divulgação do balanço da empresa no quarto trimestre de 2019 — a entrega do documento foi postergada mais de uma vez, ocorrendo fora do prazo regulamentar da CVM. E, assim como nos períodos anteriores, a Braskem mostrou números pouco animadores.

Entre outubro e dezembro do ano passado, a petroquímica reportou um prejuízo líquido de R$ 2,922 bilhões — no mesmo intervalo de 2018, as perdas foram de R$ 78 milhões. Com isso, a Braskem encerrou 2019 com um prejuízo de R$ 2,798 bilhões, revertendo os ganhos de R$ 2,867 bilhões contabilizados no ano anterior.

A receita líquida também decepcionou no quarto trimestre de 2019, recuando 15% em relação aos três últimos meses de 2018, para R$ 12,6 bilhões. No acumulado do ano passado, a receita somou R$ 52,3 bilhões, queda de 10% na base anual.

Em mensagem aos acionistas, a Braskem destaca que as fortes perdas contabilizadas no quarto trimestre e em 2019 se devem à provisão contábil de R$ 3,383 bilhões referente ao acordo firmado com o governo de Alagoas, de modo a compensar o Estado pelo impacto das operações de mineração da empresa.

O Ebitda — ou seja, o lucro antes de juros, impostos, depreciação e amortização — também passou por um enfraquecimento: no quarto trimestre, caiu 45%, para R$ 1,047 bilhão; em 2019, recuou 31%, para R$ 7,84 bilhões.

Leia Também

No front do endividamento, há notícias negativas e positivas: a dívida líquida da Braskem subiu de US$ 4,869 bilhões ao fim de setembro para US$ 5,369 bilhões no término de dezembro — um salto de 10% em um trimestre.

Com isso, a alavancagem da companhia, medida pela relação entre dívida líquida e Ebitda nos últimos 12 meses, chegou a 3,70 vezes — em setembro, a relação era de 2,84 vezes e, em dezembro de 2018, era de 2,06 vezes.

Do ponto de vista de geração livre de caixa, a Braskem fechou 2019 com R$ 3,1 bilhões — um resultado positivo, mas ainda 56% menor que os R$ 7,06 bilhões gerados em 2018.

A posição de caixa da petroquímica no fechamento de 2019, contudo, era de US$ 2,373 bilhões, montante 32% maior que o visto em dezembro de 2018. Essa cifra, aliada ao perfil alongado do endividamento — quase metade da dívida possui vencimento apenas a partir de 2030 — dá tranquilidade à empresa.

A Braskem não passou qualquer tipo de projeção financeira para 2020. A única informação referente a esse ano é a de investimentos previstos, no montante de US$ 3,01 bilhões.

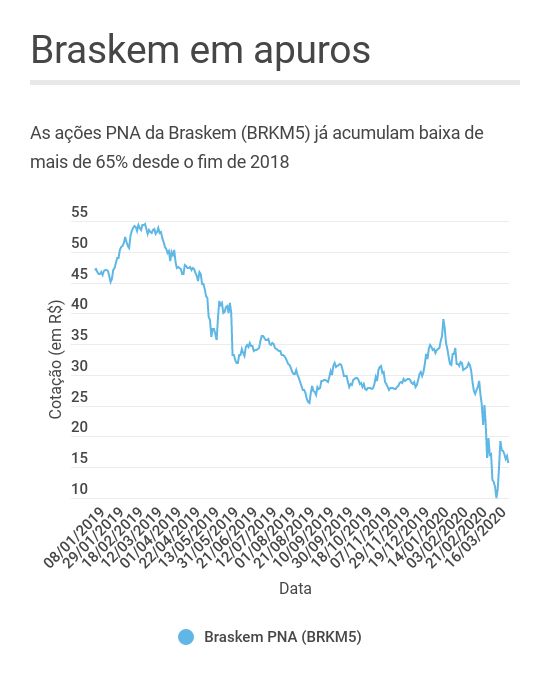

Em 2019, as ações PNA da Braskem (BRKM5) acumularam baixa de 35,22% e tiveram o pior desempenho de todo o Ibovespa — e olha que o índice brasileiro subiu 31,58% no ano passado.

A tendência de queda continua firme neste ano: em meio ao colapso das bolsas globais por causa do surto de coronavírus, os papéis da petroquímica já recuam 47,67% — na última sexta-feira (3), recuaram 7,41%, a R$ 15,62.

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado