X não ser f(X): entenda qual o segredo definitivo de um portfólio de investimentos

Ciência da tomada de decisão não é tão simples como os modelos matemáticos podem dar a entender; decisão deve ser tomada diante de um todo, não com base em uma oportunidade pontual

A ciência da tomada de decisão talvez seja um dos campos comportamentais mais estudados na atualidade. Isso porque você acaba desaguando em inúmeras áreas do conhecimento, com consequentes disparidade de abordagens e aplicações.

A dinâmica ganha contorno matemática e, por outras vezes, mais abstratos, se firmando juntos a sociologia ou até mesmo antropologia. Na economia e nas finanças, por exemplo, toda a problemática de matemática na ciência para auxiliar na tomada de decisão de agentes angariou para os financistas e os economistas o apelido de “physics envy” (ou, em português, os invejosos da física).

Mais recentemente no Brasil, paralelamente ao processo de financeirização profundo e da crescente popularidade de personalidade e empresas relacionadas com o tema finanças e investimentos, a discussão acabou ganhando contornos de superficialidade. Tal movimento não deveria se justificar, uma vez que a ciência da tomada de decisões no meio acima destacada deixou de ser simples há muito, se sofisticando cada vez mais pela mais diferentes.

Contudo, talvez até mesmo pela falta de carinho epistemológico com qual o mercado brasileiro lida com sua própria metodologia no mundo das finanças, muitas vezes os próprios ditos especialistas, cegos de certo modo pelo próprio ego, passam a distorcer o real entendimento da tomada de decisão.

A vida real, por mais que nos esforcemos muito, não é tão simples como os modelos matemáticos gostariam de nos apresentar. Muito pelo contrário, por sinal. A realidade não pode ser modelada absolutamente. Ferramental exato deve ser sim utilizado e sempre será bem-vindo, mas nunca tido como absoluto.

Isso porque a realidade não é linear e o que pode parecer simples acaba sendo suplantada pela complexidade. Nossa tentativa de formação exata, então, vai para o saco.

Leia Também

Mercado em 5 Minutos: Os investidores se preparam para a Super Quarta

Mercado em 5 Minutos: Um respiro para a atividade global

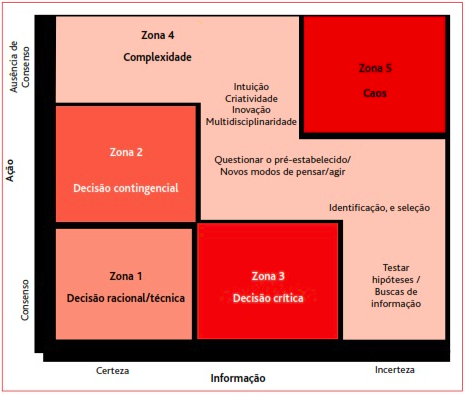

Talvez quem consiga melhor explicar uma matriz coesa para a tomada de decisão em ambientes eminentemente complexos tenha sido o economista africano Ralph Stacey. Em sua matriz, a conhecida Matriz de Stacey, podemos verificar a descrição de dois eixos para nos identificar em diferentes campos da tomada de decisão.

O eixo x no gráfico refere-se ao nível da certeza resultante de um evento específico. Não trata de previsões ou profecias futuras, mas de avaliar uma situação probabilística. O eixo y, por outro lado, não lida com probabilidade futura, mas com o acordo organizacional em torno dos valores do presente.

Assim, para o eixo x, quanto mais familiar for um tipo de evento passado, mais fácil será avaliar o que vai acontecer. Um "cisne negro” (algo que nunca encontramos antes), por exemplo, será mais difícil avaliar os próximos passos a serem tomados. No eixo y, por sua vez, quanto mais amplo o consenso, mais fácil é para a sociedade tomar decisões, mesmo que impliquem um preço alto.

Podemos nos encontrar, enquanto tratarmos de ativos financeiros, na tomada de decisão na Zona 4, a da complexidade. Em um universo de mercado informacionalmente eficiente, com ampla democratização do acesso à informação. Não é porque não vemos solução que ela não existe. Os ativos financeiros podem não obedecer a uma racional de acordo com a hipótese de ergodicidade, mas estão sujeitos à atuação humana quantificável, a qual por sua vez for formalizada.

O que quero dizer com isso é que a abordagem correta diante dessa dinâmica que flerta com o caso reside justamente em uma humildade epistemológica. Nassim Taleb resumiu bem a questão com o dilema: “como viver em um mundo em que não entendemos?”

Aliás, curiosamente, a resposta reside justamente na proposta dessa coluna, na suposta caça de assimetrias. É um jogo retórico, obviamente. Para Taleb, poderíamos ter uma solução para o problema na estratégia criada, o “Barbell Strategy”. Em linhas gerais, a proposta se sustenta em exposição a pouco risco com muito dinheiro e a muito risco com pouco dinheiro, sendo que a posta super arriscada deveria ser também extremamente diversificada. Assim, a ideia residiria em várias posições arriscadas tanto errado, mas uma dando incrivelmente certo — tão certo que compensaria todas as outras perdas.

Em meu entendimento, essa proposta de caça às assimetrias é boa, mas levando em consideração o ambiente complexo para a tomada de decisão de Stacey, ainda me parece uma solução subótima. Um aproximadamente estaria na proposta do smart beta, isto é, se apropriar de prêmio de risco de mercado em diferentes classes de ativos. Para bem entender, as proposições são complementares. São ideias holística de portfólio.

Assim, a decisão no mundo das finanças passa a ser tomada diante de um todo, não mais essa ou aquela oportunidade pontual. A abordagem é muito importante para a sofisticação de patrimônio, inegavelmente.

Para sorte do leitor, os dois maiores especialistas no assunto, aqueles que me ensinaram a metodologia que brevemente expliquei acima, estão oferecendo um programa de acompanhamento de investimento na Empiricus. Os dois sócios fundadores da casa, Felipe Miranda e Rodolfo Amstalden, ofereceram mais um vez (e talvez pela última vez), o Masterplan da maior casa de análise de investimentos do Brasil.

Para os mais interessados, ainda dá tempo de entrar. Basta clicar aqui e experimentar. Na Empiricus, por conta da natureza purista na essência da casa, levamos muito a sério o equilíbrio de uma carteira consistente, justamente o que falta para o mercado brasileiro amadurecer nesse ramo.

Mercado em 5 Minutos: O que a queda de um símbolo nos mostra sobre o momento atual?

A morte da Rainha Elizabeth II marca não só o fim do 2º período elisabetano para os britânicos, mas também a queda de um dos mais icônicos símbolos de estabilidade das últimas décadas

Mercado em 5 Minutos: Uma nova frente de estímulos ao redor do mundo vem ganhando força

É possível sentir uma cautela no ar antes da reunião do Banco Central Europeu (BCE), nesta semana, enquanto acompanhamos as consequências do corte de gás da Rússia

O pior ainda está por vir: Europa corre o risco de apagões e recessão se Putin seguir cortando o gás

Existem duas frentes de preocupação da crise energética que o mercado deve permanecer de olho: o gás natural e o pétroleo

Mercado em 5 Minutos: Quem está ansioso para o dia da independência?

Começamos com o Dia do Trabalhos nos EUA, nesta segunda-feira (5), que fecha o mercado americano. Os mercados asiáticos iniciaram a semana em queda, acompanhados pelas bolsas europeias.

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

O conclave dos banqueiros centrais vai começar: saiba o que esperar do simpósio de Jackson Hole

Foi em Jackson Hole que Jerome Powell previu erroneamente que a inflação nos Estados Unidos seria um fenômeno transitório

Campanha eleitoral finalmente começa e volatilidade se avizinha, mas há meios de mitigar os riscos no mercado; aqui você aprende como

Muita volatilidade é esperada, mas o mercado já conhece Lula e também sabe quem é Bolsonaro; as eleições não representam uma ameaça concreta à bolsa e é possível capturar o potencial de valorização desse período

Um mundo tomado pela inflação: entenda a que é preciso prestar atenção para saber se os preços vão finalmente parar de subir

O processo de normalização dos preços será fundamental para que consigamos ter maior previsibilidade quanto ao futuro dos ativos de risco

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

O Fed entre os juros e a inflação: por que estamos na semana mais importante de julho?

O Federal Reserve (Fed) se vê entre a cruz e a espada: subir juros de um jeito agressivo e afetar a economia, ou deixar a inflação alta?

Pouso suave ou aterrissagem forçada? Saiba o que esperar do petróleo diante da desaceleração da economia global

Apesar de a história mostrar que o petróleo caiu em 5 das últimas 6 recessões, há espaço para que o declínio dos preços das ações de petróleo seja menor que o da commodity desta vez

Ruídos da recessão: como a alta dos preços da energia na Europa acabou com a vantagem competitiva da zona do euro

Efeitos nocivos da recessão na Europa também devem afetar o Brasil, que fornece matérias-primas e compra maquinários industriais dos europeus

Pior que a alta dos combustíveis! Entenda como o aumento dos preços dos alimentos ameaça a recuperação da economia global

Questões geopolíticas devem continuar pressionando as cadeias de fornecimento de alimentos existentes, sem uma solução fácil no curto prazo

O dólar pode ser imprevisível, mas é essencial para proteger sua carteira. Entenda os riscos e conheça as melhores estratégias

Os movimentos do dólar no mercado de câmbio são incertos, mas há estratégias eficazes para investir na moeda norte-americana e diversificar seu portfólio

Economia global em desaceleração: como investir quando o risco de recessão aumenta a cada minuto que passa

Mercado financeiro está diante de águas bastante turbulentas, o que reforça a importância de diversificar e proteger seus investimentos

Precisamos sobreviver a mais uma Super Quarta: entenda por que a recessão é quase uma certeza

Não espere moleza na Super Quarta pré-feriado; o mundo deve continuar a viver a tensão de uma realidade de mais inflação e juros mais altos

Um metal precioso ganha momento com o fim dos estímulos – entenda por que você precisa dele na sua carteira

Ouro se manterá como componente indispensável do portfólio no futuro, permitindo que investidores não percam o sono mesmo em situações estressantes nos mercados

Recessão em tons de Zima Blue – como investir em um momento no qual o mercado precisa buscar suas raízes para sair da crise

Processos como o atual fazem parte de movimentos naturais do mercado; a agressividade da correção se relaciona com o tempo em que nos distanciamos de nossa essência

O futuro bate à nossa porta: entenda a importância da regulamentação do mercado de carbono no Brasil

O avanço do mercado de carbono no Brasil ainda é pequeno em comparação ao que ocorre na Europa, mas é um passo fundamental para sua consolidação

Nos embalos de um mundo ainda globalizado: como a rotação setorial deve beneficiar a Vale (VALE3)

A Vale tem atravessado uma verdadeira montanha-russa – ou seria uma montanha-chinesa? -, mas sua ação mantém-se com um caso de sucesso entre as teses de valor

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP