O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

E se fôssemos acometidos por uma diferente realidade no mundo dos investimentos?

E se o Eixo tivesse ganhado a segunda guerra mundial?

Você consegue imaginar como a sociedade seria hoje? Às vezes, fatos pontuais norteiam grotesca e enormemente toda a história da humanidade. Como a já clichê provocação: “e se Hitler tivesse nascido mulher, como teria sido o século XX?”; afinal, era 50% de chance, não?

Curiosamente, muitas vezes podemos recorrer ao brilhantismo de outrem para quando necessitarmos imaginar processos históricos do avesso, narrados em uma perspectiva de romance.

É com isso que nos deparamos ao ler o clássico do escritor norte-americano Philip K. Dick, “The Man in the High Castle” (ou "O Homem do Castelo Alto” em tradução para o português), de 1962. Na obra, Dick nos apresenta uma das primeiras e mais famosas distopias, para ser colocada lado a lado com grandes clássicos de Huxley e Orwell.

Em linhas gerais, a história conta a realidade alternativa do mesmo ano em que a obra fora lançada, 1962, quando supostamente o Eixo já teria derrotado os Aliados na Segunda Guerra Mundial, ficando os Estados Unidos às mãos dos nazistas e dos japoneses. Como consequência, o mundo então teria servido de palco para a preservação das práticas brutais nazistas de eugenia.

Durante a obra, nos é introduzido também o conceito de “história dentro da história”, quando um livro proibido pelos nazistas, chamado "The Grasshopper Lies Heavy" (O Gafanhoto está pesado) e escrito pelo anônimo “homem no castelo alto” (nome que batiza o livro de Dick), nos conta a história de uma outra realidade díspar em que os aliados teriam ganho a guerra; no caso, o nosso mundo real de hoje. A trama gira em torno de muitos personagens que têm contato com essa história, os quais acabam apaixonados pela nossa realidade mundana.

Leia Também

Para os amantes de seriados, menos apegados ao hábito da leitura, existe também uma série original do Amazon Prime baseada no livro de Dick, em que “The Grasshopper lies Heavy” é, na verdade, um filme documentário antifascista. Por mais que eu tenha gostado da adaptação televisiva, ainda prefiro a leitura do clássico americano em páginas de papel.

De qualquer modo, trouxe essa pequena digressão justamente para provocar o leitor da seguinte maneira: e se, assim como em “O Homem do Castelo Alto”, também fôssemos acometidos por uma diferente realidade no mundo dos investimentos. Trato aqui, mais precisamente, do comportamento recente da moeda americana perante outras moedas fortes, como o Euro, a Libra Esterlina, o Iene e o Franco Suíço.

Note que seria algo alternativo. Isso porque não creio que existam vastos fundamentos para uma desvalorização do dólar versus o real. Por sinal, o real se trata de uma moeda notoriamente mais frágil e sensível que a divisa americana. Ofereço, na verdade, um espectro além do usual em termos de abordagem na alocação de recursos, que servirá para instigar continuidade da sofisticação proposta neste espaço.

Logo, existiria a realidade de fraqueza do real contra o dólar e, paralelamente, a realidade do enfraquecimento do dólar versus outras moedas fortes. Isso se deve, em grande medida, à injeção desenfreada de liquidez proporcionada pelas autoridades monetárias. Naturalmente, uma expansão grosseira da base monetária, como a que vimos recentemente com o intuito de combater o estresse de mercado propagado pela crise do novo coronavírus, teria reflexos inflacionários ainda muito difíceis de serem antecipados.

Hoje, no mundo, há forças estruturais deflacionárias (tecnologia e demografia) e vetores conjunturais potencialmente inflacionários (quantitative easing, ou afrouxamento monetário). Com efeito, ambas a forças são refletidas nos preços internacionais, notadamente no dólar, que costuma auferir para o mundo consequências positivas e negativas derivadas dos ciclos de sua própria força e fraqueza.

Diante da enorme quantia de dinheiro injetada nos mercados e na contínua dificuldade dos EUA em enfrentar a Covid-19, abre-se espaço para uma desvalorização mais acentuada do dólar. Enquanto isso, a Europa e o Japão, depois de isolamentos mais restritivos, mostram maior controle do problema. Enquanto os EUA podem conviver com algum retrocesso em suas medidas de relaxamento das quarentenas, demais países desenvolvidos parecem mais avançados no trato da pandemia.

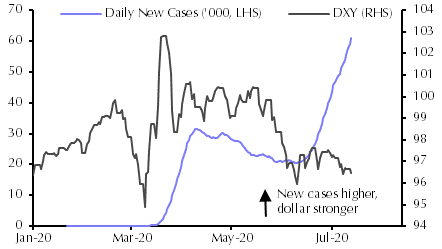

Novos casos diários de coronavírus nos EUA versus DXY

Claro que isso não tira o destaque para a economia americana. As techs estadunidenses como as queridinhas do processo atual e as eleições menos polarizadas neste ano são fatores positivos que sustentariam uma vantagem competitiva do dólar versus moedas emergentes, como o real. Por isso, uma posição em dólar versus o real deve ser estruturalmente mantida, mesmo que hoje reduzida.

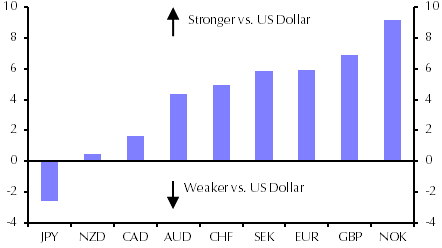

Ao mesmo tempo, não parece ser mais suficiente manter posições exclusivamente em dólares versus reais quando tratamos de um book de moedas sofisticado, mesmo para investidores de varejo. O Dollar Index (DXY), índice que mede o desempenho do dólar contra as principais moedas globais (gráfico acima), que só fazia subir nos últimos anos, tem mostrado sinais consistentes de fraqueza desde abril e maio, com acentuação do processo em junho. A Capital Economics segue apontando para continuidade do movimento de apreciação de outras moedas no segundo semestre:

Desempenho versus o USD para o 2S20, projeção CE

Nesse sentido, vale a pena para o investidor, que se projete como um agente sofisticado, manter posições em outras moedas fortes como forma de proteção, como o Euro, a Libra Esterlina, o Iene e o Franco Suíço. Acredito que uma posição antes de 5% em dólar puro, por exemplo, possa ser quebrada no meio para que possamos distribuir 2,5% em quatro ETFs no exterior para capturar tal movimento. Assim, atendemos as duas realidades.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Em um relatório recente da série Palavra do Estrategista, da Empiricus, há orientações sobre como comprar um combo de moedas fortes (euro, franco suíço, libra esterlina e iene) a partir de R$ 1 mil. Além desta indicação, você também terá acesso à lista de 18 ações consideradas Oportunidades de Uma Vida.

A assinatura custa apenas R$ 5 por mês, mas você pode espiar todo o conteúdo de graça por sete dias. Deixo aqui o caminho para você conhecer os detalhes e destravar sua degustação.

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta