Onde investir se a Bolsa americana estiver cara? Os grandes investidores globais já apontam para um novo caminho…

Existe um horizonte relativamente estável em que poderá haver continuidade dessa alta, mas para onde irão os recursos em um segundo momento?

Por muitos anos, a Bolsa americana foi considerada como a grande ganhadora de longo prazo. Seria algo como o mainstream do investimento no mundo – em outras palavras, o feijão com arroz da gestão de recursos.

Compactuo com a ideia de que provavelmente continuará sendo assim até que a China faça frente às Bolsas dos EUA – a partir daí, a Bolsa americana não deixará de ser o titã que é hoje, mas enfrentará uma competição mais notável.

Nesse sentido, tem chamado a atenção, agora no final do ano, o valuation esticado da tradicional vencedora dos investidores. Devido ao repique acentuado desde a mínima do ano e as sucessivas revisões para a economia real, acabamos nos deparando com múltiplos consideravelmente pouco atrativos.

Muito derivado, claro, da performance das empresas de tecnologia — que tem norteado a Bolsa desde 2008 e liderado a recuperação de 2020 no pós-Covid, principalmente por fazer parte do combo de empresas chamado de “stay at home” (em português, fique em casa). Isto é, companhias que se beneficiam do momento atual por serem a única saída para o lockdown.

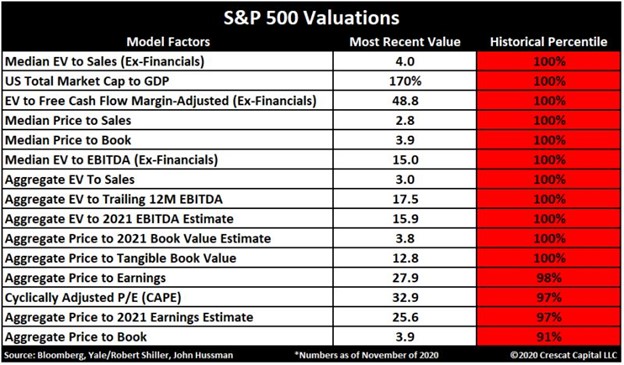

Abaixo, um compilado com 15 fatores de avaliação (valuation) para as ações dos EUA (S&P 500).

Como podemos verificar, 11 deles estão indiscutivelmente em níveis recordes — ou seja, no 100° percentil. Outros quatro também estão perto de recordes históricos, acima do 90° percentual.

Leia Também

Mercado em 5 Minutos: Os investidores se preparam para a Super Quarta

Mercado em 5 Minutos: Um respiro para a atividade global

Empiricamente, os múltiplos do mercado de ações são os mais extremos em relação às taxas de juros nos últimos 25 anos. Curiosamente, o que permite isso é justamente o fato de as taxas de juros estarem em suas mínimas — a única forma de preservar continuidade das altas subsequentes é a manutenção de juros baixo.

Logo, uma vez que se sabe que os juros permanecerão baixos por mais tempo, dado que a inflação repousará de maneira baixa estruturalmente (motivos derivados da demografia, tecnologia e globalização), podemos concluir que existe um horizonte relativamente estável, de algo como dois anos, em que poderá haver continuidade da alta das Bolsas dos EUA mesmo a múltiplos esticados.

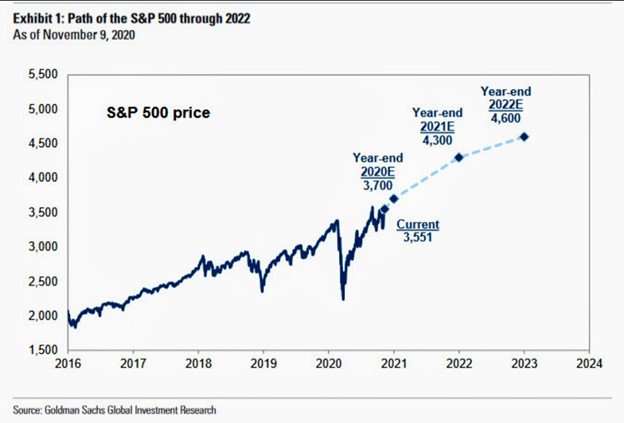

Não à toa o Goldman Sachs entregou projeções bem otimistas para 2021 e 2022.

Com base na estimativa de consenso, isso implicará nos seguintes múltiplos de preço sobre lucros projetados: 25,5 para 2021 e 23,75 para 2022. As previsões podem parecer otimistas, mas se as taxas permanecerem tão baixas até 2022, não há razão para não acontecer.

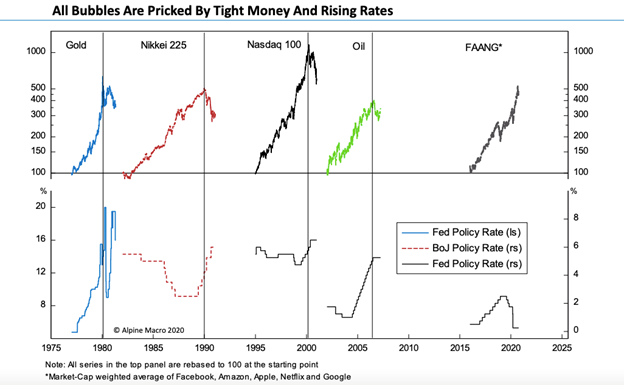

Por sinal, não é possível que haja eventual “estouro de bolha”, como especulam alguns analistas mais sensacionalistas. Quando observamos a história, não houve “estouro de bolha” sem que tenha havido um repique da taxa de juros também.

Além disso, mesmo quando houver a elevação da taxa de juros, o mercado estressa inicialmente, mas leva mais algumas elevações para que a hipotética “bolha” estoure.

Não estou dizendo que existe bolha aqui, mas apenas chamando a atenção para o fato de que, havendo uma, estaremos mais tranquilos devido à manutenção dos juros em patamares baixos.

Evidentemente, os investidores, mesmo sabendo disso, não comprarão o sonho para sempre e tenderão a buscar por alternativas para que não concentrem patrimônio nas mesmas teses de sempre. Sendo assim, resta a pergunta…

Para onde irão os recursos em um segundo momento?

Existem dois casos específicos que acredito que merecem o devido destaque, sendo que nenhum deles joga fora a continuidade do investimento em tecnologia americana, o grande cavalo dessa crise.

A primeira delas se trata das teses de valor, que ficaram bem para trás relativamente às teses de crescimento (principalmente por conta das companhias de tecnologia).

Não acredito que caiba uma substituição completa às empresas de crescimento (growth), mas ao menos a criação de uma posição em valor (value) parece fazer sentido.

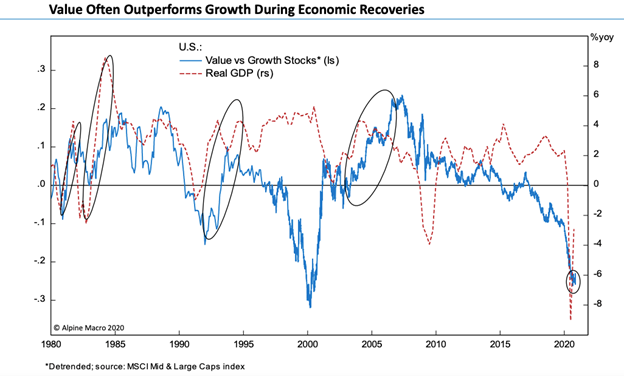

Abaixo, um gráfico de sensibilidade de recuperação econômica para com o desempenho relativo entre empresas de valor (value) e de crescimento (growth).

Em retomadas de crescimento, cabe o investimento em teses de valor, que costumam, em recuperações, "outperformar" teses de crescimento. Com isso, fica bastante claro que existe a necessidade de se investir, ao menos um pouco relativamente a crescimento, em companhias descontadas.

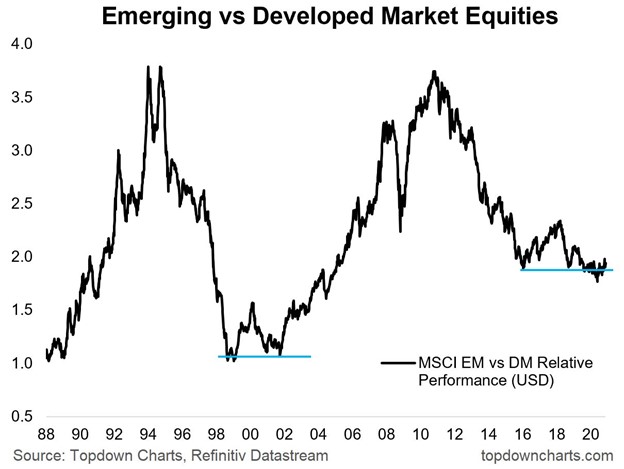

Em segundo lugar, e talvez mais importante, temos o bom momento para países emergentes. Tem sido um longo mercado de baixa para ações de mercados emergentes, mas todos os descontos chegam ao fim mais cedo ou mais tarde – especialmente no que diz respeito aos ciclos.

Note o gap abaixo:

Cada vez mais as pessoas estão se perguntando se estamos em um ponto de inflexão ou perto dessa tendência. Eu diria que estamos mais perto do que nunca.

Já tem um tempo que ando prestando atenção especial aos valuations, às condições monetárias e aos aspectos técnicos dos países emergentes.

De uma perspectiva estratégica (pensando nas suposições do mercado de capitais), as chances são claramente a favor dos mercados emergentes, mas do ponto de vista tático provavelmente ainda precisamos de um pouco mais de evidência.

A presidência de Biden fortalece a percepção pró-emergentes.

A presença de um multilateralista no comando dos EUA é positivo para o comércio mundial e, consequentemente, para países emergentes.

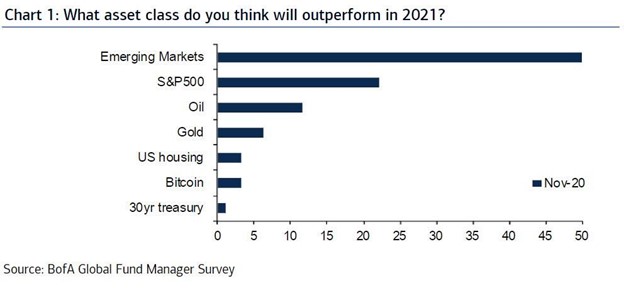

Não é para menos, a classe está entre as favoritas dos investidores institucionais americanos.

O Brasil se destaca nesse meio por seu posicionamento estratégico para as economias mundiais e também por seu enorme desconto em dólares. Acredito que, ao longo de 2021, haverá um forte retorno dos investidores estrangeiros para o Brasil, principalmente se acertarmos nossa trajetória fiscal.

Inclusive, uma boa oportunidade pode ter se formado na nossa renda fixa soberana. Por conta do risco fiscal, a curva de juros deu uma boa empinada, proporcionando bons ganhos reais nas Bs longas.

Segundo Felipe Miranda, estrategista-chefe da Empiricus Research, três são os pontos favoráveis ao juro real longo atualmente:

- a expectativa do mercado de que a inflação deve voltar a 4,5% parece excessiva;

- o cenário fiscal pode ser um pouco mais benigno do que os atuais prêmios de risco sugerem;

- a famosa taxa real neutra, aquela abstração típica dos economistas, caiu bastante, tanto no Brasil quanto no mundo.

Posições estruturais de carrego no juro longo podem fazer sentido. Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Se você deseja estruturar seus investimentos para lucrar com esse fluxo dos estrangeiros rumo aos emergentes, sugiro que leia o Palavra do Estrategista e recebe as sugestões de ações consideradas Oportunidades de uma Vida.

Mercado em 5 Minutos: O que a queda de um símbolo nos mostra sobre o momento atual?

A morte da Rainha Elizabeth II marca não só o fim do 2º período elisabetano para os britânicos, mas também a queda de um dos mais icônicos símbolos de estabilidade das últimas décadas

Mercado em 5 Minutos: Uma nova frente de estímulos ao redor do mundo vem ganhando força

É possível sentir uma cautela no ar antes da reunião do Banco Central Europeu (BCE), nesta semana, enquanto acompanhamos as consequências do corte de gás da Rússia

O pior ainda está por vir: Europa corre o risco de apagões e recessão se Putin seguir cortando o gás

Existem duas frentes de preocupação da crise energética que o mercado deve permanecer de olho: o gás natural e o pétroleo

Mercado em 5 Minutos: Quem está ansioso para o dia da independência?

Começamos com o Dia do Trabalhos nos EUA, nesta segunda-feira (5), que fecha o mercado americano. Os mercados asiáticos iniciaram a semana em queda, acompanhados pelas bolsas europeias.

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

O conclave dos banqueiros centrais vai começar: saiba o que esperar do simpósio de Jackson Hole

Foi em Jackson Hole que Jerome Powell previu erroneamente que a inflação nos Estados Unidos seria um fenômeno transitório

Campanha eleitoral finalmente começa e volatilidade se avizinha, mas há meios de mitigar os riscos no mercado; aqui você aprende como

Muita volatilidade é esperada, mas o mercado já conhece Lula e também sabe quem é Bolsonaro; as eleições não representam uma ameaça concreta à bolsa e é possível capturar o potencial de valorização desse período

Um mundo tomado pela inflação: entenda a que é preciso prestar atenção para saber se os preços vão finalmente parar de subir

O processo de normalização dos preços será fundamental para que consigamos ter maior previsibilidade quanto ao futuro dos ativos de risco

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

O Fed entre os juros e a inflação: por que estamos na semana mais importante de julho?

O Federal Reserve (Fed) se vê entre a cruz e a espada: subir juros de um jeito agressivo e afetar a economia, ou deixar a inflação alta?

Pouso suave ou aterrissagem forçada? Saiba o que esperar do petróleo diante da desaceleração da economia global

Apesar de a história mostrar que o petróleo caiu em 5 das últimas 6 recessões, há espaço para que o declínio dos preços das ações de petróleo seja menor que o da commodity desta vez

Ruídos da recessão: como a alta dos preços da energia na Europa acabou com a vantagem competitiva da zona do euro

Efeitos nocivos da recessão na Europa também devem afetar o Brasil, que fornece matérias-primas e compra maquinários industriais dos europeus

Pior que a alta dos combustíveis! Entenda como o aumento dos preços dos alimentos ameaça a recuperação da economia global

Questões geopolíticas devem continuar pressionando as cadeias de fornecimento de alimentos existentes, sem uma solução fácil no curto prazo

O dólar pode ser imprevisível, mas é essencial para proteger sua carteira. Entenda os riscos e conheça as melhores estratégias

Os movimentos do dólar no mercado de câmbio são incertos, mas há estratégias eficazes para investir na moeda norte-americana e diversificar seu portfólio

Economia global em desaceleração: como investir quando o risco de recessão aumenta a cada minuto que passa

Mercado financeiro está diante de águas bastante turbulentas, o que reforça a importância de diversificar e proteger seus investimentos

Precisamos sobreviver a mais uma Super Quarta: entenda por que a recessão é quase uma certeza

Não espere moleza na Super Quarta pré-feriado; o mundo deve continuar a viver a tensão de uma realidade de mais inflação e juros mais altos

Um metal precioso ganha momento com o fim dos estímulos – entenda por que você precisa dele na sua carteira

Ouro se manterá como componente indispensável do portfólio no futuro, permitindo que investidores não percam o sono mesmo em situações estressantes nos mercados

Recessão em tons de Zima Blue – como investir em um momento no qual o mercado precisa buscar suas raízes para sair da crise

Processos como o atual fazem parte de movimentos naturais do mercado; a agressividade da correção se relaciona com o tempo em que nos distanciamos de nossa essência

O futuro bate à nossa porta: entenda a importância da regulamentação do mercado de carbono no Brasil

O avanço do mercado de carbono no Brasil ainda é pequeno em comparação ao que ocorre na Europa, mas é um passo fundamental para sua consolidação

Nos embalos de um mundo ainda globalizado: como a rotação setorial deve beneficiar a Vale (VALE3)

A Vale tem atravessado uma verdadeira montanha-russa – ou seria uma montanha-chinesa? -, mas sua ação mantém-se com um caso de sucesso entre as teses de valor

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP