O que falta para um rali de fim de ano na bolsa brasileira?

Movimento ainda é possível; o problema é que teremos que alinhar uma tendência mais definida, como explico abaixo

“[...] Creio que sofro do fígado. Aliás, não entendo níquel da minha doença e não sei, ao certo, do que estou sofrendo. Não me trato e nunca me tratei, embora respeite a medicina e os médicos. Ademais sou supersticioso ao extremo; bem, ao menos o bastante para respeitar a medicina. [...]”

“Memórias do Subsolo”, de Fiódor Dostoiévski

Poderia ser a descrição do mercado em tempos recentes, mas se trata, na verdade, do início da obra “Memórias do Subsolo”, de Fiódor Dostoiévski. Publicado na segunda metade do século 19, a história é um dos principais marcos para a escrita existencialista do escritor russo, conhecido, entre outras coisas, por suas obras de notável profundidade psicológica. Curiosamente, a introdução do livro me lembrou o mercado das últimas semanas (meses, a depender do ponto de vista).

O mercado está doente.

O sintoma? Excesso de volatilidade.

Breve parêntese. Veja, não quero aqui que o leitor entenda que brado por ausência de volatilidade; pelo contrário, ausência de volatilidade é muitas vezes pior do que a presença dela. Tampouco indico aqui que volatilidade é risco, pois não deve ser considerado a mesma coisa, ainda que boa parte dos financistas e da teoria clássica aponte para tal. Ausência de volatilidade não significa ausência de risco, por exemplo.

Feito o disclaimer, podemos verificar o excesso de volatilidade pautado, principalmente, pelo grau incessante de rotação setorial presente nos mercados globais. A crise atual, diferente de qualquer coisa pela qual já passamos, tem criado uma dicotomia na qual duas cestas de ativos se destacam.

Leia Também

Mercado em 5 Minutos: Os investidores se preparam para a Super Quarta

Mercado em 5 Minutos: Um respiro para a atividade global

É uma batalha entre as teses de valor (value) ou crescimento (growth), respectivamente, pautada pelo interesse em buscar ativos com preços descontados ou aqueles que têm potencial de crescimento acima do mercado, como empresas de tecnologia.

Value X growth

A primeira dessa cesta de ativos pertence ao combo “stay at home” (fique em casa) e se beneficia dos rumores de novos lockdowns ao redor do mundo. Estão neste grupo, por exemplo, ações que ganham nas condições em que as pessoas ficam mais em casa. São nomes em setores de tecnologia, e-commerce e saúde verticalizada (healthcare).

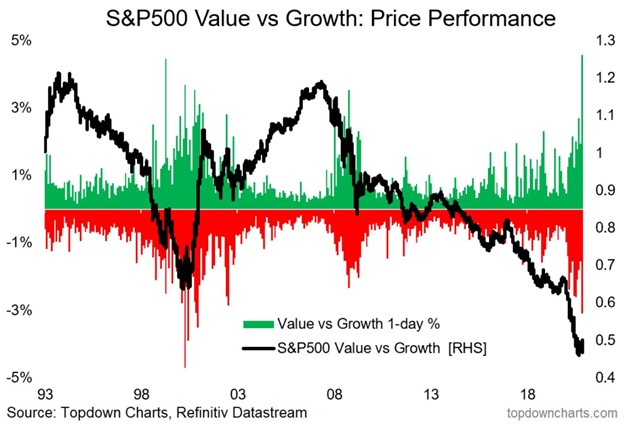

A segunda cesta diz respeito aos nomes que se beneficiam da reabertura da economia, notadamente as teses de valor (value) que ficaram bem descontadas com o rali das empresas de tecnologia. Figuram aqui ações de real estate, shoppings, combustíveis fósseis e bancos. Note, no gráfico abaixo, o movimento de desconto.

Aparentemente, o ciclo entre crescimento e valor está se alterando. Inclusive, na semana passada, com as vacinas e a tese de reabertura ganhando força (Pfizer e a BioNTech parecer ser mais de 90% eficaz contra a Covid-19), a relação entre valor e crescimento apresentou o maior movimento percentual (%) já registrado em um só dia – na semana da eleição americana, por outro lado, quando já era esperado que Biden seria o vencedor, as empresas de tecnologia que voaram.

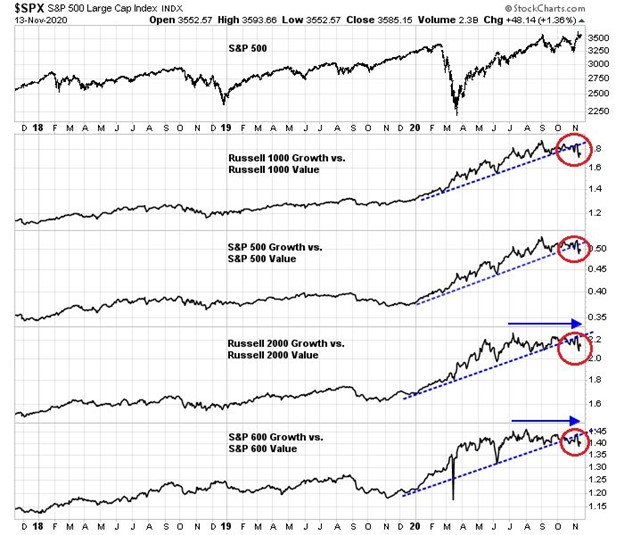

Inclusive, em diversos índices conseguimos ver o rompimento de growth e value:

A questão é: é possível rali de fim de ano com tanta volatilidade?

Pergunta para qual eu respondo: sim, é possível.

O problema é que teremos algum trabalho a ser feito no sentido de alinhar uma tendência mais definida. Isto é, a Bolsa pode subir, mas se quiser um rali de verdade, precisaremos tentar alinhar as expectativas em uma só e não viver só da interminável ambivalência vigente. Assim, diferentemente do que Dostoiévski colocou, precisamos tratar a doença que nos aflige – muito não depende de nós, é verdade, mas há como agir em nossos portfólios.

4 motivos para o rali das bolsas

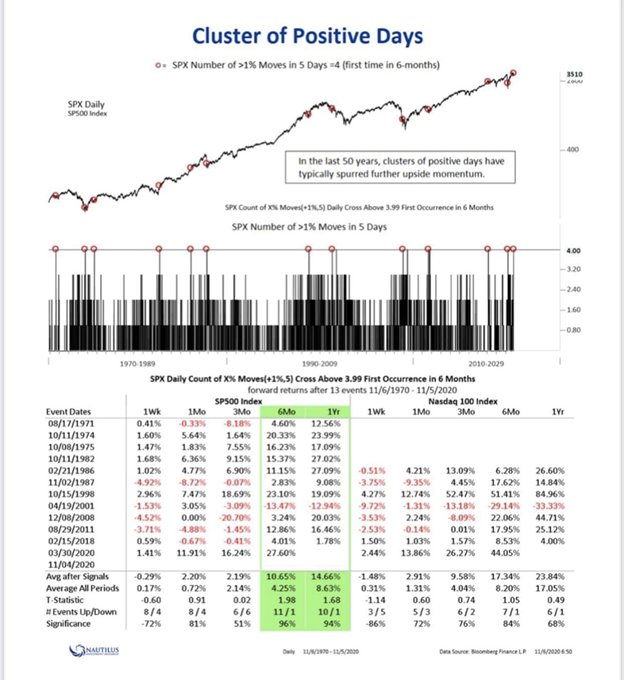

1 - Dias de alta + dias de alta

Em primeiro lugar, temos motivos para ficar otimista. Já falamos neste espaço sobre os clusters de volatilidade, como ensina Mandelbrot. Segundo o professor, volatilidade tende a atrair mais volatilidade. Contudo, há também sequências positivas que indicam continuidade de certos ralis. Ou seja, volatilidade para cima também pode ser preservada (dias de alta seguidos por dias de alta).

2 - Maré de otimismo

Em segundo lugar, parece ter crescido um sentimento mais otimista relativamente ao que testemunhamos no início do ano.

Os riscos derivados da pandemia (da reação e do medo para com o vírus, não com o vírus em si) ainda existem, mas eles são mitigados pelos seguintes fatores:

- o vírus já chegou e já sabemos como funciona (teremos que, no máximo, nos acostumar com o problema humanitário e de saúde pública);

- as estruturas de combate e prevenção ao vírus já estão de pé;

- estímulos fiscais e monetários vigentes (precisaremos de mais nos países desenvolvidos);

- cepa de vírus plausivelmente mais contagiosa, porém menos mortal; e

- lockdowns atuais são apenas parciais.

Com isso, gradualmente, estabelecemos, mesmo com a ameaça do vírus, um maior otimismo. Abaixo, o sentimento bullish verificado no mercado.

3 - Boas perspectivas para 2021

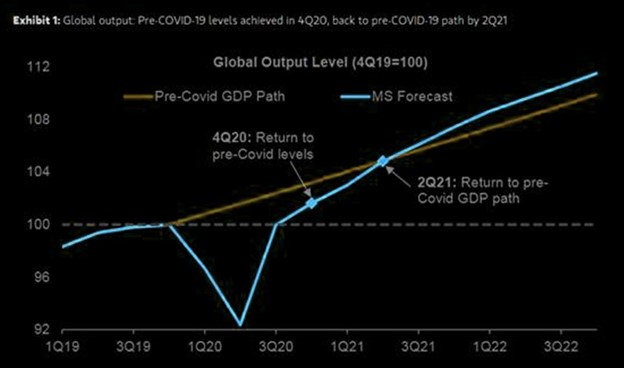

Em terceiro lugar, a próxima etapa da recuperação em forma de V, segundo estrategista do Morgan Stanley, tem crescimento mundial de 6,5% no próximo ano, significativamente acima do consenso. Com isso, o mercado segue construtivo quanto às perspectivas para os mercados em 2021. Pela ótica macroeconômica, a economia global tenderá a entrar na próxima fase da recuperação em forma de V.

Na primeira fase, a economia global deve recuperar os níveis de produção pré-Covid-19, uma posição importante que devemos alcançar até o final do primeiro trimestre de 2021. No 2T21, por sua vez, a economia poderá retomar sua trajetória pré-COVID-19; isto é, onde o PIB estaria sem o choque COVID-19.

4 - A era Biden e o fluxo comercial pró-emergentes

Em quarto lugar, a eleição de Biden parece soar positiva para o mercado americano e para os ativos de risco globais. A combinação de uma Casa Branca multilateralista, uma Câmara democrata, um Senado republicano e uma Suprema Corte conversadora poderá proporcionar aos mercados, possivelmente, um bom equilíbrio.

O fluxo comercial pode ser recuperado, desvalorizando o dólar, apreciando as commodities e valorizando ativos de mercados emergentes. Nós, claro, nos beneficiaremos desse movimento, ainda que o governo brasileiro atual não se veja representado na Casa Branca a partir de 2021 como se vê hoje – vale lembrar, se trata mais de retórica do que fato prático.

Logo, como é possível verificar, é sim possível um rali de fim de ano na segunda metade de novembro e dezembro.

Será fácil? Jamais.

Como vimos, a volatilidade veio para ficar. Mas podemos nos beneficiar dos movimentos agitados se alinharmos o discurso. O mercado tem tentado fazer isso.

Não se trata de oito ou oitenta. Não é sobre ter um ou outro, em relação às cestas que mencionei no início, mas um pouco de cada – um pouco da tese de reabertura e um pouco da tese “stay at home”, no Brasil e lá fora.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

O que pode impedir o rali?

Riscos ainda existem, vale ressaltar:

- novas ondas mais mortais de coronavírus ao redor do mundo;

- questão fiscal nos EUA;

- risco institucional nos EUA;

- um Brexit mais complicado do que o esperado;

- Brasil não ajustar a trajetória fiscal.

Creio que o mercado sofra de fígado. Mas dá para tratar… Como diria Dostoiévski, basta que não sejamos supersticiosos ao extremo, ainda que isto nos faça acreditar em medicina.

Se você gostou do texto e da ideia que tentei passar aqui, talvez seja válido aprofundar um pouco mais e saber exatamente qual ativo comprar para o rali de fim de ano. Deixo aqui o convite para você entender melhor a tese e encontrar uma lista de ações para se posicionar bem para o rali.

Mercado em 5 Minutos: O que a queda de um símbolo nos mostra sobre o momento atual?

A morte da Rainha Elizabeth II marca não só o fim do 2º período elisabetano para os britânicos, mas também a queda de um dos mais icônicos símbolos de estabilidade das últimas décadas

Mercado em 5 Minutos: Uma nova frente de estímulos ao redor do mundo vem ganhando força

É possível sentir uma cautela no ar antes da reunião do Banco Central Europeu (BCE), nesta semana, enquanto acompanhamos as consequências do corte de gás da Rússia

O pior ainda está por vir: Europa corre o risco de apagões e recessão se Putin seguir cortando o gás

Existem duas frentes de preocupação da crise energética que o mercado deve permanecer de olho: o gás natural e o pétroleo

Mercado em 5 Minutos: Quem está ansioso para o dia da independência?

Começamos com o Dia do Trabalhos nos EUA, nesta segunda-feira (5), que fecha o mercado americano. Os mercados asiáticos iniciaram a semana em queda, acompanhados pelas bolsas europeias.

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

O conclave dos banqueiros centrais vai começar: saiba o que esperar do simpósio de Jackson Hole

Foi em Jackson Hole que Jerome Powell previu erroneamente que a inflação nos Estados Unidos seria um fenômeno transitório

Campanha eleitoral finalmente começa e volatilidade se avizinha, mas há meios de mitigar os riscos no mercado; aqui você aprende como

Muita volatilidade é esperada, mas o mercado já conhece Lula e também sabe quem é Bolsonaro; as eleições não representam uma ameaça concreta à bolsa e é possível capturar o potencial de valorização desse período

Um mundo tomado pela inflação: entenda a que é preciso prestar atenção para saber se os preços vão finalmente parar de subir

O processo de normalização dos preços será fundamental para que consigamos ter maior previsibilidade quanto ao futuro dos ativos de risco

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

O Fed entre os juros e a inflação: por que estamos na semana mais importante de julho?

O Federal Reserve (Fed) se vê entre a cruz e a espada: subir juros de um jeito agressivo e afetar a economia, ou deixar a inflação alta?

Pouso suave ou aterrissagem forçada? Saiba o que esperar do petróleo diante da desaceleração da economia global

Apesar de a história mostrar que o petróleo caiu em 5 das últimas 6 recessões, há espaço para que o declínio dos preços das ações de petróleo seja menor que o da commodity desta vez

Ruídos da recessão: como a alta dos preços da energia na Europa acabou com a vantagem competitiva da zona do euro

Efeitos nocivos da recessão na Europa também devem afetar o Brasil, que fornece matérias-primas e compra maquinários industriais dos europeus

Pior que a alta dos combustíveis! Entenda como o aumento dos preços dos alimentos ameaça a recuperação da economia global

Questões geopolíticas devem continuar pressionando as cadeias de fornecimento de alimentos existentes, sem uma solução fácil no curto prazo

O dólar pode ser imprevisível, mas é essencial para proteger sua carteira. Entenda os riscos e conheça as melhores estratégias

Os movimentos do dólar no mercado de câmbio são incertos, mas há estratégias eficazes para investir na moeda norte-americana e diversificar seu portfólio

Economia global em desaceleração: como investir quando o risco de recessão aumenta a cada minuto que passa

Mercado financeiro está diante de águas bastante turbulentas, o que reforça a importância de diversificar e proteger seus investimentos

Precisamos sobreviver a mais uma Super Quarta: entenda por que a recessão é quase uma certeza

Não espere moleza na Super Quarta pré-feriado; o mundo deve continuar a viver a tensão de uma realidade de mais inflação e juros mais altos

Um metal precioso ganha momento com o fim dos estímulos – entenda por que você precisa dele na sua carteira

Ouro se manterá como componente indispensável do portfólio no futuro, permitindo que investidores não percam o sono mesmo em situações estressantes nos mercados

Recessão em tons de Zima Blue – como investir em um momento no qual o mercado precisa buscar suas raízes para sair da crise

Processos como o atual fazem parte de movimentos naturais do mercado; a agressividade da correção se relaciona com o tempo em que nos distanciamos de nossa essência

O futuro bate à nossa porta: entenda a importância da regulamentação do mercado de carbono no Brasil

O avanço do mercado de carbono no Brasil ainda é pequeno em comparação ao que ocorre na Europa, mas é um passo fundamental para sua consolidação

Nos embalos de um mundo ainda globalizado: como a rotação setorial deve beneficiar a Vale (VALE3)

A Vale tem atravessado uma verdadeira montanha-russa – ou seria uma montanha-chinesa? -, mas sua ação mantém-se com um caso de sucesso entre as teses de valor

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP