O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Movimento ainda é possível; o problema é que teremos que alinhar uma tendência mais definida, como explico abaixo

“[...] Creio que sofro do fígado. Aliás, não entendo níquel da minha doença e não sei, ao certo, do que estou sofrendo. Não me trato e nunca me tratei, embora respeite a medicina e os médicos. Ademais sou supersticioso ao extremo; bem, ao menos o bastante para respeitar a medicina. [...]”

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADE“Memórias do Subsolo”, de Fiódor Dostoiévski

Poderia ser a descrição do mercado em tempos recentes, mas se trata, na verdade, do início da obra “Memórias do Subsolo”, de Fiódor Dostoiévski. Publicado na segunda metade do século 19, a história é um dos principais marcos para a escrita existencialista do escritor russo, conhecido, entre outras coisas, por suas obras de notável profundidade psicológica. Curiosamente, a introdução do livro me lembrou o mercado das últimas semanas (meses, a depender do ponto de vista).

O mercado está doente.

O sintoma? Excesso de volatilidade.

Breve parêntese. Veja, não quero aqui que o leitor entenda que brado por ausência de volatilidade; pelo contrário, ausência de volatilidade é muitas vezes pior do que a presença dela. Tampouco indico aqui que volatilidade é risco, pois não deve ser considerado a mesma coisa, ainda que boa parte dos financistas e da teoria clássica aponte para tal. Ausência de volatilidade não significa ausência de risco, por exemplo.

Feito o disclaimer, podemos verificar o excesso de volatilidade pautado, principalmente, pelo grau incessante de rotação setorial presente nos mercados globais. A crise atual, diferente de qualquer coisa pela qual já passamos, tem criado uma dicotomia na qual duas cestas de ativos se destacam.

Leia Também

É uma batalha entre as teses de valor (value) ou crescimento (growth), respectivamente, pautada pelo interesse em buscar ativos com preços descontados ou aqueles que têm potencial de crescimento acima do mercado, como empresas de tecnologia.

A primeira dessa cesta de ativos pertence ao combo “stay at home” (fique em casa) e se beneficia dos rumores de novos lockdowns ao redor do mundo. Estão neste grupo, por exemplo, ações que ganham nas condições em que as pessoas ficam mais em casa. São nomes em setores de tecnologia, e-commerce e saúde verticalizada (healthcare).

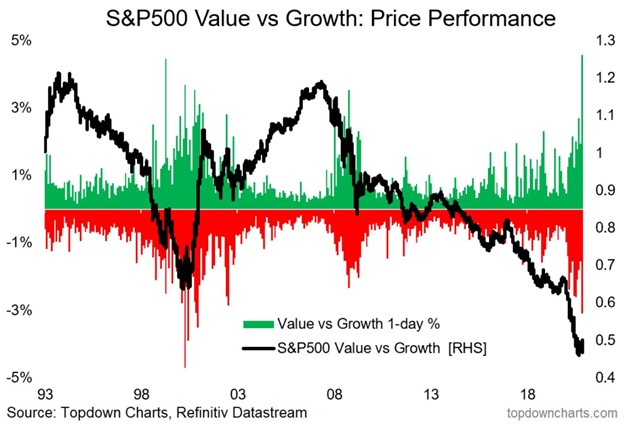

A segunda cesta diz respeito aos nomes que se beneficiam da reabertura da economia, notadamente as teses de valor (value) que ficaram bem descontadas com o rali das empresas de tecnologia. Figuram aqui ações de real estate, shoppings, combustíveis fósseis e bancos. Note, no gráfico abaixo, o movimento de desconto.

Aparentemente, o ciclo entre crescimento e valor está se alterando. Inclusive, na semana passada, com as vacinas e a tese de reabertura ganhando força (Pfizer e a BioNTech parecer ser mais de 90% eficaz contra a Covid-19), a relação entre valor e crescimento apresentou o maior movimento percentual (%) já registrado em um só dia – na semana da eleição americana, por outro lado, quando já era esperado que Biden seria o vencedor, as empresas de tecnologia que voaram.

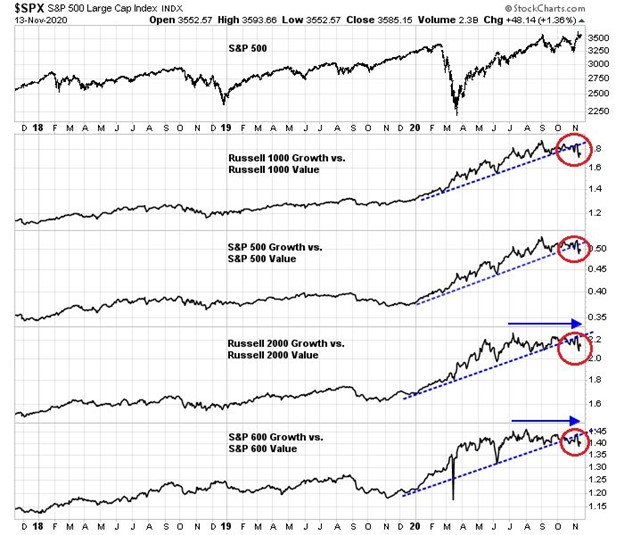

Inclusive, em diversos índices conseguimos ver o rompimento de growth e value:

Pergunta para qual eu respondo: sim, é possível.

O problema é que teremos algum trabalho a ser feito no sentido de alinhar uma tendência mais definida. Isto é, a Bolsa pode subir, mas se quiser um rali de verdade, precisaremos tentar alinhar as expectativas em uma só e não viver só da interminável ambivalência vigente. Assim, diferentemente do que Dostoiévski colocou, precisamos tratar a doença que nos aflige – muito não depende de nós, é verdade, mas há como agir em nossos portfólios.

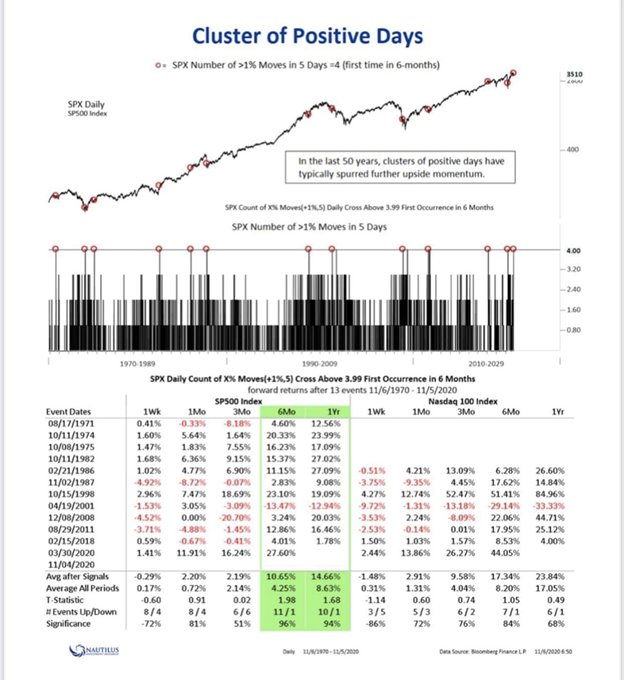

Em primeiro lugar, temos motivos para ficar otimista. Já falamos neste espaço sobre os clusters de volatilidade, como ensina Mandelbrot. Segundo o professor, volatilidade tende a atrair mais volatilidade. Contudo, há também sequências positivas que indicam continuidade de certos ralis. Ou seja, volatilidade para cima também pode ser preservada (dias de alta seguidos por dias de alta).

Em segundo lugar, parece ter crescido um sentimento mais otimista relativamente ao que testemunhamos no início do ano.

Os riscos derivados da pandemia (da reação e do medo para com o vírus, não com o vírus em si) ainda existem, mas eles são mitigados pelos seguintes fatores:

Com isso, gradualmente, estabelecemos, mesmo com a ameaça do vírus, um maior otimismo. Abaixo, o sentimento bullish verificado no mercado.

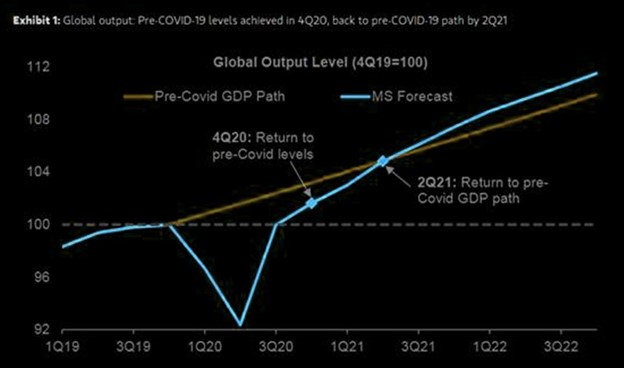

Em terceiro lugar, a próxima etapa da recuperação em forma de V, segundo estrategista do Morgan Stanley, tem crescimento mundial de 6,5% no próximo ano, significativamente acima do consenso. Com isso, o mercado segue construtivo quanto às perspectivas para os mercados em 2021. Pela ótica macroeconômica, a economia global tenderá a entrar na próxima fase da recuperação em forma de V.

Na primeira fase, a economia global deve recuperar os níveis de produção pré-Covid-19, uma posição importante que devemos alcançar até o final do primeiro trimestre de 2021. No 2T21, por sua vez, a economia poderá retomar sua trajetória pré-COVID-19; isto é, onde o PIB estaria sem o choque COVID-19.

Em quarto lugar, a eleição de Biden parece soar positiva para o mercado americano e para os ativos de risco globais. A combinação de uma Casa Branca multilateralista, uma Câmara democrata, um Senado republicano e uma Suprema Corte conversadora poderá proporcionar aos mercados, possivelmente, um bom equilíbrio.

O fluxo comercial pode ser recuperado, desvalorizando o dólar, apreciando as commodities e valorizando ativos de mercados emergentes. Nós, claro, nos beneficiaremos desse movimento, ainda que o governo brasileiro atual não se veja representado na Casa Branca a partir de 2021 como se vê hoje – vale lembrar, se trata mais de retórica do que fato prático.

Logo, como é possível verificar, é sim possível um rali de fim de ano na segunda metade de novembro e dezembro.

Será fácil? Jamais.

Como vimos, a volatilidade veio para ficar. Mas podemos nos beneficiar dos movimentos agitados se alinharmos o discurso. O mercado tem tentado fazer isso.

Não se trata de oito ou oitenta. Não é sobre ter um ou outro, em relação às cestas que mencionei no início, mas um pouco de cada – um pouco da tese de reabertura e um pouco da tese “stay at home”, no Brasil e lá fora.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Riscos ainda existem, vale ressaltar:

Creio que o mercado sofra de fígado. Mas dá para tratar… Como diria Dostoiévski, basta que não sejamos supersticiosos ao extremo, ainda que isto nos faça acreditar em medicina.

Se você gostou do texto e da ideia que tentei passar aqui, talvez seja válido aprofundar um pouco mais e saber exatamente qual ativo comprar para o rali de fim de ano. Deixo aqui o convite para você entender melhor a tese e encontrar uma lista de ações para se posicionar bem para o rali.

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais