O dragão da inflação pode voltar?

A inflação pode ter se despertado no mundo, mas ela não tem mais a força de outro momento; é possível que a recente alta tenha efeitos práticos sobre o Copom

Entre fevereiro e março de 1986, durante o governo do Presidente José Sarney, foi lançada uma mirabolante estratégia com o intuito de debelar a galopante inflação da época: o Plano Cruzado. Composto por um conjunto de medidas, acabou ficando conhecido principalmente pelo congelamento de preços dos alimentos, produtos de limpeza, combustíveis, serviços e etc.

Curiosamente, no curto prazo, o plano deu um resultado muito positivo no controle inflacionário — claro que deu; afinal, congelaram os preços. Entretanto, aqueles que viveram os meses subsequentes ou conhecem a histórica sabem que as propostas ali apresentadas não eram sustentáveis e tiveram como consequência não só o agravamento da inflação, mas também o desabastecimento da população.

À época, ficaram famosos os “Fiscais do Sarney”. Este título foi instituído nacionalmente, com inclusive menção na mídia, para designar aqueles cidadãos voluntariamente responsáveis por denunciar ao governo os pontos de venda no comércio varejista que aumentassem os preços de seus produtos.

A histórica foi implicitamente relembrada na última semana pelo atual Presidente Bolsonaro, que havia sido acusado de cogitar tabelamento de preço para conter a recente inflação dos alimentos. Acontece que depois de um longo período em que o aumento de preços esteve fora da pauta, principalmente depois do episódio de 2015/16, voltamos a discutir mais intensamente o risco de um processo inflacionário no Brasil.

Vamos aos fatos: Na semana passada, o IPC-Fipe e o IGP-M trouxeram em suas prévias mensais uma alta superior ao topo das estimativas, sendo o segundo entregue duas vezes acima do esperado pela mediana das expectativas. O movimento foi sentido de maneira mais latente devido o impacto sobre os alimentos, notadamente o arroz, que virou matéria em diversos jornais.

Outro problema foi o descasamento entre quem está sendo mais impactado pela recente elevação dos preços. A tabela abaixo, confeccionada pelo brilhantismo do pessoal da Inversa Publicações, mostra como os preços caíram menos e subiram mais, nos últimos meses, principalmente nas camadas de renda mais baixa.

Leia Também

Mercado em 5 Minutos: Os investidores se preparam para a Super Quarta

Mercado em 5 Minutos: Um respiro para a atividade global

Os fatores que levaram a isso são alguns:

- depreciação do câmbio, beneficiando exportações em detrimento de importações (produtores exportam mais e comercializadores importam menos);

- intempéries climáticas, impossibilitando parte da disponibilidade de produtos usualmente ofertados (menos produtos chegando aos mercados);

- renda mínima (pessoal que está desempregado há algum tempo e que utiliza recursos para comprar alimentos).

Enquanto o primeiro e o segundo ponto contribuem para um choque de oferta, o terceiro propicia, por mais que marginalmente, uma pressão de demanda. A combinação foi notável nos indicadores divulgados.

Já foi possível ler em algumas manchetes que o dragão da inflação havia despertado. Será mesmo? Difícil dizer. Como muito bem colocou Felipe Miranda, estrategista-chefe da Empiricus, em seu artigo ontem enviado para mais de 2 milhões de pessoas: “[…] existe algo curioso sobre o ritual clássico em torno da inflação. Ela existe em si mesmo […] com um componente de profecia autorrealizável. Todos acham que os preços podem e devem subir. Então, correm para as compras antes que os preços de fato subam. […] Cria-se a sensação de que a inflação existe e, portanto, todos estão autorizados a remarcar preços […]”.

Como consequência, é provável que a notícia tenha efeitos práticos na tomada de decisão do Copom na quarta-feira. No próximo dia 16, o Banco Central brasileiro se reúne para decidir a taxa básica de juros de curto prazo da economia nacional. Mesmo que tenham deixado em aberto a possibilidade de reduzir ainda mais a Selic (redução marginal com gradualismo adicional), os fatos recentes não permitem muita clareza sobre qual será o caminho para a política econômica e para os mercados da dinâmica inflacionária, a qual permanecia aparentemente adormecida.

Paralelamente, o mundo inteiro está passando por uma situação muito semelhante. Por mais que existam razões estruturais para que a inflação esteja baixa, como os fatores demográficos, tecnológicos e de globalização, forçando a taxa de juros para baixo, existe também um receio recente de a inflação estaria se aquecendo no mundo como um todo.

O fenômeno é interessante uma vez que, até o final do ano passado, conversávamos sobre “japonização” mundial.

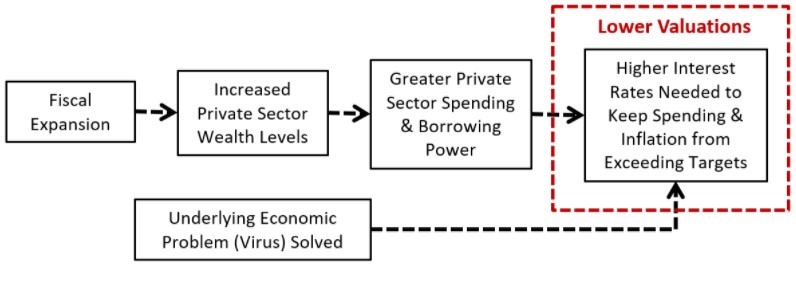

Hoje, temos os fatores estruturais deflacionários e os fatores conjunturais inflacionários: de um lado os supracitados pilares e, do outro, a expansão monetária sem precedente e a distorção entre oferta e demanda em um contexto inédito de descompasso produtivo (tiramos o mundo da tomada por alguns meses e, agora, estamos religando-o).

Se tivesse que apostar minhas fichas, diria que o primeiro tende a prevalecer em horizontes mais dilatados de tempo, mas a simples discussão sobre o segundo gera ruído sobre os mercados.

Haverá um equilíbrio nunca antes visto entre a inflação, a taxa de desemprego, a utilização da capacidade, o crescimento econômico e a estabilidade financeira.

Um mundo de novos paradigmas.

A inflação pode ter se despertado no mundo, mas ela não tem mais a força que outrora possuiu, como durante a década de 60 e 70 (Golden Age of Capitalism). Quem manda são as taxas de juro zeradas ou até mesmo negativas como sendo algo estrutural.

A ambivalência entre o estruturalismo das taxas e o ruídos de curto prazo tem efeito nefasto sobre valuation, aumentando a taxa de desconto dos ativos e gerando volatilidade. Isso é uma realidade para o Brasil, para os demais mercados emergente e para os mercados desenvolvidos.

Para saber como investir em um mundo novo de mais volatilidade e maior sensibilidade dos agentes, o melhor a se fazer é estar bem acompanhado. Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

É isso que fazemos quinzenalmente para mais de 100 mil pessoas na série Palavra do Estrategista. Nela, o estrategista Felipe Miranda conta tudo o que sabe sobre quais são os melhores produtos para os diferentes tipos de perfil.

Mercado em 5 Minutos: O que a queda de um símbolo nos mostra sobre o momento atual?

A morte da Rainha Elizabeth II marca não só o fim do 2º período elisabetano para os britânicos, mas também a queda de um dos mais icônicos símbolos de estabilidade das últimas décadas

Mercado em 5 Minutos: Uma nova frente de estímulos ao redor do mundo vem ganhando força

É possível sentir uma cautela no ar antes da reunião do Banco Central Europeu (BCE), nesta semana, enquanto acompanhamos as consequências do corte de gás da Rússia

O pior ainda está por vir: Europa corre o risco de apagões e recessão se Putin seguir cortando o gás

Existem duas frentes de preocupação da crise energética que o mercado deve permanecer de olho: o gás natural e o pétroleo

Mercado em 5 Minutos: Quem está ansioso para o dia da independência?

Começamos com o Dia do Trabalhos nos EUA, nesta segunda-feira (5), que fecha o mercado americano. Os mercados asiáticos iniciaram a semana em queda, acompanhados pelas bolsas europeias.

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

O conclave dos banqueiros centrais vai começar: saiba o que esperar do simpósio de Jackson Hole

Foi em Jackson Hole que Jerome Powell previu erroneamente que a inflação nos Estados Unidos seria um fenômeno transitório

Campanha eleitoral finalmente começa e volatilidade se avizinha, mas há meios de mitigar os riscos no mercado; aqui você aprende como

Muita volatilidade é esperada, mas o mercado já conhece Lula e também sabe quem é Bolsonaro; as eleições não representam uma ameaça concreta à bolsa e é possível capturar o potencial de valorização desse período

Um mundo tomado pela inflação: entenda a que é preciso prestar atenção para saber se os preços vão finalmente parar de subir

O processo de normalização dos preços será fundamental para que consigamos ter maior previsibilidade quanto ao futuro dos ativos de risco

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

O Fed entre os juros e a inflação: por que estamos na semana mais importante de julho?

O Federal Reserve (Fed) se vê entre a cruz e a espada: subir juros de um jeito agressivo e afetar a economia, ou deixar a inflação alta?

Pouso suave ou aterrissagem forçada? Saiba o que esperar do petróleo diante da desaceleração da economia global

Apesar de a história mostrar que o petróleo caiu em 5 das últimas 6 recessões, há espaço para que o declínio dos preços das ações de petróleo seja menor que o da commodity desta vez

Ruídos da recessão: como a alta dos preços da energia na Europa acabou com a vantagem competitiva da zona do euro

Efeitos nocivos da recessão na Europa também devem afetar o Brasil, que fornece matérias-primas e compra maquinários industriais dos europeus

Pior que a alta dos combustíveis! Entenda como o aumento dos preços dos alimentos ameaça a recuperação da economia global

Questões geopolíticas devem continuar pressionando as cadeias de fornecimento de alimentos existentes, sem uma solução fácil no curto prazo

O dólar pode ser imprevisível, mas é essencial para proteger sua carteira. Entenda os riscos e conheça as melhores estratégias

Os movimentos do dólar no mercado de câmbio são incertos, mas há estratégias eficazes para investir na moeda norte-americana e diversificar seu portfólio

Economia global em desaceleração: como investir quando o risco de recessão aumenta a cada minuto que passa

Mercado financeiro está diante de águas bastante turbulentas, o que reforça a importância de diversificar e proteger seus investimentos

Precisamos sobreviver a mais uma Super Quarta: entenda por que a recessão é quase uma certeza

Não espere moleza na Super Quarta pré-feriado; o mundo deve continuar a viver a tensão de uma realidade de mais inflação e juros mais altos

Um metal precioso ganha momento com o fim dos estímulos – entenda por que você precisa dele na sua carteira

Ouro se manterá como componente indispensável do portfólio no futuro, permitindo que investidores não percam o sono mesmo em situações estressantes nos mercados

Recessão em tons de Zima Blue – como investir em um momento no qual o mercado precisa buscar suas raízes para sair da crise

Processos como o atual fazem parte de movimentos naturais do mercado; a agressividade da correção se relaciona com o tempo em que nos distanciamos de nossa essência

O futuro bate à nossa porta: entenda a importância da regulamentação do mercado de carbono no Brasil

O avanço do mercado de carbono no Brasil ainda é pequeno em comparação ao que ocorre na Europa, mas é um passo fundamental para sua consolidação

Nos embalos de um mundo ainda globalizado: como a rotação setorial deve beneficiar a Vale (VALE3)

A Vale tem atravessado uma verdadeira montanha-russa – ou seria uma montanha-chinesa? -, mas sua ação mantém-se com um caso de sucesso entre as teses de valor

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP