O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A inflação pode ter se despertado no mundo, mas ela não tem mais a força de outro momento; é possível que a recente alta tenha efeitos práticos sobre o Copom

Entre fevereiro e março de 1986, durante o governo do Presidente José Sarney, foi lançada uma mirabolante estratégia com o intuito de debelar a galopante inflação da época: o Plano Cruzado. Composto por um conjunto de medidas, acabou ficando conhecido principalmente pelo congelamento de preços dos alimentos, produtos de limpeza, combustíveis, serviços e etc.

Curiosamente, no curto prazo, o plano deu um resultado muito positivo no controle inflacionário — claro que deu; afinal, congelaram os preços. Entretanto, aqueles que viveram os meses subsequentes ou conhecem a histórica sabem que as propostas ali apresentadas não eram sustentáveis e tiveram como consequência não só o agravamento da inflação, mas também o desabastecimento da população.

À época, ficaram famosos os “Fiscais do Sarney”. Este título foi instituído nacionalmente, com inclusive menção na mídia, para designar aqueles cidadãos voluntariamente responsáveis por denunciar ao governo os pontos de venda no comércio varejista que aumentassem os preços de seus produtos.

A histórica foi implicitamente relembrada na última semana pelo atual Presidente Bolsonaro, que havia sido acusado de cogitar tabelamento de preço para conter a recente inflação dos alimentos. Acontece que depois de um longo período em que o aumento de preços esteve fora da pauta, principalmente depois do episódio de 2015/16, voltamos a discutir mais intensamente o risco de um processo inflacionário no Brasil.

Vamos aos fatos: Na semana passada, o IPC-Fipe e o IGP-M trouxeram em suas prévias mensais uma alta superior ao topo das estimativas, sendo o segundo entregue duas vezes acima do esperado pela mediana das expectativas. O movimento foi sentido de maneira mais latente devido o impacto sobre os alimentos, notadamente o arroz, que virou matéria em diversos jornais.

Outro problema foi o descasamento entre quem está sendo mais impactado pela recente elevação dos preços. A tabela abaixo, confeccionada pelo brilhantismo do pessoal da Inversa Publicações, mostra como os preços caíram menos e subiram mais, nos últimos meses, principalmente nas camadas de renda mais baixa.

Leia Também

Os fatores que levaram a isso são alguns:

Enquanto o primeiro e o segundo ponto contribuem para um choque de oferta, o terceiro propicia, por mais que marginalmente, uma pressão de demanda. A combinação foi notável nos indicadores divulgados.

Já foi possível ler em algumas manchetes que o dragão da inflação havia despertado. Será mesmo? Difícil dizer. Como muito bem colocou Felipe Miranda, estrategista-chefe da Empiricus, em seu artigo ontem enviado para mais de 2 milhões de pessoas: “[…] existe algo curioso sobre o ritual clássico em torno da inflação. Ela existe em si mesmo […] com um componente de profecia autorrealizável. Todos acham que os preços podem e devem subir. Então, correm para as compras antes que os preços de fato subam. […] Cria-se a sensação de que a inflação existe e, portanto, todos estão autorizados a remarcar preços […]”.

Como consequência, é provável que a notícia tenha efeitos práticos na tomada de decisão do Copom na quarta-feira. No próximo dia 16, o Banco Central brasileiro se reúne para decidir a taxa básica de juros de curto prazo da economia nacional. Mesmo que tenham deixado em aberto a possibilidade de reduzir ainda mais a Selic (redução marginal com gradualismo adicional), os fatos recentes não permitem muita clareza sobre qual será o caminho para a política econômica e para os mercados da dinâmica inflacionária, a qual permanecia aparentemente adormecida.

Paralelamente, o mundo inteiro está passando por uma situação muito semelhante. Por mais que existam razões estruturais para que a inflação esteja baixa, como os fatores demográficos, tecnológicos e de globalização, forçando a taxa de juros para baixo, existe também um receio recente de a inflação estaria se aquecendo no mundo como um todo.

O fenômeno é interessante uma vez que, até o final do ano passado, conversávamos sobre “japonização” mundial.

Hoje, temos os fatores estruturais deflacionários e os fatores conjunturais inflacionários: de um lado os supracitados pilares e, do outro, a expansão monetária sem precedente e a distorção entre oferta e demanda em um contexto inédito de descompasso produtivo (tiramos o mundo da tomada por alguns meses e, agora, estamos religando-o).

Se tivesse que apostar minhas fichas, diria que o primeiro tende a prevalecer em horizontes mais dilatados de tempo, mas a simples discussão sobre o segundo gera ruído sobre os mercados.

Haverá um equilíbrio nunca antes visto entre a inflação, a taxa de desemprego, a utilização da capacidade, o crescimento econômico e a estabilidade financeira.

Um mundo de novos paradigmas.

A inflação pode ter se despertado no mundo, mas ela não tem mais a força que outrora possuiu, como durante a década de 60 e 70 (Golden Age of Capitalism). Quem manda são as taxas de juro zeradas ou até mesmo negativas como sendo algo estrutural.

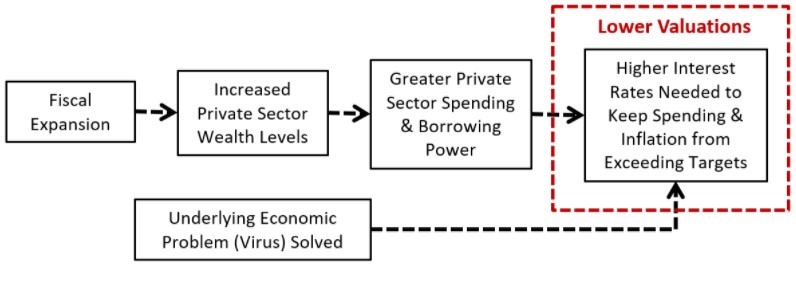

A ambivalência entre o estruturalismo das taxas e o ruídos de curto prazo tem efeito nefasto sobre valuation, aumentando a taxa de desconto dos ativos e gerando volatilidade. Isso é uma realidade para o Brasil, para os demais mercados emergente e para os mercados desenvolvidos.

Para saber como investir em um mundo novo de mais volatilidade e maior sensibilidade dos agentes, o melhor a se fazer é estar bem acompanhado. Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

É isso que fazemos quinzenalmente para mais de 100 mil pessoas na série Palavra do Estrategista. Nela, o estrategista Felipe Miranda conta tudo o que sabe sobre quais são os melhores produtos para os diferentes tipos de perfil.

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial