Navegando sob um céu sem estrelas: como Jackson Hole tem refletido nas expectativas dos agentes

Edição de 2020 do simpósio trouxe uma discussão muito mais relevante do que vários dos debates propostos anteriormente, com Fed novamente influenciando o mundo inteiro

Anualmente, desde 1978, o Federal Reserve de Kansas City conduz o famoso Simpósio Econômico de Jackson Hole, Wyoming. O evento tem como objetivo focar em questões econômicas importantes com as quais as economias mundiais se defrontam. Entre os participantes podemos contar sempre com a presença de banqueiros centrais proeminentes e ministros da economia e finanças, bem como acadêmicos e grandes nomes do mercado financeiro global.

Mas qual a real importância de tal ocasião?

Basicamente, durante a conferência, diversas proposições são elaboradas pelos palestrantes e demais participantes, de modo a se buscar soluções para os problemas existentes ou novas abordagens para as tratativas hoje ainda em utilização, como o próprio framework dos Bancos Centrais.

O framework é um conjunto de técnicas, ferramentas e conceitos pré-definidos. É, em linhas gerais, uma estrutura de trabalho que atua com funções pré-estabelecidas, as quais se adaptam aos diferentes cenários. O Fed, por exemplo, indica que deverá realizar revisões em seu framework a cada cinco anos.

Na semana passada, a edição de 2020 do simpósio trouxe uma discussão muito mais relevante do que vários dos debates propostos anteriormente. Devido à crise atual e às medidas tomadas pelas autoridades monetárias ao redor do mundo, muito se reflete sobre os novos paradigmas para as políticas fiscais e monetárias.

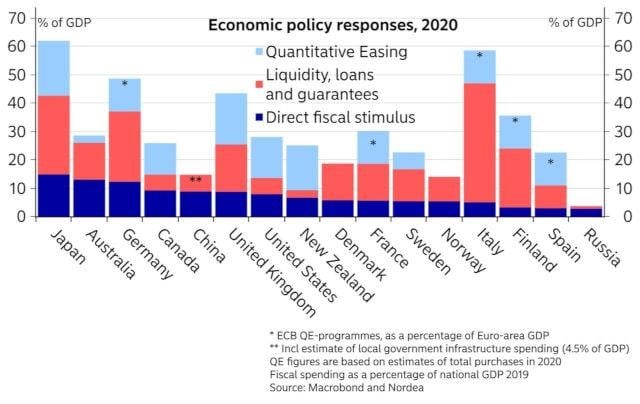

Abaixo, note como se deu a resposta das principais entidades ao redor do globo à crise do novo coronavírus:

Leia Também

Mercado em 5 Minutos: Os investidores se preparam para a Super Quarta

Mercado em 5 Minutos: Um respiro para a atividade global

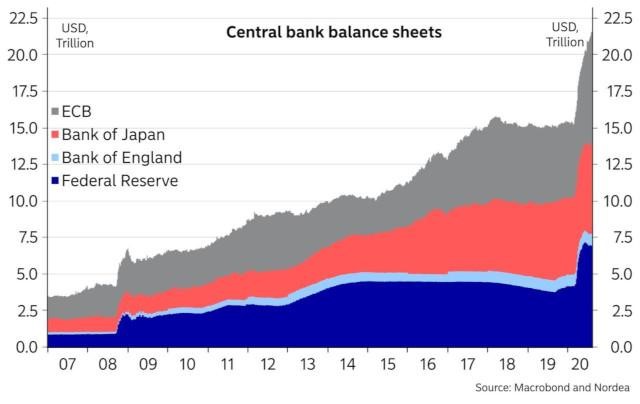

Os desdobramentos práticos desaguam em perspectivas sem precedentes, comparáveis aos períodos de pós-guerra no passado. Os próprios balanços dos BCs alcançaram patamares antes impensáveis, de modo que já se inicia a discussão sobre a possibilidade de estarmos caminhando lentamente em direção a uma bolha de ativo, fruto de um mundo sob efeito de esteroides (injeção pesada de liquidez).

Com isso, inúmeras são as possibilidades: i) risco inflacionário; ii) novo paradigma sob a Teoria Monetária Moderna; iii) bolha de ativos; iv) "japonização” mundial; e v) armadilha da liquidez. Todas com impacto direto em nossas vidas e em nossos investimentos.

Em se tratando do Fed, sua direção tem se dedicado na busca de novas ferramentas para o combate das problemáticas possíveis à frente; isto é, o framework do Banco Central dos EUA, o mais importante do mundo, está sob revisão. Quase como se o mundo inteiro estivesse também, como corolário prático.

Veja alguns dos motivos pelos quais isso acontece:

i) o dólar ainda é a moeda mais forte e importante do mundo, sendo formadora da base de boa parte do comércio global;

ii) o Fed deve zelar pela manutenção do poder de compra da moeda (meta informal de inflação em 2%), enquanto ainda se atenta para a boa desenvoltura da economia americana (meta dupla informal com preocupação de manutenção do emprego nos EUA);

iii) a moeda americana ainda é vista como um porto seguro global para investidores; e

iv) as taxas dos títulos do tesouro americano são as consideradas “taxas livres de risco” para o mundo (risk-free global), nivelando o fluxo de capital ao redor do planeta.

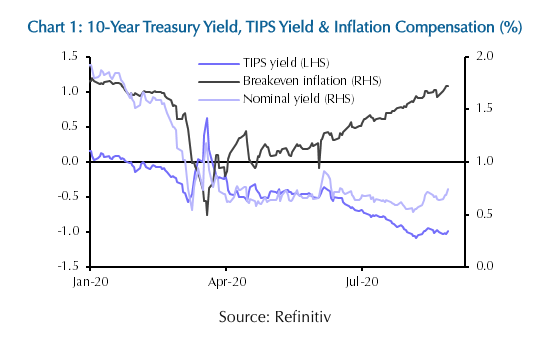

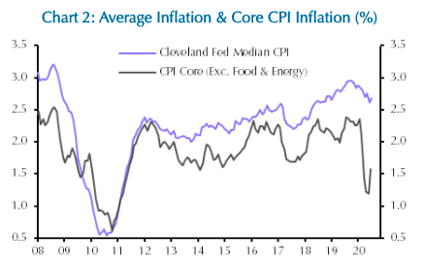

Jerome Powell, presidente do Fed e uma das pessoas mais poderosas do mundo, tem o desafio de estimular a economia americana, puxando novamente a inflação para próximo da meta, diante de um mundo inundado de liquidez e deflacionário naturalmente por fatores estruturais (demográficos e tecnológicos). Contudo, a ferramenta de estímulo mais importante, a taxa de juros, já está em zero. Paralelamente ainda, o mercado está sensibilizado, de modo que pequenas variações na taxa de juros acarretam choques potencialmente grotescos no mercado de ativos.

Como lidar com o dilema?

Duas são as propostas que estão sendo principalmente discutidas com o intuito de deixar a taxa de juros mais baixa por mais tempo: i) Average Inflation Targeting (AIT, ou meta de inflação média); e ii) Temporary Price Level Targeting (TPLT, ou meta temporária do nível de preço).

As duas propostas são parecidas, com o Fed se comprometendo com a compensação de períodos de inflação abaixo da meta por períodos de inflação acima da meta, e vice-versa.

Enquanto na primeira seria contabilizada uma média móvel de um período mais longo e não apenas de um ano somente, a segunda contabiliza uma espécie de “dívida” do BC para com a inflação, alterando a meta do ano seguinte com a diferença da inflação entregue para com a meta do ano vigente.

Em tese, a AIT estaria em vias de ser adotada pelo Fed já entre 2020 e 2021, mas um vírus virou o mundo de cabeça para baixo, radicalizando a política fiscal e monetária global.

Durante o simpósio, Powell pareceu bastante direcionado a manter os juros baixos por mais tempo, além de se mostrar mais complacente com a inflação. Como resultado, as expectativas de inflação têm se tornado mais carregadas, com a possibilidade de carrego inflacionário em um próximo framework do Fed.

Como disse Felipe Miranda recentemente em uma carta a seus assinantes, “a inflação é um risco grande justamente porque ninguém está preparado para ela. Ainda que tenha baixa probabilidade de ocorrência, sua materialização seria devastadora. Ela forçaria uma reversão grande das políticas de expansão fiscal e monetária, sem que o mundo esteja preparado para isso — todas as vezes em que os bancos centrais sinalizaram (nem precisaram ir às vias de fato) retirada dos estímulos, os efeitos foram trágicos.”

Ou seja, estamos navegando sob um céu sem estrelas.

Nunca estivemos aqui e os caminhos estão sendo desbravados enquanto escrevo estas palavras. A verdade é que um juro mais baixo por mais tempo nos EUA de fato pode ser positivo para ativos de risco, ao menos no curto prazo. Mas restará ao Federal Reserve e as demais autoridades mundiais entenderem como melhor navegar o barco de modo a não cairmos em uma armadilha da liquidez (perda de eficácia da política monetária), uma bolha de ativos (como a crise de 2008) ou ainda uma “japonização” do mundo (sem crescimento).

Seja qual for o desfecho, positivo ou negativo, precisamos estar preparados. Juro baixo no EUA significa possibilidade de juro baixo por aqui, ambos por mais tempo — a menos que venha uma inflação muito forte, como alguns agentes hoje já tentam antecipar devido ao choque nas expectativas.

Viver em um mundo complexo sem devido auxílio tem se provado um desafio e tanto.

O investidor pessoa física, contudo, não precisa se preocupar. A Empiricus, a maior casa de análise independente da América Latina para o varejo, tem se dedicado incansavelmente a levar aos investidores normais ideias tão boas ou até melhores do que as dos investidores profissionais e institucionais.

É o caso da série best-seller Palavra do Estrategista, em que Felipe Miranda, estrategista-chefe da casa, compartilha as melhores oportunidades de investimento no Brasil e no mundo, mesmo diante um cenário tão conturbado.

Mercado em 5 Minutos: O que a queda de um símbolo nos mostra sobre o momento atual?

A morte da Rainha Elizabeth II marca não só o fim do 2º período elisabetano para os britânicos, mas também a queda de um dos mais icônicos símbolos de estabilidade das últimas décadas

Mercado em 5 Minutos: Uma nova frente de estímulos ao redor do mundo vem ganhando força

É possível sentir uma cautela no ar antes da reunião do Banco Central Europeu (BCE), nesta semana, enquanto acompanhamos as consequências do corte de gás da Rússia

O pior ainda está por vir: Europa corre o risco de apagões e recessão se Putin seguir cortando o gás

Existem duas frentes de preocupação da crise energética que o mercado deve permanecer de olho: o gás natural e o pétroleo

Mercado em 5 Minutos: Quem está ansioso para o dia da independência?

Começamos com o Dia do Trabalhos nos EUA, nesta segunda-feira (5), que fecha o mercado americano. Os mercados asiáticos iniciaram a semana em queda, acompanhados pelas bolsas europeias.

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

O conclave dos banqueiros centrais vai começar: saiba o que esperar do simpósio de Jackson Hole

Foi em Jackson Hole que Jerome Powell previu erroneamente que a inflação nos Estados Unidos seria um fenômeno transitório

Campanha eleitoral finalmente começa e volatilidade se avizinha, mas há meios de mitigar os riscos no mercado; aqui você aprende como

Muita volatilidade é esperada, mas o mercado já conhece Lula e também sabe quem é Bolsonaro; as eleições não representam uma ameaça concreta à bolsa e é possível capturar o potencial de valorização desse período

Um mundo tomado pela inflação: entenda a que é preciso prestar atenção para saber se os preços vão finalmente parar de subir

O processo de normalização dos preços será fundamental para que consigamos ter maior previsibilidade quanto ao futuro dos ativos de risco

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

O Fed entre os juros e a inflação: por que estamos na semana mais importante de julho?

O Federal Reserve (Fed) se vê entre a cruz e a espada: subir juros de um jeito agressivo e afetar a economia, ou deixar a inflação alta?

Pouso suave ou aterrissagem forçada? Saiba o que esperar do petróleo diante da desaceleração da economia global

Apesar de a história mostrar que o petróleo caiu em 5 das últimas 6 recessões, há espaço para que o declínio dos preços das ações de petróleo seja menor que o da commodity desta vez

Ruídos da recessão: como a alta dos preços da energia na Europa acabou com a vantagem competitiva da zona do euro

Efeitos nocivos da recessão na Europa também devem afetar o Brasil, que fornece matérias-primas e compra maquinários industriais dos europeus

Pior que a alta dos combustíveis! Entenda como o aumento dos preços dos alimentos ameaça a recuperação da economia global

Questões geopolíticas devem continuar pressionando as cadeias de fornecimento de alimentos existentes, sem uma solução fácil no curto prazo

O dólar pode ser imprevisível, mas é essencial para proteger sua carteira. Entenda os riscos e conheça as melhores estratégias

Os movimentos do dólar no mercado de câmbio são incertos, mas há estratégias eficazes para investir na moeda norte-americana e diversificar seu portfólio

Economia global em desaceleração: como investir quando o risco de recessão aumenta a cada minuto que passa

Mercado financeiro está diante de águas bastante turbulentas, o que reforça a importância de diversificar e proteger seus investimentos

Precisamos sobreviver a mais uma Super Quarta: entenda por que a recessão é quase uma certeza

Não espere moleza na Super Quarta pré-feriado; o mundo deve continuar a viver a tensão de uma realidade de mais inflação e juros mais altos

Um metal precioso ganha momento com o fim dos estímulos – entenda por que você precisa dele na sua carteira

Ouro se manterá como componente indispensável do portfólio no futuro, permitindo que investidores não percam o sono mesmo em situações estressantes nos mercados

Recessão em tons de Zima Blue – como investir em um momento no qual o mercado precisa buscar suas raízes para sair da crise

Processos como o atual fazem parte de movimentos naturais do mercado; a agressividade da correção se relaciona com o tempo em que nos distanciamos de nossa essência

O futuro bate à nossa porta: entenda a importância da regulamentação do mercado de carbono no Brasil

O avanço do mercado de carbono no Brasil ainda é pequeno em comparação ao que ocorre na Europa, mas é um passo fundamental para sua consolidação

Nos embalos de um mundo ainda globalizado: como a rotação setorial deve beneficiar a Vale (VALE3)

A Vale tem atravessado uma verdadeira montanha-russa – ou seria uma montanha-chinesa? -, mas sua ação mantém-se com um caso de sucesso entre as teses de valor

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP