O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Note uma coisa importante: o problema aqui não é o fato de o agente autônomo ser remunerado; a questão é ser remunerado de maneira diferente na colocação de um produto ou de outro

Na semana passada, conduzimos uma pesquisa junto a uma parte de nossos assinantes sobre nossa parceria com a Vitreo. A ideia era colher feedbacks junto a quem realmente importa (o investidor), para melhorar a relação justamente em favor do próprio investidor.

Na Empiricus, realmente colocamos o cliente no centro e procuramos, a cada dia, atender às suas necessidades e aos seus anseios. Nada melhor do que ouvir dele mesmo como podemos melhorar.

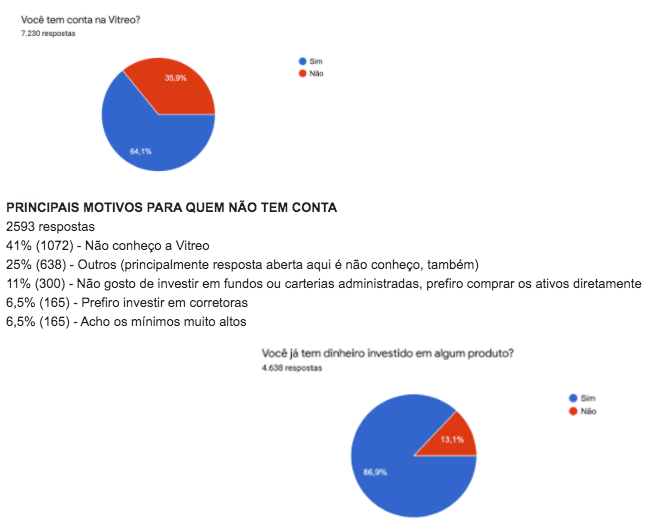

Com a transparência de sempre, divido com vocês três o resultado das duas primeiras perguntas, com as respectivas respostas:

Em resumo, das 7.230 respostas, 64,1% disseram já ter conta aberta na Vitreo. Entre aqueles que ainda não se tornaram cliente da plataforma de investimentos, 41% apontaram como motivo para isso desconhecê-la.

Dado o elevado percentual de respostas afirmando não conhecer a Vitreo, resolvi dedicar este espaço hoje a apresentar um pouco melhor a plataforma de investimentos e nossa parceria, que entendo ser um dos grandes passos da Empiricus em favor de seus assinantes e, arrisco dizer, em favor de todo o mercado de capitais brasileiro.

Explico, começando do básico.

Leia Também

A Vitreo é uma plataforma de investimentos. Originalmente, nasceu como uma gestora e agora já é também uma DTVM (corretora), passando por um natural sequenciamento de produtos. A Vitreo foi concebida, entre outras coisas, para prover soluções aos assinantes da Empiricus e dar ao investidor uma alternativa, sob a devida orientação, sem conflito de interesses.

Permita-me avançar um pouco mais na explicação. Talvez fique mais fácil entender nossa relação com a Vitreo a partir do entendimento profundo da natureza da própria Empiricus.

O que nós fazemos aqui? Basicamente, pesquisa independente de investimentos. Investigamos as melhores alternativas de ativos financeiros e, sem nenhum conflito de interesse, ofereçamos aquelas que consideramos as melhores ideias ao investidor. Vendemos ideias. Elas são especialmente valiosas vindas de um research independente. Caso sua origem fosse num banco ou numa corretora, você nunca teria certeza se aquela ideia realmente é boa para você ou se lhe foi encaminhada apenas para ganhar corretagem, uma taxa de colocação ou distribuição ou um rebate gordo num determinado fundo. Isso explica a vantagem das recomendações feitas por casas independentes de pesquisa. No Brasil, a Empiricus é praticamente uma metonímia do mercado de análise independente para o varejo — a única com escala e interlocução suficientes para fazer um research de ponta, capaz de fazer o investidor pessoa física jogar em iguais condições aos profissionais.

Então, perceba o seguinte: do ponto de vista da informação e das ideias geradoras de valor/riqueza, a Empiricus retira o investidor do ambiente conflitado. Ele vem aqui e se informa. Como passo subsequente, ele volta ao ambiente conflitado para executar a nossa ideia, correndo o risco de ser corrompido novamente.

Diariamente, recebo e-mails encaminhados do tipo: “Não precisa pagar pelos relatórios da Empiricus, não. Aqui nós damos pesquisa de graça pra você”. “Esqueça essa carteira de ações, ela é muito arriscada. Este COE aqui tem capital protegido.” “Nossos fundos renderam mais nesta janela temporal específica” (você sempre vai conseguir achar uma janela temporal favorável ao seu argumento; sob tortura, os dados confessam qualquer coisa).

Percebemos que, enquanto não oferecêssemos uma experiência completa e fechada sem conflito, não teríamos cumprido todo nosso trabalho. Claro que dar as ideias já é algo muito legal. Mas ainda precisamos do “last mile”, de garantir também a execução e a operacionalização dessas ideias. Afinal, uma ideia não executada vale zero.

Além disso, notamos que não era somente o nosso assinante que carecia de uma solução desse tipo, mas todo o mercado de capitais brasileiro.

Quais eram as alternativas? Bom, no que temos chamado de indústria financeira 1.0, havia os bancos. E os bancos, bem, vocês sabem, são… os bancos, com seus gerentes, suas metas, seus PICs, consórcios, títulos de capitalização, taxas e mais taxas em produtos ruins. Então, com o devido mérito, veio o modelo de plataforma aberta, liderado pela XP, compondo a fase 2.0. Aqui, basicamente, a figura do gerente foi substituída pelo agente autônomo. Sem dúvida, uma grande evolução. Ao abrir a plataforma ao investidor, o agente autônomo, no geral, desenvolve um trabalho superior àquele do gerente clássico.

Contudo, como o agente autônomo ganha mais ao distribuir um produto ou outro, ele acaba estando sob conflito de interesses, porque tem um incentivo financeiro em sugestionar a venda de um produto que implica maior remuneração para si mesmo. Não é algo pessoal com os agentes autônomos. Ao contrário, a maioria é competente e proba. Mas se trata da estrutura de incentivos, que muitas vezes é perversa.

Note uma coisa importante: o problema aqui não é o fato de o agente autônomo ser remunerado; a questão é ser remunerado de maneira diferente na colocação de um produto ou de outro. Se ele recebesse 100 por distribuir A ou Z, não teria problema algum. Já se ele recebe 100 por A e 99 por Z, então há incentivo a distribuir A. É fundamental entender isso. Basicamente, isso é o que está sendo retratado na “batalha” publicitária entre Itaú e XP.

Outro ponto para se fazer justiça à indústria 2.0: como alternativa à XP e aos bancos, temos modelos como aqueles da Easynvest. A plataforma é totalmente digital e sem agentes autônomos ou gerentes. Portanto, sem conflito. Mas também sem orientação, sem nenhuma recomendação ao investidor, que, sozinho, por muitas vezes acaba não sabendo agir corretamente, pode ficar um pouco perdido e montar carteiras aquém do ótimo (usando um eufemismo aqui).

Diante do quadro, tenho advogado há bastante tempo sobre a necessidade de caminharmos em direção ao modelo 3.0, que seja sem conflito, mas com orientação. Sem nenhum exagero, há anos sonho com uma plataforma de investimentos sem gerentes e sem agentes autônomos, “research driven”, ou seja, apoiada por recomendação técnicas, feitas por uma equipe independente, grande, competente e dedicada, cujo único objetivo é prover o investidor com as melhores ideias para seu dinheiro. Tudo e só isso. Sem agenda oculta, sem taxas sub-reptícias, sem rebates gordos por trás, sem abusos em taxas implícitas de estruturação e distribuição.

A parceria Empiricus e Vitreo surge, entre outras coisas, justamente para isso, endereça o seio desse problema. A Empiricus , com uma equipe de 35 especialistas, identifica uma oportunidade de investimento. A Vitreo facilita a execução dessa ideia — quando necessário, como no caso dos fundos que se inspiram em nossas carteiras recomendadas, a Vitreo, claro, faz seu papel de gestor e realiza sua própria análise, numa dupla validação.

Vou dar dois exemplos de como a coisa funciona na prática. Para não parecer que estou “cherry picking” (escolhendo de forma deliberada) os lançamentos mais legais, trato de duas coisas que vão ao ar nesta semana. Isso torna a conversa mais dinâmica e real, sem falso encantamento.

Há algumas semanas, venho preocupado com uma potencial perda de valor do dólar contra as principais moedas globais. Veja: essa não é somente uma preocupação minha. Em contato com alguns gestores, nossa equipe de análise de fundos me informou que casas como Dahlia, Absolute e Kapitalo nutrem o mesmo temor, citando possível aperto fiscal americano no período pós-eleições, menor diferença de juros EUA e resto do mundo, nível de valuation elevado e possível coordenação e união fiscal na Zona do Euro. Em paralelo, comitê extraordinário do Itaú Private Bank encerrou um call em favor do dólar contra as principais divisas.

Além de concordar com os argumentos, me parece salutar termos hedge contra nossas posições de risco em outras moedas além do dólar. Se queremos ter mesmo uma carteira devidamente diversificada, precisamos fazê-lo em várias geografias e em várias moedas.

Gostaria que o investidor pessoa física brasileiro pudesse ter acesso de forma fácil e efetiva a essas outras moedas, como libra, franco suíço, iene, euro. Entretanto, as opções eram caras, pouco acessíveis e difíceis de montar. Escrevi a respeito num Day One e numa edição do Palavra do Estrategista.

Atenta à questão e ávida por trazer uma solução, a Vitreo colocou de pé, em tempo recorde, um fundo justamente para dar acesso a essas moedas para o investidor brasileiro. Detalhe: com taxa de administração de 0,05% ao ano, ou seja, só para pagar o administrador, com receita zero para a própria Vitreo. O mínimo é de R$ 1 mil. Com um valor bem pequeno, o investidor de varejo pode fazer hedge nas principais moedas globais. Isso era impensável antes. Os ETFs eram bem caros, muitas corretoras cobram caríssimo no câmbio, e os contratos futuros têm uma dinâmica própria aqui dentro, com sua baixa liquidez. Uma solução para o que antes era um problema para nossos assinantes — e para todos investidores em geral.

Talvez o leitor mais assíduo esteja se perguntando neste momento como um research independente pode fazer uma parceria com uma plataforma de investimentos e continuar sem conflito de interesses. Volto no que disse há pouco: o problema não é receber, mas receber diferente a cada produto ou recomendação. Repito: se o agente autônomo recebesse uma taxa ou um valor fixo por cada uma de suas recomendações, ele não estaria conflitado. Modelos como o da Easynvest ou da Warren, que são corretoras, têm seus conflitos mitigados. Em resumo, o problema não é ser corretora ou gestora ou ter uma parceria com uma plataforma de investimentos, mas, sim, receber diferente a cada recomendação.

Mostro como a questão do conflito é mitigada na Vitreo também por meio de um exemplo: a plataforma de fundos, que será também lançada nesta semana. Aqui há uma inovação incrível. Haverá cashback para os investidores e uma remuneração fixa máxima à Vitreo em todos os fundos.

Ou seja, ao aplicar num fundo via plataforma da Vitreo, o investidor receberá de volta parte da taxa de administração. Significa que ele pagará menos (e terá uma rentabilidade líquida maior) do que em outras plataformas sem cashback. Isso é ótimo, claro. No longo prazo, faz diferença.

Contudo, na minha opinião, não é o mais legal. Já há outras plataformas dando cashback em taxas de administração dos fundos, como Inter e Pi. O ponto que considero mais bacana é o teto fixo de 0,20% de rebate que ficará com a Vitreo (mais barato do que o 0,25% do Tesouro Direto). Essa é uma inovação fantástica porque mitiga o problema do conflito. Ao dar cashback ao cliente, Inter e Pi fizeram um avanço muito bacana, mas não atacaram o conflito, pois ainda há remunerações diferentes por fundo. No caso da Vitreo, o rebate máximo será de 0,20% para qualquer fundo, uma espécie de tabelamento. Assim, caminhamos para que não haja incentivo para recomendar A sobre B, porque A paga mais do que B para a Vitreo.

Um exemplo ajuda a melhor compreender. De forma bem simples, imagine que o fundo A pague 0,6% de rebate para a Vitreo. O fundo B paga 0,5%. Então, a Vitreo dará um cashback de 0,4% para o investidor no caso do fundo A, ficando com 0,2%. No caso do fundo B, o cashback é de 0,3%, de modo que a Vitreo também fique com 0,2%. Ou seja, em ambos os casos, a Vitreo ganha 0,2%. Se você receber a indicação de A ou de B, terá a certeza de que aquela indicação não foi dada para se ganhar mais em A ou em B, porque um ou outro implica a mesma remuneração. Esse é o grande salto.

Para apresentarmos em mais detalhes a Vitreo e nossa parceria, eu, Jojo (CIO da Vitreo) e Patrick (CEO da Vitreo) faremos uma live amanhã, às 10h30. Você é nosso convidado. Salve na sua agenda e participe. Queremos construir juntos a indústria 3.0.

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana