Reflexões sobre novos paradigmas: onde investir em um mundo cada vez mais complexo

Devemos privilegiar abordagens estruturalistas para a alocação de recursos, de modo a estarmos realmente preparados para movimentações de cunho assimétrico

Vivemos em um momento bastante curioso da história. Sem paralelo, com certeza. Pandemia, aprofundamento do movimento de descolamento entre o universo financeiro e a economia real, patamares de desigualdade mundial piorando, inteligência artificial, algoritmos aumentando a distância entre pessoas que pensam diferente e elevando o nível de atrito de grupos colocados como antagônicos, guerra comercial, volatilidade, instabilidade política... Caminhamos para dentro de mais uma década com bastante emoção.

Curiosamente, o humano se pagou à ciência por ser eminentemente romântico. Quantificar a existência deriva de nosso ímpeto em controlar. A razão é uma grande emoção - é o desejo de controle. O amplo acesso à informação e o dinamismo dos acontecimentos, sejam eles sociais, econômicos ou políticos, jogou-nos em um caldo de cultura tal que a incerteza, que antes já era presente, torna-se imperativa e inapartável em seus mais diversos sentidos. Vetores que inspiraram Bauman a nos considerar líquidos, em sua notória sociedade líquida.

Talvez ainda estejamos vivendo a fronteira, como bem colocou Harari em "Sapiens" e, posteriormente, em "Homo Deus" - ainda estou para ler as "21 lições para o século 21". O ponto de convexidade da curva de desenvolvimento em que, com o menor dos movimentos, teremos obrigatoriamente uma mudança descomunal nos mais diversos níveis.

Não importa o autor, o resultado é o mesmo: chegamos ao momento para o estabelecimentos de novos paradigmas.

Já diria Bob Dylan… "The Times They Are A-Changin’".

As dúvidas se formam. Não apenas na minha cabeça, mas, sim, na cabeça de todos. E ainda por cima em meio à maior crise sanitária da história recente, em ano eleitoral na maior potência econômica no mundo - a mesma que tem enfrentado manifestações de porte gigantesco e batalhado de maneira incessante contra a Covid-19, vale dizer.

Leia Também

Mercado em 5 Minutos: Os investidores se preparam para a Super Quarta

Mercado em 5 Minutos: Um respiro para a atividade global

- Como pensar em um mundo tão fluido e mutável assim?

- Acreditar que as regras continuam as mesmas e simplesmente reproduzir conceitos do século passado não parece ser de fato o mais apropriado.... Ou seria?

- Como investir em um mundo novo, sob novos paradigmas ainda não estabelecidos?

- E como identificar boas assimetrias entre classes de ativos e ativos específicos?

Se alguém te disser que tem a resposta, desconfie. Ele está mentindo. Para pensar com serenidade, precisamos nos ater ao que realmente importa e quero te ajudar nisso. Precisamos distanciar nossas cabeças do imediatismo e do sentimentalismo das redes sociais, além de fugir do frenesi imposto pelo dia a dia dos mercados. Basicamente, devemos privilegiar abordagens estruturalistas para a alocação de recursos, de modo a estarmos realmente preparados para movimentações de cunho assimétrico.

O que vai acontecer se presenciarmos mesmo uma segunda onda de Covid-19?

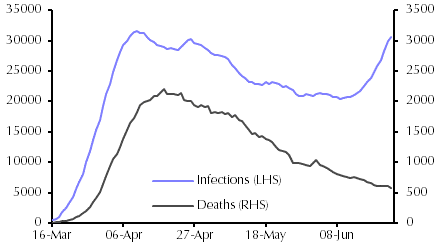

Convido o leitor a verificar o gráfico da Capital Economias exposto abaixo. Ele ilustra a evolução recente dos casos do novo coronavírus nos EUA. Como podemos analisar, existe sim um novo e revigorado repique de casos. Mal foi a reabertura se tornar mais tangível, que os casos já começaram a surgir. Não somente isso, mas podemos estar tendo as consequências mais acentuadas da onda de manifestações que aconteceram nos EUA. Evidentemente, não seria no dia seguinte aos protestos que os casos apareceriam. Logo, temos dois impulsionadores: i) manifestações; e ii) reabertura.

O que precisa pro mercado gritar: "tem segunda onda”?

Bem, antes gostaria de delimitar alguns preceitos que impedem um efeito tão arrasador como o que vimos anteriormente. O primeiro deles é que a pandemia já está no preço e não é algo na cauda da distribuição das probabilidades associadas.

O meu segundo ponto tem um cunho mais técnico, no sentido de instrumentalização das posições do mercado, hoje sem o mesmo grau de alavancagem e com muito mais liquidez (cortesia dos BCs mundiais). A terceira ponderação é justamente a maneira como lidamos com o problema de saúde. Hoje, ainda estamos saindo da quarentena, o que torna a imposição de regras muito mais fácil de ser implementada. Além disso, existe todo o aprimoramento dos protocolos de saúde, que poderá explicar, ao menos em partes, a continuidade da queda de mortes mesmo com um novo repique de casos.

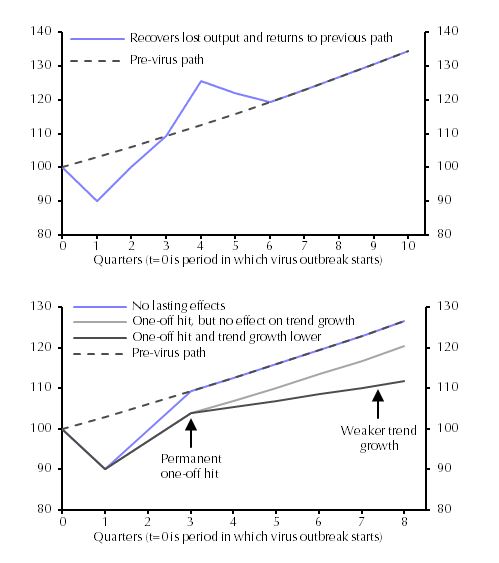

Sim, assusta. Sim, pode acarretar novas mínimas no mercado. Nada, contudo, tão abrupto e repentino como o que vimos no passado. Ainda me pego pensando na economia real e em como poderemos voltar gradualmente aos patamares de atividade. Claro que novas quarentenas afetam tal prognóstico, deixando-nos com pouca visibilidade. Mas podemos ilustrar as possibilidades da seguinte maneira:

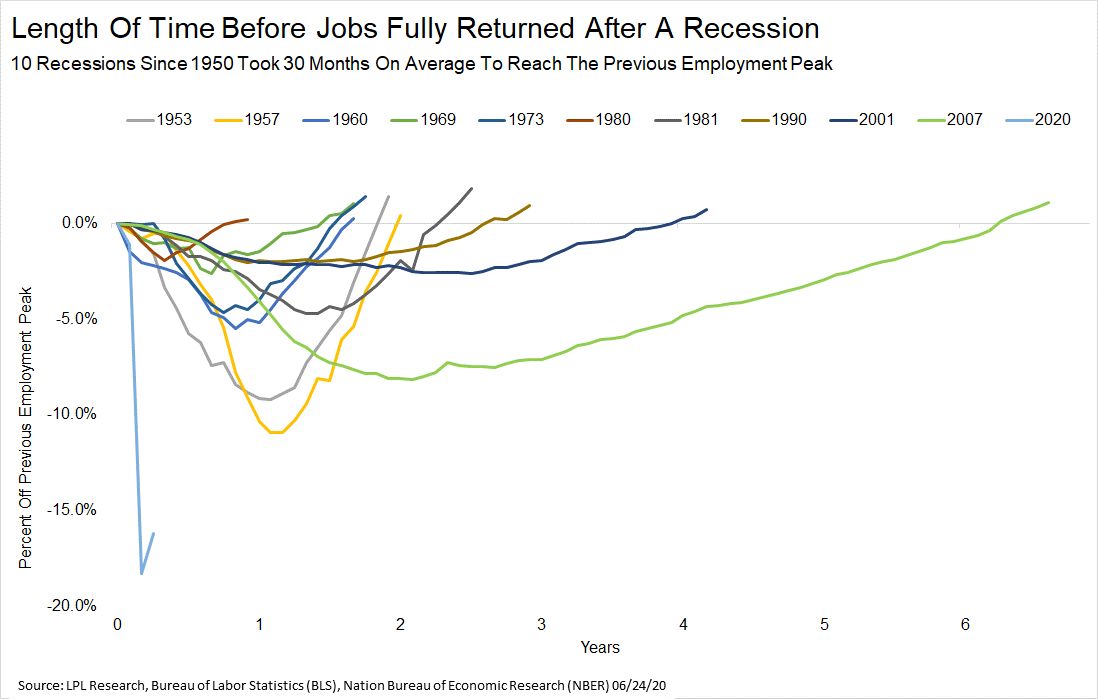

Nos gráficos, ambos elaborados pela Capital Economias, podemos verificar alguns cenários para a retomada. O primeiro ilustra a famosa retomada em V, bem pujante. O segundo traz outros horizontes, desde uma retomada mais lenta à rota anteriormente esperada, até mudanças acentuadas no crescimento sustentado de longo prazo. Para nos auxiliar ainda mais a entender a problemática, observe abaixo o gráfico de retomada do emprego nos EUA desde 1953.

Note, antes de mais nada, que vivemos o mais acentuado avançar do desemprego nos EUA (linha azul clara). Fico particularmente preocupado com impactos na renda e na massa salarial real. Em geral, tal problemática leva tempo para recuperar, principalmente porque podemos estar diante de mudanças importantes e profundas no padrão de consumo.

Pense sobre os segmentos mais afetados: saúde, turismo, restaurantes, entretenimento, viagens, estacionamentos, ensino superior… Todos eles, combinados, responsáveis por criar inúmeros empregos, sustentar famílias e proporcionar consumo. Todos afetados.

Veja que a mudança de paradigma é profunda. The Times They Are A-Changin’.

Minha posição é a de que, por mais que o mercado não sinta um baque tão forte, a volatilidade deve se elevar - vale dizer re-rating para vol? Teremos de nos acostumar com um mercado mais sensível, menos relacionado com a realidade e viciado em liquidez.

Aliás, justamente pelo excesso de liquidez e pela necessidade de se comprar algo com o dinheiro exacerbado jogado, os agentes passam a olhar tecnologia - se os fundamentos estão ruins, vamos para growth (vide dinâmica growth vs. value que já expus aqui). O problema é que comprar crescimento, principalmente em tech disruptiva, é muito mais incerto do que anteriormente poderíamos propor com as ideias mais clássicas da Escola de Valor. Elevamos, assim, o grau de sensibilidade dos preços, uma vez que estarão sempre mais ligados à subjetividade dos analistas.

A solução pragmática reside na diversificação, principalmente entre classes. Devemos somar ainda a internacionalização patrimonial, comprar ouro e moeda forte - se será ruim nos EUA, imagine no Brasil. Ray Dalio, o maior gestor do mundo, chama essa ideia de All Weather Portfolio, ou "um portfólio para todos os climas".

Vamos comprar Bolsa americana e tecnologia também. Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Na Empiricus, Felipe Miranda cuida quinzenalmente da série Palavra do Estrategista. Nela podemos explorar com mais profundidade ideias e aplicações como a que tentei apresentar aqui hoje, de maneira clara, fácil e prática. Convido-os a conferir nosso conteúdo e aproveitar de maneira saudável e consistente as assimetrias espalhadas por esse mundo complexo e cheio de novos paradigmas.

Mercado em 5 Minutos: O que a queda de um símbolo nos mostra sobre o momento atual?

A morte da Rainha Elizabeth II marca não só o fim do 2º período elisabetano para os britânicos, mas também a queda de um dos mais icônicos símbolos de estabilidade das últimas décadas

Mercado em 5 Minutos: Uma nova frente de estímulos ao redor do mundo vem ganhando força

É possível sentir uma cautela no ar antes da reunião do Banco Central Europeu (BCE), nesta semana, enquanto acompanhamos as consequências do corte de gás da Rússia

O pior ainda está por vir: Europa corre o risco de apagões e recessão se Putin seguir cortando o gás

Existem duas frentes de preocupação da crise energética que o mercado deve permanecer de olho: o gás natural e o pétroleo

Mercado em 5 Minutos: Quem está ansioso para o dia da independência?

Começamos com o Dia do Trabalhos nos EUA, nesta segunda-feira (5), que fecha o mercado americano. Os mercados asiáticos iniciaram a semana em queda, acompanhados pelas bolsas europeias.

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

O conclave dos banqueiros centrais vai começar: saiba o que esperar do simpósio de Jackson Hole

Foi em Jackson Hole que Jerome Powell previu erroneamente que a inflação nos Estados Unidos seria um fenômeno transitório

Campanha eleitoral finalmente começa e volatilidade se avizinha, mas há meios de mitigar os riscos no mercado; aqui você aprende como

Muita volatilidade é esperada, mas o mercado já conhece Lula e também sabe quem é Bolsonaro; as eleições não representam uma ameaça concreta à bolsa e é possível capturar o potencial de valorização desse período

Um mundo tomado pela inflação: entenda a que é preciso prestar atenção para saber se os preços vão finalmente parar de subir

O processo de normalização dos preços será fundamental para que consigamos ter maior previsibilidade quanto ao futuro dos ativos de risco

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

O Fed entre os juros e a inflação: por que estamos na semana mais importante de julho?

O Federal Reserve (Fed) se vê entre a cruz e a espada: subir juros de um jeito agressivo e afetar a economia, ou deixar a inflação alta?

Pouso suave ou aterrissagem forçada? Saiba o que esperar do petróleo diante da desaceleração da economia global

Apesar de a história mostrar que o petróleo caiu em 5 das últimas 6 recessões, há espaço para que o declínio dos preços das ações de petróleo seja menor que o da commodity desta vez

Ruídos da recessão: como a alta dos preços da energia na Europa acabou com a vantagem competitiva da zona do euro

Efeitos nocivos da recessão na Europa também devem afetar o Brasil, que fornece matérias-primas e compra maquinários industriais dos europeus

Pior que a alta dos combustíveis! Entenda como o aumento dos preços dos alimentos ameaça a recuperação da economia global

Questões geopolíticas devem continuar pressionando as cadeias de fornecimento de alimentos existentes, sem uma solução fácil no curto prazo

O dólar pode ser imprevisível, mas é essencial para proteger sua carteira. Entenda os riscos e conheça as melhores estratégias

Os movimentos do dólar no mercado de câmbio são incertos, mas há estratégias eficazes para investir na moeda norte-americana e diversificar seu portfólio

Economia global em desaceleração: como investir quando o risco de recessão aumenta a cada minuto que passa

Mercado financeiro está diante de águas bastante turbulentas, o que reforça a importância de diversificar e proteger seus investimentos

Precisamos sobreviver a mais uma Super Quarta: entenda por que a recessão é quase uma certeza

Não espere moleza na Super Quarta pré-feriado; o mundo deve continuar a viver a tensão de uma realidade de mais inflação e juros mais altos

Um metal precioso ganha momento com o fim dos estímulos – entenda por que você precisa dele na sua carteira

Ouro se manterá como componente indispensável do portfólio no futuro, permitindo que investidores não percam o sono mesmo em situações estressantes nos mercados

Recessão em tons de Zima Blue – como investir em um momento no qual o mercado precisa buscar suas raízes para sair da crise

Processos como o atual fazem parte de movimentos naturais do mercado; a agressividade da correção se relaciona com o tempo em que nos distanciamos de nossa essência

O futuro bate à nossa porta: entenda a importância da regulamentação do mercado de carbono no Brasil

O avanço do mercado de carbono no Brasil ainda é pequeno em comparação ao que ocorre na Europa, mas é um passo fundamental para sua consolidação

Nos embalos de um mundo ainda globalizado: como a rotação setorial deve beneficiar a Vale (VALE3)

A Vale tem atravessado uma verdadeira montanha-russa – ou seria uma montanha-chinesa? -, mas sua ação mantém-se com um caso de sucesso entre as teses de valor

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP