O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Uma temporada de balanços em um começo de ano é o momento ideal para avaliar quais papéis manter ou se está na hora de mudar.

Nesse começo de ano, enquanto entramos na temporada de resultados do quarto trimestre, nada mais justo do que fazer um balanço das sugestões que fizemos aqui nesta coluna ao longo do ano passado. É um bom momento também para avaliarmos se vale a pena manter os papéis ou se está na hora de partir para outra.

Porém, antes de colocarmos a mão na massa, gostaria de dar meus pitacos sobre os fatos recentes na Bolsa: o movimento da última segunda-feira (27) realmente merece uma avaliação – por mais que a renda variável varie, uma queda de mais de 3% (mais de 4% em dólares) sempre vai chamar a atenção.

A primeira coisa que temos que ter em mente é que é impossível avaliar o que tem acontecido em janeiro sem levar em consideração os movimentos de dezembro. No último mês do ano passado, o Ibovespa subiu 6,85% sem muito motivo – nenhuma mudança de fundamentos justificava o rali.

Com isso, é natural que haja um movimento de correção (já falei sobre isso há algumas semanas) que, para ser bem sincero, nem aconteceu: o índice está no zero a zero em 2020.

O gatilho para as preocupações de segunda-feira foi o avanço do Coronavirus, que teve seus primeiros casos reportados na cidade chinesa de Wuhan, se espalhou rapidamente pela China e já teve alguns casos reportados nos EUA e em alguns países da Europa.

Até o momento, são pouco mais de seis mil casos com 132 mortes confirmadas.

Leia Também

O vírus parece ser bastante contagioso e há motivos para alerta, mas é bom não perder algumas coisas de vista: em 2019, só nos Estados Unidos é estimado que tenham ocorrido entre 15 milhões e 21 milhões de casos de gripe, com mortes estimadas entre 8,2 mil e 20 mil. Proporcionalmente, a gripe de Wuhan é bem mais letal (2,2% contra 0,1% da gripe comum), mas ainda está bem aquém da letalidade da SARS, que fez 348 vítimas fatais entre 2002 e 2003.

Ao que me parece, e vale destacar que sou leigo no assunto, não há motivos para pânico, ao menos por ora. No curto prazo, a epidemia deve trazer problemas para a economia chinesa, mas ainda não há nada que indique efeitos de longo prazo. Fatalmente, o PIB chinês do primeiro trimestre deve apresentar contração, mas a recuperação deve se dar rapidamente, desde que a epidemia não seja pior do que parece até o momento.

Para a economia brasileira, não vejo grandes impactos, tirando algumas exportadoras de commodities, sobretudo as mais expostas à China, como Vale (VALE3) e Suzano (SUZB3). A menor demanda por lá deve trazer queda no preço das commodities, mas não deveria trazer muitos problemas para a porção doméstica do PIB (desde que os impactos se atenham ao curto prazo de fato).

Com isso, continuo acreditando na tese de um bull market estrutural, mas ciente de que boa parte das barganhas já se foi. Não acho que a Bolsa esteja cara, mas não vejo nada muito barato também. É nesse contexto que trago por aqui o desempenho das recomendações feitas para nossos leitores premium no ano passado.

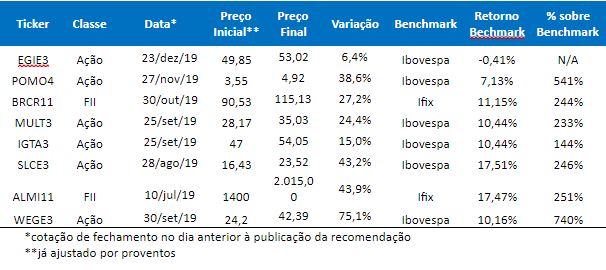

No total, foram oito sugestões (seis ações e dois fundos imobiliários) e todas acabaram se saindo muito bem.

A primeira coisa a se notar é que estamos em um bull market e, como já diz o clichê, “no bull market todo mundo é gênio”. Muito das altas foi fruto de um movimento sistêmico e de maior otimismo com os ativos brasileiros, não há como negar!

Porém, quando olhamos o retorno de cada recomendação em relação ao seu devido benchmark, não podemos negar que o trabalho deu bons frutos e que, ao menos, contamos com uma grande dose de sorte.

Assim como é melhor ganhar do que perder, é melhor ter sorte do que azar.

O movimento que mais me salta aos olhos é o de Weg (WEGE3): uma valorização de 80% em menos de quatro meses é digna de nota. Por mais que eu goste muito da empresa (talvez seja a melhor companhia brasileira), o valuation atual não mais se justifica – o papel opera a cerca de 52x preço sobre lucro (P/E). Melhor sair da posição e esperar um ponto mais interessante para entrada, por mais que o plano fosse um casamento de longo prazo.

SLC Agrícola (SLCE3) andou 45% desde que foi citada por aqui. O papel mantém todas as qualidades e tem um caráter defensivo (exposição ao dólar) interessante. Por outro lado, opera um mercado altamente cíclico e sua exposição a commodities agrícolas pode sofrer com o desenrolar da epidemia na China. É outro papel para vender.

Os dois fundos imobiliários, o Torre Almirante (ALMI11) e o Bc Fund (BRCR11) ainda devem surfar o bom momento do mercado imobiliário (imagino que o ciclo ainda dure um bom tempo) e, na minha cabeça, não faz muito sentido vender. Mantemos a posição.

Gosto da exposição ao varejo brasileiro. Com a queda do desemprego e o incremento, mesmo que gradual, da massa salarial, é de se esperar que o consumo tenha um bom ano em 2020. Mesmo que não estejam baratas, as duas empresas de shopping, Multiplan (MULT3) e Iguatemi (IGTA3) são de extrema qualidade. Não vejo motivos para vender.

Marcopolo (POMO4) andou bem mais rápido do que eu esperava e já está operando em torno de 12x EV/Ebitda (múltiplo que mede o valor da companhia em relação à sua geração operacional de caixa). Por mais que a companhia tenha feito um ótimo trabalho de racionalização de custos, tenha um produto premium e esteja exposta ao segmento de ônibus que tem tudo para surfar um ciclo positivo, meu entendimento é de que podemos partir para outra e deixar esse busão seguir seu caminho.

Por fim, Engie (EGIE3) que acabou de entrar na brincadeira já rendeu belos frutos e é um papel de altíssima qualidade que deve entregar um nível bastante interessante de dividendos ao longo de 2020. A transformação da companhia (investimento em transmissão e transporte de gás) deve gerar valor no longo prazo e não vejo motivos para desmontar posição.

Todos os nomes estão sujeitos ao risco de mercado, uma vez que são instrumentos de renda variável. Qualquer piora no cenário macroeconômico, uma esticada de juros, surpresas negativas nas eleições norte-americanas e, claro, um agravamento da epidemia do Coronavírus podem implicar em flutuações negativas para os papéis.

Além disso, cada ativo tem suas particularidades e seus riscos individuais, que foram devidamente expostos nas colunas com suas publicações originais. Sugiro fortemente que as leia com atenção e pondere os potenciais de risco e de retorno antes de tomar qualquer decisão.

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida

O colunista Ruy Hungria demonstra, com uma conta simples, que a ação da Eucatex (EUCA4) está com bastante desconto na bolsa; veja o que mais movimenta os mercados hoje

A Eucatex é uma empresa que tem entregado resultados sólidos e negocia por preços claramente descontados, mas a baixa liquidez impede que ela entre no filtro dos grandes investidores

Entenda a história recente do mercado de dívida corporativa e o que fez empresas sofrerem com sua alta alavancagem; acompanhe também tudo o que acontece nos mercados