O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A agenda de dados econômicos está mais tranquila na semana — e, nesse cenário, a bolsa tende a reagir com mais intensidade ao noticiário político e aos balanços no exterior

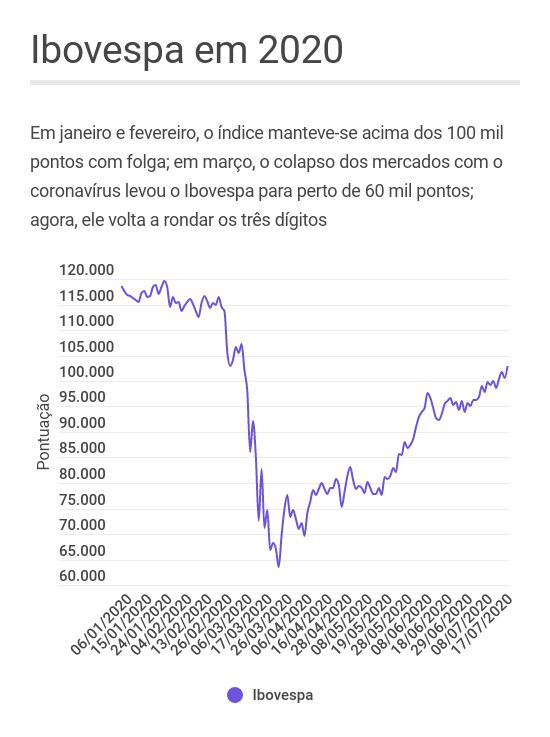

O que pode parar a bolsa brasileira? De uns meses para cá, o mercado acionário do país entrou numa trajetória de alta aparentemente inabalável — e, como resultado, o Ibovespa recuperou o nível dos 102 mil pontos na última sexta-feira (17).

E olha que não estamos exatamente numa maré tranquila: o coronavírus continua avançando num ritmo alarmante pelos EUA e pelo Brasil, a economia global segue enfrentando dificuldades, as autoridades americanas e chinesas permanecem trocando farpas... enfim, os tempos são conturbados.

Nada disso parece capaz de tirar força do Ibovespa. Afinal, apesar de tudo, temos também fatores extremamente benéficos para o mercado de ações: a combinação entre liquidez farta e juros baixos resulta numa enxurrada de dinheiro sendo despejada nas bolsas globais — e, num contexto desses, é preciso bastante esforço para desencorajar os investidores.

Isso não quer dizer que mais uma semana de rali já esteja contratada. Toda a animação dos agentes financeiros é baseada no cumprimento de alguns pressupostos lógicos — e, se tais condições não forem satisfeitas, podemos sim ter um aumento rápido na percepção de risco e uma correção nos preços.

Em primeiro lugar, há o entendimento de que uma vacina contra a Covid-19 está perto de ser concluída. Ora essas, se há várias companhias trabalhando nisso, é razoável imaginar que uma delas terá sucesso — e, a julgar pelas constantes notícias de avanços de empresas farmacêuticas nesses esforços, o tão sonhado tratamento está cada vez mais próximo.

Mas também é inegável que a situação nos EUA está cada vez mais delicada, com um aumento rápido nos novos casos da doença. E, se essa tendência não for contida no curto prazo, poderemos ter retrocessos na reabertura econômica do país — o que, consequentemente, jogaria por terra a recuperação da economia americana.

Leia Também

Em segundo lugar, há a retomada econômica em si: lá atrás, em março e abril, as projeções eram muito mais pessimistas do que, de fato, se constatou nos meses seguintes. Sendo assim, muitos dão como certa um reaquecimento vigoroso do nível de atividade global.

Só que, é claro, tudo depende da evolução da Covid-19 no mundo e do que os indicadores vão mostrar. A dinâmica econômica não é uma profecia auto-realizável: acreditar que tudo vai dar certo não faz as coisas correrem bem — é preciso trabalhar com os fatos.

E, em terceiro, há o panorama doméstico — e, aqui, temos que nos preocupar com o tripé saúde pública-economia-política. O cenário-base é o de que as pautas econômicas vão voltar a caminhar, apesar do cenário ainda conturbado por causa do coronavírus.

Essa semana trará alguns elementos que dialogam diretamente com cada um desses fatores, podendo confirmar a visão mais otimista dos investidores — o que autorizaria a injeção de ainda mais recursos na bolsa — ou inserindo risco à modelagem dos investidores.

O noticiário político voltou aos holofotes nos últimos dias e serviu para injetar confiança nos mercados domésticos: o tema do ajuste fiscal e da reforma tributária voltou à pauta do Congresso — e, por mais que haja discordâncias, parece existir um consenso quanto à necessidade de dar andamento às questões econômicas.

O ministro da Economia, Paulo Guedes, disse na semana passada que enviará até a terça-feira (21) uma proposta de reforma tributária ao presidente do Senado, Davi Alcolumbre. Assim, os investidores aguardarão ansiosos pelo cumprimento ou não da promessa, buscando se antecipar aos detalhes do texto elaborado pelo governo.

Há um ponto de atrito entre Guedes e o restante do Congresso, especificamente Rodrigo Maia, presidente da Câmara: a possível recriação de um imposto nos moldes da CPMF — o ministro é favorável à medida, mas o deputado é contra. Mas, ao menos por enquanto, essa questão não será colocada em discussão, ficando para o futuro.

Assim, o entendimento é o de que governo e Congresso, apesar de tudo, estão alinhados quanto à necessidade de dar continuidade ao ajuste fiscal — uma leitura que agrada o mercado e que, se concretizada, afastaria o risco imediato de explosão no endividamento público, o que é tido como essencial para permitir a recuperação da economia.

Resta saber se esse alinhamento vai continuar firme nos próximos dias, ou se algum bastidor político colocará tudo a perder — um cenário que, a julgar pelo histórico recente, não é impossível.

Em termos de agenda econômica, os próximos dias serão relativamente tranquilos, tanto no Brasil quanto no exterior. Teremos apenas alguns números de atividade lá fora, quase todos ligados aos EUA:

Os números do setor residencial nos EUA não costumam fazer preço no mercado, mas ganharam uma importância renovada nos últimos meses: eles servem como termômetro da confiança do consumidor no país e indicam a disposição dos consumidores voltarem a assumir gastos mais expressivos.

Os dados de atividade do setor industrial e de serviços (PMI) também são bastante relevantes e mostram se a tendência de recuperação desses segmentos continuará se mantendo num ritmo sustentável, tanto nos EUA quanto na Europa.

A semana é ainda mais tranquila no Brasil, com apenas um indicador mais relevante:

É um dado que será decisivo para calibrar as apostas em relação aos próximos passos do Banco Central (BC) em relação à Selic: caso o IPCA-15 mostre um cenário de baixa pressão inflacionária, abre-se mais espaço para um novo corte nos juros; no cenário oposto, as taxas podem permanecer no atual patamar de 2,25% ao ano.

Se a agenda econômica global estará pouco movimentada na semana, então o que poderá servir como balizador para a leitura do mercado em relação à recuperação econômica?

Saem os indicadores de atividade, inflação e crescimento econômico, entram os balanços corporativos: nos EUA, a temporada de resultados do segundo trimestre está a todo vapor — e essa é uma safra particularmente importante para os investidores.

O período entre abril e junho foi o de maior impacto sobre a atividade das empresas em todo o Ocidente, englobando o pico das iniciativas de isolamento social e fechamento das economias. Assim, a expectativa é de forte queda nos resultados corporativos, levando em conta esse cenário adverso.

Considerando isso, o que os analistas e investidores querem saber é: como os resultados das companhias se comparam com esse panorama desanimador que foi desenhado? O tombo realmente foi tão grande quanto se esperava, ou as empresas conseguiram, de alguma maneira, amenizar os impactos da Covid-19?

Na semana passada, tivemos a divulgação dos resultados de grandes bancos americanos — J.P. Morgan, Citi, Wells Fargo e Goldman Sachs, entre outros —, e todos eles mostraram números que surpreenderam positivamente o mercado, o que ajudou a injetar ânimo em Wall Street. Por outro lado, a Netflix passou algumas projeções não tão positivas assim e suas ações sofreram um tombo feio.

Dito isso, teremos uma semana agitada em termos de balanços corporativos no exterior. Veja os destaques dos próximos dias:

Ou seja: temos um pouco de tudo — eletrônicos, big techs, consumo, companhias aéreas, montadoras... é um cardápio amplo e que servirá para testar o cenário de recuperação da economia.

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano

Nesta semana, o Ibovespa superou os 180 mil pontos pela primeira vez. Entenda o que esteve por trás da performance positiva da bolsa nos últimos dias

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias

A perspectiva para os setores é que sigam com uma dinâmica favorável aos proprietários, por conta da restrição de oferta nas regiões mais nobres e da demanda consistente

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima

Oferta de ações na bolsa norte-americana Nasdaq pode avaliar o banco digital em até US$ 2,5 bilhões; conheça a estratégia do PicPay para atrair os investidores

Em meio a transferências globais de capital, o principal índice da B3 renovou máximas históricas puxado pelo fluxo estrangeiro, dólar em queda e expectativa de juros mais baixos nos EUA

Em evento do Seu Dinheiro, especialistas da Empiricus e da Vinci falam das oportunidades para o setor em 2026 e recomendam fundos promissores