Empresas de saúde atingem a maior participação no Ibovespa em dez anos; quais as melhores apostas do setor?

Nos últimos anos, operadoras de planos de saúde, redes de farmácias e farmacêuticas foram à bolsa e suas ações tiveram ótimo desempenho; conversei com analistas e gestores para saber quais desses papéis ainda têm potencial de valorização.

A entrada de grandes companhias do setor de saúde na última carteira do Ibovespa deu uma "cara" completamente nova ao principal índice da bolsa brasileira. Estou falando de nomes como NotreDame Intermédica, Hapvida e SulAmérica.

Ao longo dos últimos dez anos, o peso das empresas de saúde na bolsa passou de menos de 1% em 2011 para 5,28% no começo de 2020. E durante o mesmo período, o valor total de mercado das companhias listadas em bolsa passou de R$ 25,7 bilhões para R$ 147 bilhões, segundo dados levantados pela consultoria Comdinheiro.

As transformações não são à toa. Diante do envelhecimento da população e da retomada gradual da economia e do emprego formal - que leva ao aumento do número de beneficiários de planos de saúde privados -, há um grande espaço para crescimento do setor.

Outro fator que também pode dar um impulso extra às empresas de saúde é a baixa penetração dos planos de saúde hoje no país. De acordo com dados da Agência Nacional de Saúde (ANS), o percentual da população coberta por planos de saúde privados no Brasil fechou o mês de dezembro de 2019 em apenas 24,2%.

Isso sem contar a fragmentação desse mercado, ainda bastante marcante, por mais que tenha diminuído nos últimos anos. Ainda segundo a ANS, o Brasil tinha 727 operadoras de planos de saúde até dezembro de 2019, contra 1.015 vistas dez anos antes.

As queridinhas dos analistas

Na última década, a média de retorno das ações das empresas do setor de saúde superou o Ibovespa em todos os anos, com exceção de 2017 e 2018. Esses papéis estão entre os queridinhos dos gestores de fundos e analistas neste começo de ano.

Leia Também

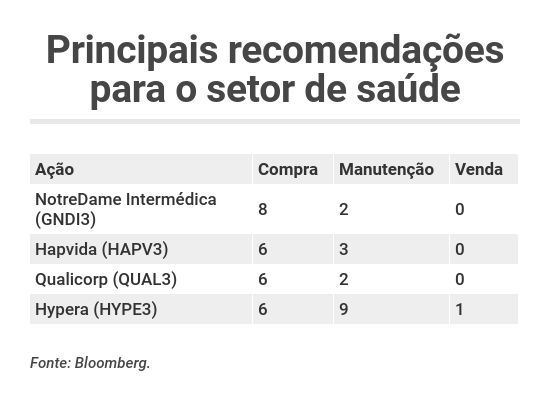

Dentro do setor, a preferência é por nomes como NotreDame Intermédica, Hapvida, Qualicorp e Hypera, que apresentam o maior número de recomendações de compra, segundo o compilado feito pela Bloomberg.

NotreDame Intermédica: ainda há espaço para crescer mais

De olho na companhia desde a sua abertura de capital em 2018, o sócio e gestor do fundo Mauá Capital Ações FIC FIA, Renato Ometto, diz que a NotreDame (GNDI3) permanece entre as maiores posições do fundo. Para ele, as ações podem continuar se valorizando, mesmo após alta de mais de 120% em 12 meses.

Segundo Ometto, a aposta na companhia está ligada a três fatores: verticalização da empresa e aumento do tamanho do mercado que a empresa pode capturar; gestão de qualidade; e a presença de um acionista de peso, o fundo de private equity Alkes II, da Bain Capital.

Em relação à verticalização do negócio, o gestor destaca como diferencial da empresa o fato de que uma parcela grande dos seus procedimentos é realizada dentro da própria rede, o que diminui a taxa de sinistralidade, ou medical loss ratio (MLR), e ajuda a evitar fraudes e desperdícios.

Na prática, a sinistralidade é um índice que mostra a relação entre as despesas assistenciais e o total das receitas com operação de planos de saúde (contraprestações efetivas).

"Outro ponto interessante é que essa verticalização permite que a companhia ofereça planos mais acessíveis. Com isso, ela consegue repassar preços menores e operar com margens maiores, o que poderia ajudá-la a ganhar maior participação de mercado [market share]", destacou Ometto.

Além disso, o gestor destaca que a empresa apresentou crescimento orgânico mesmo em um cenário de crise. Ao longo de 2018, por exemplo, o lucro líquido ajustado da empresa cresceu 43,2% em relação ao ano anterior e fechou o período em R$ 567,5 milhões.

Mas Ometto faz algumas ressalvas. Segundo ele, um dos riscos do negócio é que, na corrida pela consolidação do segmento de operadoras de planos de saúde, a companhia acabe pagando caro em eventuais processos de fusões e aquisições.

Outro fator de atenção está ligado a possíveis mudanças no sistema regulatório ou alterações no foco da companhia de planos coletivos para individuais.

Ainda assim, as sinergias geradas pelas aquisições recentes e a verticalização da companhia podem desencadear novas altas nos preços das ações, na opinião do gestor.

Hapvida: ações estão descontadas em relação aos pares

A expectativa também é positiva para os papéis da concorrente Hapvida (HAPV3). Para a equipe de análise da corretora Socopa, as ações da companhia estão descontadas em relação aos pares.

Na avaliação da equipe de análise liderada por Nicolas de Paula, o preço estimado para os papéis em 12 meses é de R$ 69, o que representaria uma valorização potencial de quase 20% em relação ao fechamento do dia 14 de fevereiro.

Para os analistas da Socopa, a razão para a alta no preço das ações está relacionada às aquisições feitas pela companhia, especialmente de ativos na região Sudeste do país, cujas sinergias devem fazê-la crescer de forma orgânica.

Outro ponto que chama a atenção é que a Hapvida apresentou expansão no lucro líquido ao longo do período mais intenso da crise entre os anos 2016 a 2018.

O balanço mostra que a sinistralidade também se manteve mais ou menos constante durante esse período, tendo visto apenas um leve avanço no terceiro trimestre de 2019.

Segundo dados da própria companhia, o MLR total ficou em 63,3% no entre julho e setembro do ano passado, o que representa um incremento de 0,7 ponto percentual contra o mesmo período de 2018.

Qualicorp: dois antigos problemas estão com soluções encaminhadas

Outra que está no radar dos gestores é a Qualicorp (QUAL3). A ação teve alta de mais de 220% nos últimos 12 meses, o que levou o gestor de renda variável fundamentalista da Persevera Asset Management, Fernando Fontoura, a diminuir um pouco a posição do fundo na empresa de modo a realizar os lucros. No entanto, Fontoura destaca que ainda mantém alguma participação.

Ele conta que a companhia tinha dois grandes problemas no passado: o baixo crescimento no número de beneficiários e uma percepção negativa com relação à governança, por conta de problemas com o fundador e ex-CEO da empresa, José Seripieri Filho, conhecido como Júnior.

Mas, para Fontoura, a aquisição de 10% da Qualicorp pela maior operadora de hospitais do país, a Rede D'Or, aprovada em outubro do ano passado, talvez ajude a solucionar os dois problemas.

"A ideia da Rede D'Or é utilizar a Qualicorp como um canal de distribuição para planos de saúde de rede própria. Isso poderia ajudar na retomada do crescimento da empresa por se tratar de um produto novo, de preço inicial baixo, atrativo e sem grande esforço de venda", pontua o gestor.

Isso sem contar os possíveis impactos positivos que a venda do plano QSaúde para Júnior poderiam gerar para a Qualicorp. A transação foi aprovada em assembleia de acionistas no dia 30 de janeiro e levou à diminuição da participação acionária do fundador na companhia para 2,75%.

Para o gestor da Persevera, a venda é interessante porque a Qualicorp terá preferência na comercialização do novo plano de saúde, além de ter ajudado a resolver a situação de conflito de interesses em que a operadora se encontrava.

Ainda assim, Fontoura faz algumas ressalvas. Para ele, o papel não está barato e já não há mais tanta margem de segurança para o investidor que entrar agora.

"Esses dois projetos podem ajudar no crescimento da companhia, mas a gente precisa entender os resultados dos novos produtos antes de aumentar a posição na companhia", destacou.

Hypera: se transformando internamente para dar a volta por cima

Depois de sofrer bastante no primeiro semestre do ano passado com os estoques elevados nos pontos de vendas, a farmacêutica Hypera (HYPE3) parece ter voltado ao caminho certo para alcançar um crescimento mais sustentável no médio e longo prazos.

Segundo um analista que preferiu não se identificar, porque detém posição na empresa por meio de fundo, inicialmente o mais importante para os executivos da companhia era o crescimento da receita, por conta da remuneração.

Agora, a orientação não é mais "empurrar o produto no ponto de distribuição a qualquer preço", mas sim entender como cada canal contribui para as vendas.

Para o analista, as mudanças feitas na companhia são positivas, mas há fatores que podem impactar negativamente os resultados, especialmente no curto prazo. Entre os problemas estão a questão do abastecimento de água na fábrica de Anápolis e o crescimento na área de medicamentos genéricos (o que diminui a margem estrutural da companhia).

O câmbio também merece atenção. Como os reagentes e princípios ativos dos medicamentos são dolarizados, a alta da moeda americana acaba espremendo as margens.

Apesar dessas questões, há quem esteja otimista com a companhia. É o caso dos analistas do BB Investimentos, que têm recomendação de compra para os papéis e preço-alvo de R$ 46,20 em 12 meses, um potencial de alta de quase 24% em relação ao fechamento da última sexta.

Em relatório enviado a clientes, os analistas do banco destacaram que a Hypera vem concentrando esforços no segmento de remédios de prescrição, que hoje representa 40% do seu portfólio de produtos e 65% do mercado.

Segundo eles, esses investimentos já estão gerando "bons frutos". Isso porque, em 2019, entre 80% e 90% do crescimento na parte de sell-out (venda para o consumidor final) veio dos mais de 120 lançamentos feitos desde 2018.

Mas os analistas do BB fazem uma ponderação: tal crescimento pode pressionar as margens, por conta da intensificação das ações promocionais e investimentos em marketing.

Mesmo assim, a estratégia vem dando bons resultados. No terceiro trimestre de 2019, a companhia conseguiu aumentar sua receita bruta e a parte de sell-out em 7,9% e 11,0%, respectivamente, além de elevar a participação de mercado em vários segmentos.

Olho nas ações

Diante da análise de gestores e analistas sobre os papéis, as ações que apresentam maior potencial de alta e perspectivas um pouco mais certas com relação ao futuro são as mais novatas na bolsa, a NotreDame Intermédica e a Hapvida.

Na avaliação dos especialistas, a verticalização dos negócios e o potencial de sinergia das aquisições recentes feitas por ambas as companhias podem fazer com que as duas criem eixos no setor de saúde com players integrados.

Agora, o grande diferencial da NotreDame sobre a Hapvida está na gestão impecável das aquisições e na disciplina de endividamento para fazer futuras fusões e aquisições.

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Mais um banco se rende à Cielo (CIEL3) e passa a recomendar a compra da ação, mesmo após alta de quase 200% neste ano

Com potencial de alta de quase 30% estimado para os papéis, os analistas do Credit Suisse acreditam que você deveria incluir as ações da empresa de maquininhas no seu portfólio

IRB lança oferta primária restrita, mas limita operação a R$ 1,2 bilhão e antecipa possibilidade de um descontão; IRBR3 é a maior alta do Ibovespa hoje

Resseguradora busca reenquadramento da cobertura de provisões técnicas e de liquidez regulatória para continuar operando

Dividendos: Porto Seguro (PSSA3) anuncia quase R$ 400 milhões em JCP; Kepler Weber (KEPL3) também distribuirá proventos

Data de corte é a mesma em ambos os casos; veja quem tem direito a receber os proventos das empresas

Oi (OIBR3) confirma venda de operação fixa para subsidiária da Highline; transação pode alcançar R$ 1,7 bilhão

Proposta da NK 108, afiliada da Highline, foi a única válida no leilão realizado ontem; negócio envolve cerca de 8 mil torres da Oi

Depois de bons resultados nos setores de gás e energia, gigante de infraestrutura está conquistando espaço, também, na mineração – e promete assustar a Vale (VALE3)

Um crescimento mínimo de 50%: é isso que time de analistas espera para uma ação que custa, hoje, 20% a menos do que sua média histórica; saiba como aproveitar

Ibovespa interrompe sequência de 4 semanas em alta; veja as ações que mais caíram – e um setor que subiu em bloco

Ibovespa foi prejudicado por agenda fraca na semana, mas houve um setor que subiu em bloco; confira as maiores altas e baixas do período

Dá pra personalizar mais? Americanas (AMER3) fecha parceria com o Google em busca de mais eficiência e melhor experiência para clientes

Acordo entre a Americanas e o Google prevê hiperpersonalização da experiência do cliente e otimização de custos operacionais

Bed Bath & Beyond desaba mais de 40% em Wall Street — e o ‘culpado’ é um dos bilionários da GameStop; entenda

Ryan Cohen, presidente do conselho da GameStop, vendeu todas as suas ações na varejista de itens domésticos e embolsou US$ 60 milhões com o negócio

Unindo os jalecos: acionistas do Fleury (FLRY3) e Hermes Pardini (PARD3) aprovam a fusão entre as companhias

Os acionistas de Fleury (FLRY3) e Hermes Pardini (PARD3) deram aval para a junção dos negócios das companhias; veja os detalhes

JBS (JBSS3) é a ação de alimentos favorita do BofA, mas banco vê menor potencial de alta para o papel; ainda vale a pena comprar?

Analistas revisaram para baixo o preço-alvo do papel, para R$ 55, devido à expectativa de queda nas margens da carne bovina dos EUA, correspondente a 40% das vendas da empresa

Irani anuncia recompra de até 9,8 milhões de ações na B3; o que isso significa para o acionista de RANI3?

A empresa disse que quer maximizar a geração de valor para os seus investidores por meio da melhor administração da estrutura de capital

Vale (VALE3) perdeu o encanto? Itaú BBA corta recomendação de compra para neutro e reduz preço-alvo do papel

Queridinha dos analistas, Vale deve ser impactada por menor demanda da China, e retorno aos acionistas deve ficar mais limitado, acredita o banco

Soberania da (VALE3) ‘ameaçada’? Melhor ação de infraestrutura da Bolsa pode subir 50%, está entrando na mineração e sai ganhando com o fim do monopólio da Petrobras (PETR4) no setor de gás; entenda

Líder na América Latina, papel está barato, está com fortes investimentos na mineração e é um dos principais nomes do mercado de gás e do agronegócio no Brasil

Nubank (NU; NUBR33) chega a subir 20% após balanço, mas visão dos analistas é mista e inadimplência preocupa

Investidores gostaram de resultados operacionais, mas analistas seguem atentos ao crescimento da inadimplência; Itaú BBA acha que banco digital pode ter subestimado o risco do crédito pessoal

Briga do varejo: Qual é a melhor ação de atacadista para ter na carteira? A XP escolheu a dedo os papéis; confira

O forte resultado do Grupo Mateus (GMAT3) no 2T22 garantiu ao atacadista um convite para juntar-se ao Assaí (ASAI3) na lista de varejistas de alimentos favoritas dos analistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP