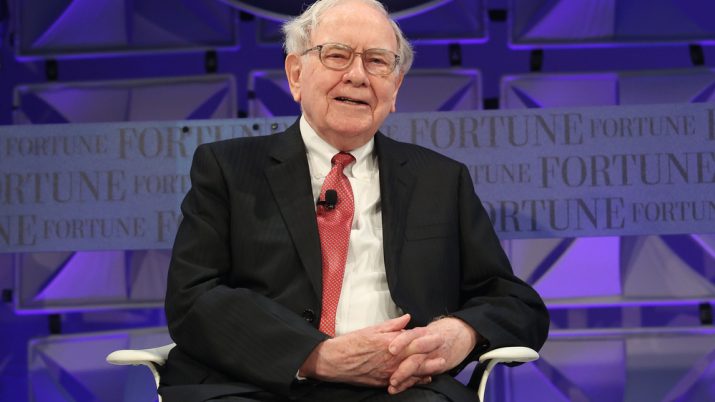

O conglomerado administrado por Warren Buffett tem US$ 122 bilhões para gastar

A Berkshire Hathaway, holding adnimistrada pelo megainvestidor Warren Buffett, encerrou o segundo trimestre deste ano com uma enorme posição de caixa

Em fevereiro deste ano, o bilionário Warren Buffett escreveu uma carta aberta endereçada aos acionistas da Berkshire Hathaway — o conglomerado de investimentos que é administrado por ele. No texto, o veterano do mercado financeiro diz que a companhia passava por uma situação de "excesso de liquidez" e que esperava usar parte dos recursos disponíveis em caixa para adquirir participação em outras empresas.

"No entanto, as projeções imediatas para esse plano não são animadoras: os preços de negócios que possuem prospectos razoáveis no longo prazo estão estratosféricos", disse Buffett, na ocasião. E, a julgar pelo balanço da Berkshire Hathaway no segundo trimestre deste ano, divulgado neste sábado (3), esse panorama não mudou.

Afinal, Buffett e sua companhia não fizeram nenhuma compra relevante neste ano — e, com isso, a posição de caixa do conglomerado subiu ainda mais, passando de US$ 114,2 bilhões em março para US$ 122 bilhões ao fim de junho.

A Berkshire Hathaway é famosa por suas aquisições volumosas e de grande porte. Atualmente, a empresa administra e gere uma série de subsidiárias que atuam em diversos setores, em especial os de seguros, energia e varejo. Além disso, também possui investimentos em diversas empresas, como Apple e Coca-Cola.

No entanto, a última vez que o conglomerado foi ao mercado para fazer compras foi no longínquo 2015, quando adquiriu a Precision Castparts, uma fabricante de bens industriais e peças para o setor aeroespacial. De lá para cá, Buffett tem caçado novas oportunidades — mas sem sucesso.

Enquanto mantém a carteira fechada, a Berkshire Hathaway tem se dedicado a administrar seu amplo portfólio — e os resultados foram mistos no segundo trimestre deste ano: por um lado, a receita líquida do conglomerado subiu 2,2% na base anual, para US$ 63,6 bilhões, e o lucro líquido avançou 17,1%, para US$ 14 bilhões.

Leia Também

Mas, por outro, o lucro operacional — métrica que é acompanhada de perto pelo mercado como um indicativo da saúde financeira da companhia — caiu 10,9% na mesma base de comparação, para US$ 6,14 bilhões. O resultado foi afetado pelo pior desempenho da Geico, seguradora de automóveis pertencente à Berkshire Hathaway.

Ações estáveis

O conglomerado gerido por Warren Buffett possui dois tipos de ações: as de classe A (BRK-A) e B (BRK-B). Há diversas diferenças entre os dois ativos, mas a mais chamativa é o preço: enquanto os primeiros estão cotados acima dos US$ 300 mil, os segundos são negociados a valores mais acessíveis, de cerca de US$ 200.

Segundo o bilionário, os papéis do tipo B são voltados ao investidor de varejo, enquanto os do tipo A são desenhados para quem deseja fazer um aporte de longo prazo na Berkshire Hathaway, sem buscar retornos rápidos. Assim, há uma quantia muito maior de ações classe B no mercado.

No entanto, um ponto que conecta os dois ativos é o desempenho tímido em 2019. As ações do tipo B, por exemplo, fecharam o pregão da última sexta-feira (2) em alta de 0,48%, a US$ 202,67 — no ano, contudo, os papéis acumulam baixa de 0,7%.

Já os papéis tipo A encerraram a última sessão com ganho de 0,77%, a US$ 306 mil — o exato mesmo preço visto em 31 de dezembro do ano passado.

Carteira cheia

Com as bolsas americanas dos Estados Unidos muito perto das máximas históricas, Warren Buffett e seus sócios na Berkshire Hathaway têm encontrado dificuldades para encontrar boas oportunidades para a compra de empresas e ativos. No entanto, o caixa de US$ 122 bilhões disponível para aquisições deixa o mercado alerta.

"Essa realidade decepcionante significa que, em 2019, provavelmente vamos continuar expandindo nossas posições em ações de empresas interessantes", escreveu Buffett, na carta de fevereiro. E, de fato, a Berkshire Hathaway possui investimentos volumosos em diversas companhias de capital aberto.

Ao fim de junho, o valor justo dos investimentos em ações do conglomerado era de pouco mais de US$ 200 bilhões. A maior parte desse montante está concentrado em cinco empresas: Apple (US$ 50,5 bilhões), Bank of America Corp. (US$ 27,6 bilhões), Wells Fargo (US$ 20,5 bilhões), Coca-Cola (US$ 20,4 bilhões) e American Express (US$ 18,7 bilhões).

"Nós continuamos, no entanto, a torcer por uma aquisição 'do tamanho de um elefante'", ponderou o megainvestidor, a respeito dos prospectos para 2019, afirmando que o mero pensamento de uma transação de grande porte fazia seu coração disparar.

Bom, ao menos na primeira metade de 2019, essa grande aquisição não aconteceu. Mas, com US$ 122 bilhões na carteira, Buffett e a Berkshire Hathaway certamente têm capacidade para comprar alguns elefantes no mercado.

De olho na alavancagem, FIIs da TRX negociam venda de nove imóveis por R$ 672 milhões; confira os detalhes da operação

Segundo comunicado divulgado ao mercado, os ativos estão locados para grandes redes do varejo alimentar

“Candidatura de Tarcísio não é projeto enterrado”: Ibovespa sobe e dólar fecha estável em R$ 5,5237

Declaração do presidente nacional do PP, e um dos líderes do Centrão, senador Ciro Nogueira (PI), ajuda a impulsionar os ganhos da bolsa brasileira nesta quinta-feira (18)

‘Se eleição for à direita, é bolsa a 200 mil pontos para mais’, diz Felipe Miranda, CEO da Empiricus

CEO da Empiricus Research fala em podcast sobre suas perspectivas para a bolsa de valores e potenciais candidatos à presidência para eleições do próximo ano.

Onde estão as melhores oportunidades no mercado de FIIs em 2026? Gestores respondem

Segundo um levantamento do BTG Pactual com 41 gestoras de FIIs, a expectativa é que o próximo ano seja ainda melhor para o mercado imobiliário

Chuva de dividendos ainda não acabou: mais de R$ 50 bilhões ainda devem pingar na conta em 2025

Mesmo após uma enxurrada de proventos desde outubro, analistas veem espaço para novos anúncios e pagamentos relevantes na bolsa brasileira

Corrida contra o imposto: Guararapes (GUAR3) anuncia R$ 1,488 bilhão em dividendos e JCP com venda de Midway Mall

A companhia anunciou que os recursos para o pagamento vêm da venda de sua subsidiária Midway Shopping Center para a Capitânia Capital S.A por R$ 1,61 bilhão

Ação que triplicou na bolsa ainda tem mais para dar? Para o Itaú BBA, sim. Gatilho pode estar próximo

Alta de 200% no ano, sensibilidade aos juros e foco em rentabilidade colocam a Movida (MOVI3) no radar, como aposta agressiva para capturar o início do ciclo de cortes da Selic

Flávio Bolsonaro presidente? Saiba por que o mercado acendeu o sinal amarelo para essa possibilidade

Rodrigo Glatt, sócio-fundador da GTI, falou no podcast Touros e Ursos desta semana sobre os temores dos agentes financeiros com a fragmentação da oposição frente à reeleição do atual presidente Luiz Inácio Lula da Silva

‘Flávio Day’ e eleições são só ruído; o que determina o rumo do Ibovespa em 2026 é o cenário global, diz estrategista do Itaú

Tendência global de queda do dólar favorece emergentes, e Brasil ainda deve contar com o bônus da queda na taxa de juros

Susto com cenário eleitoral é prova cabal de que o Ibovespa está em “um claro bull market”, segundo o Santander

Segundo os analistas do banco, a recuperação de boa parte das perdas com a notícia sobre a possível candidatura do senador é sinal de que surpresas negativas não são o suficiente para afugentar investidores

Estas 17 ações superaram os juros no governo Lula 3 — a principal delas entregou um retorno 20 vezes maior que o CDI

Com a taxa básica de juros subindo a 15% no terceiro mandato do presidente Lula, o CDI voltou a assumir o papel de principal referência de retorno

Alta de 140% no ano é pouco: esta ação está barata demais para ser ignorada — segundo o BTG, há espaço para bem mais

O banco atualizou a tese de investimentos para a companhia, reiterando a recomendação de compra e elevando o preço-alvo para os papéis de R$ 14 para R$ 21,50

Queda brusca na B3: por que a Azul (AZUL4) despenca 22% hoje, mesmo com a aprovação do plano que reforça o caixa

As ações reagiram à aprovação judicial do plano de reorganização no Chapter 11, que essencialmente passa o controle da companhia para as mãos dos credores

Ibovespa acima dos 250 mil pontos em 2026: para o Safra é possível — e a eleição não é um grande problema

Na projeção mais otimista do banco, o Ibovespa pode superar os 250 mil pontos com aumento dos lucros das empresas, Selic caindo e cenário internacional ajudando. O cenário-base é de 198 mil pontos para o ano que vem

BTG escala time de ações da América Latina para fechar o ano: esquema 4-3-3 tem Brasil, Peru e México

O banco fez algumas alterações em sua estratégia para empresas da América Latina, abrindo espaço para Chile e Argentina, mas com ações ainda “no banco”

As ações que devem ser as melhores pagadoras de dividendos de 2026, com retornos de até 15%

Bancos, seguradoras e elétricas lideram e uma empresa de shoppings será a grande revelação do próximo ano

A torneira dos dividendos vai secar em 2026? Especialistas projetam tendências na bolsa diante de tributação

2025 caminha para ser ano recorde em matéria de proventos; em 2026 setores arroz com feijão ganham destaque

Bancos sobem na bolsa com o fim das sanções contra Alexandre de Moraes — Banco do Brasil (BBAS3) é o destaque

Quando a sanção foi anunciada, em agosto deste ano, os papéis dos bancos desabaram devido as incertezas em relação à aplicação da punição

TRXF11 volta a encher o carrinho de compras e avança nos setores de saúde, educação e varejo; confira como fica o portfólio do FII agora

Com as três novas operações, o TRXF11 soma sete transações só em dezembro. Na véspera, o FII já tinha anunciado a aquisição de três galpões

BofA seleciona as 7 magníficas do Brasil — e grupo de ações não tem Petrobras (PETR4) nem Vale (VALE3)

O banco norte-americano escolheu empresas brasileiras de forte crescimento, escala, lucratividade e retornos acima da Selic