O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Os Bancos Centrais do mundo todo, por exemplo, compraram mais ouro no ano passado do que em todos os anos anteriores, desde 1971. Os dados são do World Gold Council

Apesar de não ser mais tão habitual hoje em dia, o penhor de joias era bastante utilizado no passado. Minha vó, dona Edna, que o diga. Lembro-me bem de uma história em que ela me disse que acabou colocando certas peças de ouro como garantia para o pagamento de dívidas na Caixa Econômica Federal e que depois perdeu tudo.

Além de funcionar como um salvaguarda quando o dinheiro fica curto, ele também é o refúgio de alguns investidores em momento de menor clareza externa, como agora.

Mesmo com os números melhores sobre a atividade na China em janeiro, o tom mais paciente do Federal Reserve (Fed, o banco central dos EUA) sobre os juros e o "fim" do shutdown nos Estados Unidos, o cenário externo ainda está "embaçado". O governo americano pode parar de novo a qualquer momento.

O investimento em ouro já é usado como trunfo por alguns investidores interessados em passar com maior tranquilidade por esse momento mais complicado fora do Brasil.

Os bancos centrais do mundo todo já seguiram por esse caminho. Eles compraram mais ouro no ano passado do que em todos os períodos anteriores, desde 1971. Apenas em 2018, os BCs de cada país adicionaram cerca de 651,5 toneladas de ouro aos seus cofres, o que representa um aumento de 74% em relação ao ano anterior. Os dados são do World Gold Council, uma das maiores instituições mundiais da área.

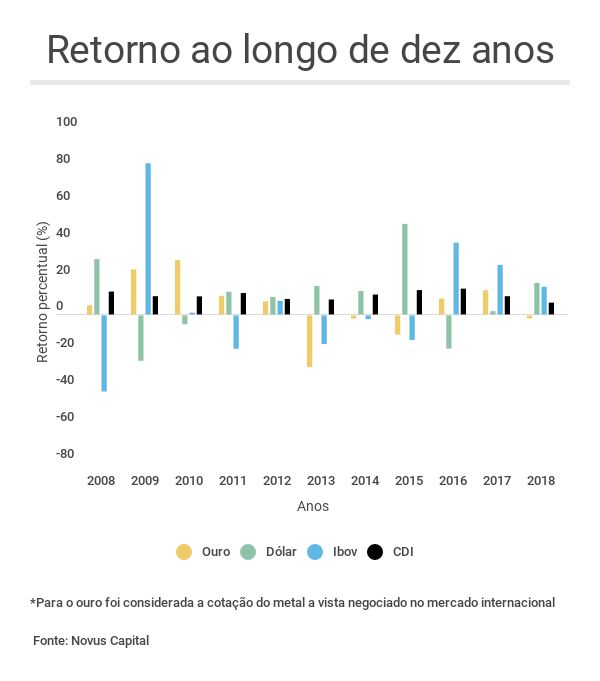

Se analisarmos o gráfico em que mostra a cotação do ouro à vista negociado no mercado internacional desde a última crise mundial, é possível ver que o retorno do ativo em relação ao dólar, CDI e Ibovespa (principal índice da B3), manteve-se com rendimentos positivos dois anos após a crise de 2008. Em comparação, no mesmo período, o dólar apresentou desvalorização em 2009 e 2010.

Leia Também

A lógica do ouro é sempre a seguinte: quando a bolsa se fortalece e o dólar se desvaloriza, o ativo mais buscado é ouro. Porém, assim que o dólar volta a subir, o metal começa a sofrer com a queda em seu preço.

O metal não é unanimidade no mundo dos investimentos. Há quem diga que ele é pouco líquido, ou seja, que é difícil fazer a venda do ativo. Mas, no geral, costuma depender do tipo de aplicação que o investidor optar. Para entender melhor as formas mais líquidas e mais interessantes para cada perfil de investidor, conversei com dois gestores experientes no tema.

Ricardo Kazan e Luiz Portella fazem a gestão dos fundos da gestora Novus Capital. Para eles, uma das formas mais fáceis da pessoa física acessar o ativo é por meio de fundos de ouro. Eu concordo com eles e também acho esse o melhor caminho para comprar.

Quem não gosta de praticidade? Sou fã dos fundos porque eles possuem o menor grau de dificuldade e costumam ser mais certeiros na hora de investir. A razão disso é que a administração fica a cargo de um gestor, que geralmente tem maior experiência e está atento às oscilações do mercado financeiro.

Na prática, o sistema de um fundo funciona da mesma forma que um condomínio. Nele, o proprietário ou cotista adquire um apartamento ou uma cota. E o síndico é representado pela figura do gestor, que é o responsável pela composição dos ativos da carteira.

Além do metal, os fundos de ouro também costumam investir em títulos públicos e derivativos. Mas, na hora de escolher, é preciso atenção.

Há dois tipos de fundos: um com exposição exclusiva ao ouro e outro em que há um risco duplo ao se expor à variação do dólar e do ouro. Por isso, a especialista em fundos e diretora de conteúdo do Seu Dinheiro, Luciana Seabra, indica duas opções: Órama Gold FIM e Trend Gold FI Multimercado.

Ambos possuem investimento inicial baixo e as taxas de administração são de no máximo 1% ao ano. O primeiro está disponível apenas nas plataformas da Órama e do BTG e o segundo pode ser encontrado na Rico e na XP.

As principais diferenças entre os dois é que o primeiro investe em ouro por meio da B3. Com isso, a rentabilidade dele é influenciada pela variação do ouro e do dólar.

Já o segundo investe em ETF de ouro na bolsa de Chicago, mas ele não oferece exposição à variação cambial porque faz uma operação de conversão antes, que tem o custo próximo de 1% ao ano. Na prática, funciona como uma troca em que o gestor entrega a variação do dólar e recebe no lugar a diferença entre os juros brasileiros (CDI) e os americanos.

Hoje, há poucos fundos de ouro disponíveis no mercado, mas a vantagem é que as aplicações mínimas costumam ter valor mais baixo do que o investimento em contratos do metal negociados na B3.

Outro fator importante é a questão da liquidez. Se o investidor optar pelo resgate, ele não terá que pagar um "spread" como ocorre com o ouro físico, mas a liquidação não é imediata.

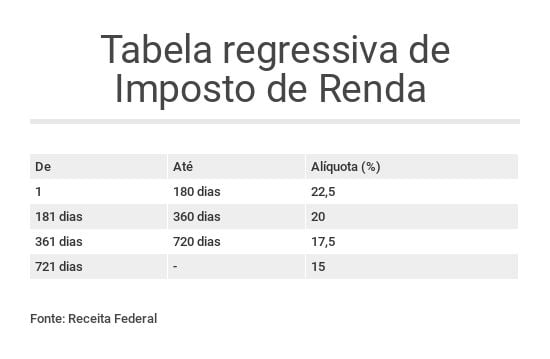

O primeiro fundo possui liquidação em D+4 dias úteis, enquanto o segundo é em D+10. Já em termos de tributação, ambos seguem a tabela regressiva do IR.

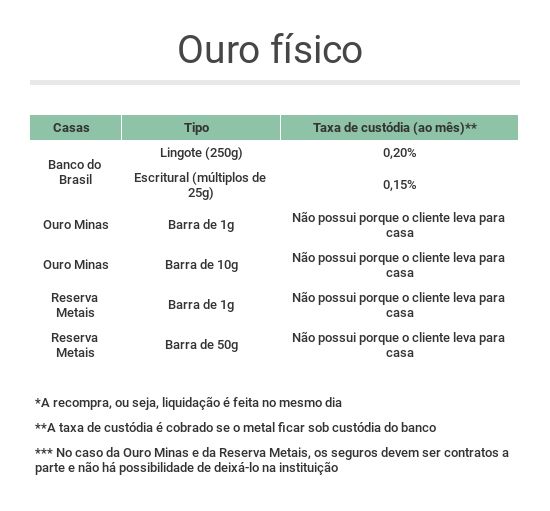

Seja nos países árabes ou no Brasil, o ouro físico sempre teve o seu valor. Porém, no mercado financeiro, a compra do metal em barra não costuma ser a opção mais recomendada. Para saber mais informações, conversei com algumas casas que fazem a venda do metal em barra como a Ouro Minas, a Reserva Metais e o Banco do Brasil.

Das lojas em que eu analisei, todas garantem a recompra do ativo com a nota fiscal de compra. Mas, na prática, ao realizar a venda, as casas de ouro me informaram que o valor de compra é da cotação do dia.

Logo, o investidor pode vender por um valor mais barato do que adquiriu, já que o preço da commodity é volátil. Além disso, há quem cobre um "spread", que seria a diferença entre a cotação do dia e o valor cobrado na recompra.

Para isso, a casa leva em consideração a disponibilidade de estoque e a demanda pelo produto, além dos custos operacionais para negociação e custódia do ativo.

No caso da tributação, é garantida a isenção tributária para valores abaixo de R$ 20 mil. Acima desse montante, há a incidência de 15% de imposto sobre o lucro da operação. O recolhimento do IR deve ser feito pelo próprio investidor até o último dia útil do mês subsequente ao da operação.

Outra opção existente no mercado brasileiro é investir no metal por meio de contratos negociados na B3. Há algumas opções, mas a que possui maior liquidez é a de contratos de ouro à vista. A operação é semelhante à compra e venda de ações.

Para adquiri-lo, basta ter uma conta em uma corretora independente, já que a bolsa não recebe ordens diretamente dos investidores. A liquidação do contrato ocorre apenas no dia seguinte (D+1).

Com o objetivo de entender melhor como funciona esse tipo de negociação, eu conversei com Luiz Augusto Ceravolo, head de derivativos da corretora Guide. Ele me disse que, no caso dos contratos de ouro à vista, há dois tipos. O primeiro é o OZ1D (lote-padrão).

No caso dele, o contrato é de 250g. Se pegarmos a cotação da última sexta-feira (8), o contrato de maior tamanho estava sendo negociado a quase R$ 39.500. A cotação do ouro fechou o dia em R$ 157,79.

Já o segundo é OZ2D (lote-fracionário), que é um contrato de tamanho menor de 10g e que oferece menor liquidez se o investidor quiser vendê-lo.

"Ainda que o investidor de varejo não trabalhe muito com esse tipo de produto, o mais negociado é sempre o contrato de 250g porque ele é o de maior tamanho. No caso do contrato fracionário, o perigo é que, às vezes, o investidor acaba pagando uma taxa de corretagem alta, o que traz prejuízos para ele", destacou o analista.

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADE

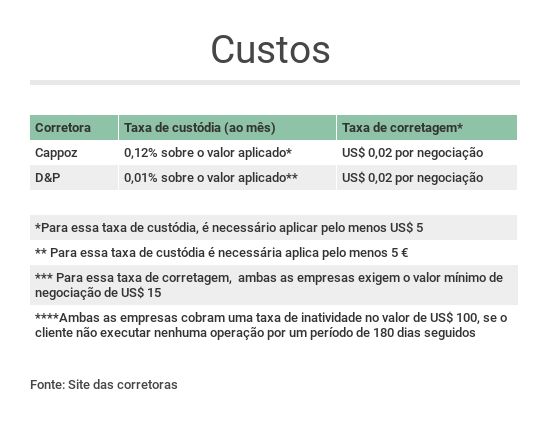

Ao investir, as corretoras costumam cobrar taxas de corretagem e de custódia, além de uma taxa paga à B3 (emolumentos). A desvantagem é que no caso da taxa de custódia, ela pode ser cobrada de forma proporcional ao volume negociado.

Outra alternativa apontada pelos gestores da Novus Capital é comprar os papéis de empresas produtoras de ouro e que sejam negociadas nas bolsas americanas.

Kazan diz que há algumas opções no mercado como as ações da Newmount Mining (código NEM), Goldcorp (código GG) e Barrick Gold (código GOLD). Os papéis das três empresas são negociados na bolsa de Nova Iorque.

Por essa razão, é preciso ter uma conta em corretora estrangeira para investir nelas. Para facilitar, selecionei duas opções que contam com atendimento em português: Cappoz e D&P. Além do site em português, é possível tirar dúvidas on-line e em português pelo chat das empresas de forma rápida.

Mas é preciso cuidado. Kazan destaca que, ao investir em ações de mineradoras, a exposição ao ouro é indireta. Com isso, o investidor enfrenta um risco duplo porque algo pode acontecer com a empresa.

"A companhia pode quebrar ou ter um problema operacional. Além do que, como muitas operam com uma alavancagem maior, é possível que o preço das ações oscile bastante. Geralmente, entre 15 e 20%. Por isso, é preciso cuidado", alerta o gestor.

Com relação ao Imposto de Renda, os rendimento obtido com os dividendos devem ser declarados até o último dia do mês subsequente ao do resgate da aplicação, por meio do Documento de Arrecadação das Receitas Federais (Darf). Ficam isentos apenas os rendimentos até R$ 1.903,98.

Acima disso, o repórter Luis Ottoni explica direitinho como fica aqui. Também é necessário converter os valores em dólar com o da cotação atual do BC.

Depois de analisar todas as opções disponíveis no mercado e inclusive buscar por ETFs e COEs de ouro, percebi que a oferta de investimentos em ouro não é ampla. E que por isso, a melhor opção em termos de facilidade de entrada e saída é por meio de fundo de ouro.

Além disso, o ideal é não focar apenas no metal como forma de proteção para a sua carteira. O melhor é separar até 10% para investir em seguros como ouro e dólar e dividir o percentual entre os dois ativos para que o investidor consiga passar pelas grandes tempestades internas e externas com segurança.

Com patrimônio de cerca de R$ 125 bilhões, o FGC pode ter de usar ao menos R$ 52 bilhões com Banco Master, Will Bank e Banco Pleno, o que indicaria necessidade de recapitalização

Pagamentos do Bolsa Família começam em 18 de março e seguem até o fim do mês conforme o final do NIS; benefício mínimo é de R$ 600

Levantamento feito durante a CEO Conference indica preferência por exportadoras em caso de reeleição de Lula e por financeiras e estatais em eventual vitória da oposição

Benefício assistencial começa na segunda-feira (2), seguindo o calendário do INSS e é pago conforme o número final do BPC

Saiba quanto ganham os principais pilotos da F1 em meio a salários, bônus e patrocínios

Confira datas oficiais de pagamento dos benefícios sociais em março de 2026

Bolsa brasileira diminui o ritmo em fevereiro, enquanto a renda fixa se valoriza diante da perspectiva de queda dos juros, e o Bitcoin segue em queda livre

Crianças norte-americanas estão ‘cobrando’ dos pais uma média de US$ 5,84 por dente de leite, alta de 17% em relação ao ano passado

Falha em sistema permitiu acesso remoto a mais de 7 mil aparelhos conectados dentro de residências

Gás do Povo substitui o Auxílio Gás e garante recarga gratuita do botijão de 13 kg para famílias de baixa renda

Programa funciona como uma poupança educacional, paga até R$ 9.200 por aluno e tem depósitos ao longo do ano

O certame, marcado para 13 de março, reúne 223 lotes de produtos que vão de eletrônicos a joias, com preços abaixo do mercado

Mineradora capitaliza reservas e incorpora duas empresass em meio a questionamentos do mercado sobre o fôlego das ações VALE3

Lotofácil foi a única loteria a ter ganhadores na rodada de quinta-feira (26). Além da Mega-Sena, a Quina, a Dia de Sorte e a Timemania também acumularam.

Uma cidade do interior do Rio Grande do Sul foi considerada uma das cidades mais baratas para se comprar imóveis residenciais

Levantamento aponta mudança no mapa das regiões mais valorizadas do Brasil e revela disparada de preços em área nobre de São Paulo

Pedro Jobim, economista-chefe e sócio-fundador da Legacy Capital é o convidado desta semana no podcast Touros e Ursos

Impacto é mais que o dobro do maior caso da história do fundo, mas Jairo Saddi diz que não há risco sistêmico e defende ajustes sem pressa

Os ganhadores do concurso 3621 da Lotofácil vão embolsar mais de R$ 750 mil, mas as bolas na trave na +Milionária, na Dupla Sena e na Lotomania também chamaram a atenção.

Em evento do BTG Pactual, o chairman e sócio sênior do banco indicou quais os melhores ativos para investir neste ano; confira