Brasil é o emergente que mais recebeu investimento direto, mas deixou de atrair o chamado “hot money”

Entre 2015 e 2018, média de aportes foi de 3,5% do PIB, mas o país não teve ingressos para ações e dívida. Há uma oportunidade aí, mas tudo depende das reformas

A nova batalha dentro da guerra comercial entre Estados Unidos e China já mostra estrago no fluxo de capital para os mercados emergentes. Agora, um novo estudo nos ajuda a entender onde o Brasil está entre os pares quando se trata de atração de investimentos e o chamado “hot money”, ou ingressos de portfólio para ações e dívida.

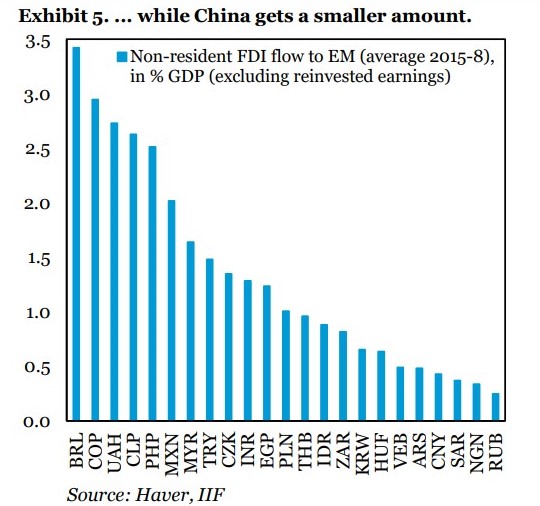

A história que os dados do Instituto Internacional de Finanças (IIF) nos conta é conhecida por nós. Apesar do ambiente de baixo crescimento econômico e elevada incerteza política, o país seguiu recebendo investimentos diretos de forma robusta entre 2015 e 2018.

O que é novidade é que o Brasil foi o país que mais recebeu esse tipo de aporte externo entre os pares emergentes. O investimento direto é visto como mais estável e melhor tipo de financiamento para o déficit externo.

A média de ingressos entre 2015 e 2018 foi de quase 3,5% do Produto Interno Bruto (PIB). Isso considerando o que o IIF chama de “verdadeiro FDI”, que tira da conta lucros reinvestidos. (BRL - Brasil nos gráficos baixos)

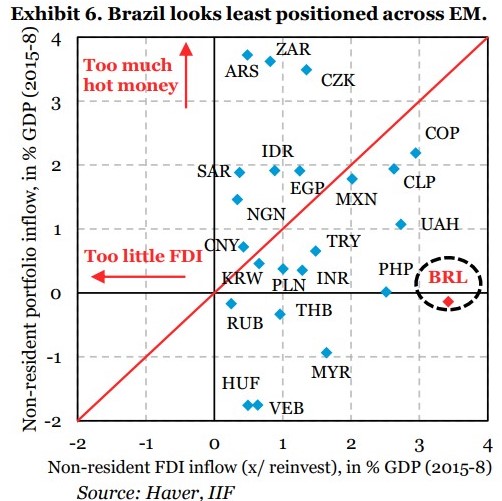

Por outro lado, dentro desse mesmo período, o país praticamente não atraiu ingressos de portfólio, notadamente dinheiro que se destina aos mercados de ações e dívida.

Leia Também

A IIF vem trabalhando com uma tese de que há uma ressaca de posicionamento (overhang) em mercados emergentes depois de 10 anos de políticas de juro zero ou quase zero nos mercados desenvolvidos.

Dentro desse período, os emergentes receberam uma enxurrada de dinheiro ou “wall of money”, tanto em investimento direto quanto em portfólio.

Como o Brasil ficou de fora da festa dos investimentos em ações e títulos, aparecemos como o emergente onde os investidores têm o menor posicionamento. Nessa conta, o IIF considera o fluxo e a variação das posições (valuation), como valorização/desvalorização do mercado e movimentos cambiais.

Assim, podemos encarar o Brasil como a última ou uma das melhores oportunidades para ingresso de recursos dentro do grupo emergente. No entanto, essa oportunidade só se cristaliza com o país passando um sinal claro de que terá a almejada sustentabilidade fiscal.

Aliás, esse foi um ponto bastante destacado pelo presidente do Banco Central (BC), Roberto Campos Neto, em audiência no Congresso. Segundo Campos Neto, o ambiente de incerteza está fazendo o investidor esperar.

“Não existe país com inflação ancorada, juro baixo e com fiscal desarrumado. Mercado está esperando as reformas. Não conseguimos nos livrar das incertezas e isso explica um pouco a decisão de adiar os investimentos”, disse.

No entanto, como o tempo passa e as reformas não acontecem, os investidores começam a demandar outras coisas, como crescimento econômico. Vimos bem isso na última pesquisa Bank of America Merrill Lynch.

Quadro geral é o pior em 20 anos

Os dados do IIF considerando essa medida real de investimento direto mostram o pior resultado dos últimos 20 anos para emergentes e mercados de fronteira. Muito dessa piora tem relação com China, onde o fluxo de investimento parece robusto, mas descontando os reinvestimentos, os volumes se mostram pouco relevantes.

Segundo a IIF isso ocorre em função das restrições para remessas de capital para fora do país. Algo que não existe apenas na China, mas também em outros emergentes e que motivou a construção desse indicador do “verdadeiro FDI”.

Outros emergentes com bom desempenho em investimentos diretos são Chile e Colômbia. O ponto comum, segundo o IIF, é que todos são grandes produtores de commodities.

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Mais um banco se rende à Cielo (CIEL3) e passa a recomendar a compra da ação, mesmo após alta de quase 200% neste ano

Com potencial de alta de quase 30% estimado para os papéis, os analistas do Credit Suisse acreditam que você deveria incluir as ações da empresa de maquininhas no seu portfólio

IRB lança oferta primária restrita, mas limita operação a R$ 1,2 bilhão e antecipa possibilidade de um descontão; IRBR3 é a maior alta do Ibovespa hoje

Resseguradora busca reenquadramento da cobertura de provisões técnicas e de liquidez regulatória para continuar operando

Dividendos: Porto Seguro (PSSA3) anuncia quase R$ 400 milhões em JCP; Kepler Weber (KEPL3) também distribuirá proventos

Data de corte é a mesma em ambos os casos; veja quem tem direito a receber os proventos das empresas

Oi (OIBR3) confirma venda de operação fixa para subsidiária da Highline; transação pode alcançar R$ 1,7 bilhão

Proposta da NK 108, afiliada da Highline, foi a única válida no leilão realizado ontem; negócio envolve cerca de 8 mil torres da Oi

Depois de bons resultados nos setores de gás e energia, gigante de infraestrutura está conquistando espaço, também, na mineração – e promete assustar a Vale (VALE3)

Um crescimento mínimo de 50%: é isso que time de analistas espera para uma ação que custa, hoje, 20% a menos do que sua média histórica; saiba como aproveitar

Ibovespa interrompe sequência de 4 semanas em alta; veja as ações que mais caíram – e um setor que subiu em bloco

Ibovespa foi prejudicado por agenda fraca na semana, mas houve um setor que subiu em bloco; confira as maiores altas e baixas do período

Dá pra personalizar mais? Americanas (AMER3) fecha parceria com o Google em busca de mais eficiência e melhor experiência para clientes

Acordo entre a Americanas e o Google prevê hiperpersonalização da experiência do cliente e otimização de custos operacionais

Bed Bath & Beyond desaba mais de 40% em Wall Street — e o ‘culpado’ é um dos bilionários da GameStop; entenda

Ryan Cohen, presidente do conselho da GameStop, vendeu todas as suas ações na varejista de itens domésticos e embolsou US$ 60 milhões com o negócio

Unindo os jalecos: acionistas do Fleury (FLRY3) e Hermes Pardini (PARD3) aprovam a fusão entre as companhias

Os acionistas de Fleury (FLRY3) e Hermes Pardini (PARD3) deram aval para a junção dos negócios das companhias; veja os detalhes

JBS (JBSS3) é a ação de alimentos favorita do BofA, mas banco vê menor potencial de alta para o papel; ainda vale a pena comprar?

Analistas revisaram para baixo o preço-alvo do papel, para R$ 55, devido à expectativa de queda nas margens da carne bovina dos EUA, correspondente a 40% das vendas da empresa

Irani anuncia recompra de até 9,8 milhões de ações na B3; o que isso significa para o acionista de RANI3?

A empresa disse que quer maximizar a geração de valor para os seus investidores por meio da melhor administração da estrutura de capital

Vale (VALE3) perdeu o encanto? Itaú BBA corta recomendação de compra para neutro e reduz preço-alvo do papel

Queridinha dos analistas, Vale deve ser impactada por menor demanda da China, e retorno aos acionistas deve ficar mais limitado, acredita o banco

Soberania da (VALE3) ‘ameaçada’? Melhor ação de infraestrutura da Bolsa pode subir 50%, está entrando na mineração e sai ganhando com o fim do monopólio da Petrobras (PETR4) no setor de gás; entenda

Líder na América Latina, papel está barato, está com fortes investimentos na mineração e é um dos principais nomes do mercado de gás e do agronegócio no Brasil

Nubank (NU; NUBR33) chega a subir 20% após balanço, mas visão dos analistas é mista e inadimplência preocupa

Investidores gostaram de resultados operacionais, mas analistas seguem atentos ao crescimento da inadimplência; Itaú BBA acha que banco digital pode ter subestimado o risco do crédito pessoal

Briga do varejo: Qual é a melhor ação de atacadista para ter na carteira? A XP escolheu a dedo os papéis; confira

O forte resultado do Grupo Mateus (GMAT3) no 2T22 garantiu ao atacadista um convite para juntar-se ao Assaí (ASAI3) na lista de varejistas de alimentos favoritas dos analistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP