O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

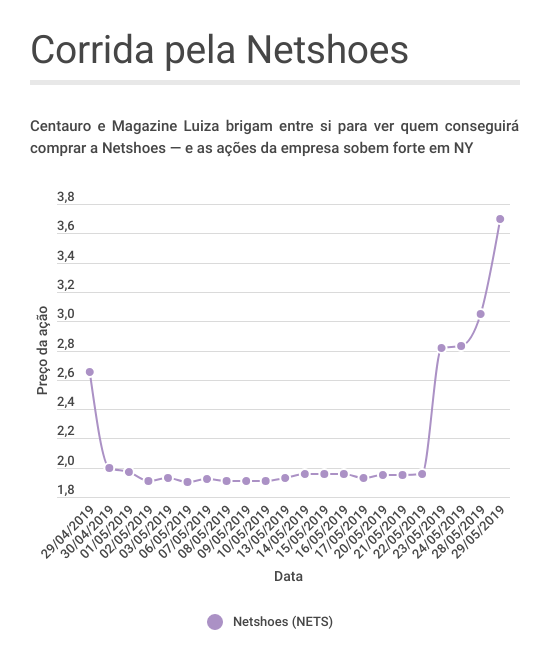

As ações da Netshoes acumulam ganhos de mais de 80% desde o dia 23, quando a Centauro entrou numa prova de resistência contra o Magazine Luiza para tentar comprar a empresa. E, perto da reta final, a disputa está palmo a palmo

Eu já fui um praticante amador de corridas de longa distância — lesões e falta de tempo fizeram com que eu pendurasse os tênis. Mas já participei de diversas provas de rua e ainda gosto de ler sobre o assunto. E, sempre que possível, assisto alguma transmissão da modalidade na TV.

Como ex-atleta , eu sei que uma corrida de longa distância não se resolve nos primeiros metros. Então, por mais que algum competidor dispare na liderança logo de cara, é melhor continuar atento: alguém pode encostar nele ao longo do trajeto.

A disputa pela Netshoes é uma prova que exige fôlego. O Magazine Luiza saiu na frente e chegou a fechar um acordo para a compra da empresa. Mas, quem desligou a TV e vendeu as ações da Netshoes ao ver a Magalu isolada na liderança, se deu mal.

Como quem não quer nada, a Centauro apertou o passo e encostou na liderança da corrida. A poucos metros da linha de chegada, os dois competidores estão lado a lado, separados por um fio de cabelo — e a audiência na transmissão dessa prova só cresce.

Vamos aos números: em 29 de abril, as ações da Netshoes negociadas na na bolsa de Nova York (NETS) valiam US$ 2,65. Foi neste dia que o Magazine Luiza anunciou o fechamento de um acordo de compra da empresa, por US$ 62 milhões — o equivalente a US$ 2,00 por ação do site de artigos esportivos.

Como resultado, os papéis da Netshoes despencaram para exatos US$ 2,00 na sessão seguinte — e ficaram nessa faixa por um bom tempo —, com o mercado dando a operação como certa. Mas quem apostou que a corrida ainda não estava definida e segurou os papéis da empresa se deu bem.

Leia Também

Isso porque a Centauro respirou fundo e partiu para um sprint. Em 23 de maio, a companhia fez uma oferta hostil para comprar a Netshoes, colocando US$ 87 milhões na mesa — ou US$ 2,80 por papel da rival.

A reação foi imediata: os ativos da Netshoes, que valiam US$ 1,96, saltaram para US$ 2,82. E, a partir daí, a corrida pegou fogo.

O Magazine Luiza reagiu e, em 26 de maio, elevou sua proposta a US$ 93 milhões (US$ 3,00 por ação da Netshoes). A Centauro não deixou barato: aumentou seu lance para US$ 108,7 milhões (US$ 3,50 por papel).

O resultado dessa perseguição foi um salto nas ações da Netshoes: nesta quarta-feira (29), os papéis da empresa fecharam em alta de 21,31%, a US$ 3,70 — desde que a Centauro entrou na briga, os ativos da companhia acumulam ganho de 88,70%.

No entanto, é importante ressaltar que os papéis da Netshoes acumulam forte desvalorização desde a estreia na bolsa de Nova York — as ações da empresa valiam US$ 18,00 quando começaram a ser negociadas, em 12 de abril de 2017.

Agora, a corrida se aproxima dos últimos metros, já que a assembleia de acionistas da Netshoes para decidir o destino da empresa está agendada para esta quinta-feira (30).

Logo após o Magazine Luiza elevar sua oferta para US$ 3,00 por papel, a diretoria da Netshoes recomendou aos acionistas que votassem a favor da transação, uma vez que as autoridades reguladoras brasileiras já haviam dado sinal verde à operação — o que facilitaria a conclusão do negócio.

No mesmo documento, a administração da empresa ainda diz que qualquer potencial transação com o Grupo SBF — dono da Centauro —, caso acertada, envolveria a convocação de uma nova assembleia de acionistas e um novo processo de revisão pelas autoridades concorrenciais.

"Essa nova revisão poderia envolver um processo potencialmente longo, o que levaria a maiores atrasos e incertezas", diz a administração da Netshoes, em documento enviado à Securities and Exchange Commission (SEC, órgão americano semelhante à CVM). "É de interesse dos acionistas da Netshoes assegurar uma transação com um cronograma previsível, dadas as pressões no fluxo de caixa operacional e a condição financeira da empresa".

Esse documento, contudo, foi feito antes de a Centauro subir sua oferta para US$ 3,50 por ação da Netshoes. Vale lembrar, ainda, que o Magazine Luiza pode fazer um novo lance antes da assembleia de amanhã — mas, mesmo que o Magalu perca fôlego na reta final, o mercado parece otimista quanto às chances de os acionistas da Netshoes comemorarem a vitória da Centauro na corrida.

Atentos à disputa, analistas já ponderaram os prós e contras da aquisição da Netshoes.

Caso o Magazine Luiza suba ao degrau mais alto do pódio, os especialistas destacam que a operação tem potencial para diversificar a plataforma online da Magalu. Por outro lado, os analistas ressaltam que a empresa não possui um histórico relevante de crescimento via fusões e aquisições — assim, a transação pode trazer "distrações" à companhia.

Mas se a medalha de ouro ficar com a Centauro, a percepção é a de que a união com a Netshoes será importante, do ponto de vista estratégico, para aumentar a participação de mercado da empresa no segmento de artigos esportivos.

Em relatório divulgado nesta manhã, o BTG Pactual ressalta que a compra da Netshoes faria o canal online da Centauro dar um salto nas vendas totais da empresa, passando dos atuais 16% para 45% após a aquisição. "Também melhoraria a perspectiva competitiva da Centauro, não só pela integração com seu principal competidor mas também por prevenir crescimento futuro da Netshoes sob uma nova estrutura de administração".

Mas o BTG Pactual também pondera que, em meio aos problemas da Netshoes — cerca de 70% das obrigações financeiras da empresa têm vencimento no curto prazo —, é importante para a companhia que a operação seja concluída num prazo razoável e previsível, o que dá vantagem ao Magazine Luiza.

"A operação, assim, é uma equação que inclui não só o preço a ser pago, mas também o prazo para conclusão", escrevem os analistas Luiz Guanais e Gabriel Savi.

Portanto, continue atento. A corrida pela Netshoes ainda está em aberto.

O banco defende que o Mercado Livre ainda é considerado uma boa tese de longo prazo, mas não deve refletir suas qualidades nos preços da ação em 2026

A Casas Bahia finalmente conseguiu virar a página de sua crise financeira, que a levou a pedir recuperação extrajudicial em 2024,? A resposta não é tão simples.

Resultado negativo chega a R$ 721 milhões no quarto trimestre, enquanto empresa tenta reorganizar dívidas

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese