O desafio de encontrar o fundo dos fundos e o topo dos topos

Este ciclo de inflação próxima de zero e juros reais negativos em algum momento vai virar. É bom ficar de olho, com a maior paciência do mundo

Se você ainda não sabe qual terá sido o melhor momento de se comprar ações na Bolsa de Valores de Nova York, vou contar nesta crônica. Foi na quarta-feira, 1º de fevereiro de 1933.

O mercado sofrera o grande crash três anos e meio antes, em 29 de outubro de 1929 ( Black Tuesday), e desde então não vinha fazendo outra coisa a não ser cair.

O panorama em todo o território americano era simplesmente desolador: desempregados se enfileiravam para receber um prato de sopa e um pedaço de pão dormido.

À noite, famílias inteiras se espremiam em albergues públicos, de onde eram expulsas ao amanhecer, mesmo que sob chuva ou neve.

Nas áreas rurais, pequenos fazendeiros, meeiros e arrendatários deixavam suas terras e iniciavam uma longa e lenta migração para a Califórnia, de onde se diziam maravilhas.

Ao longo do exaustivo caminho, amontoados em calhambeques, percorrendo estradas poeirentas, paravam para acampar duas ou três semanas em trens cargueiros abandonados pelas ferrovias por falta de mercadoria para transportar.

Leia Também

Eis como John Steinbeck descreveu aqueles tempos em As Vinhas da Ira:

“Os vagões de carga, em número de doze, estavam alinhados um atrás do outro num terreno baldio, de pequenas dimensões, que ladeava o riacho. Eram duas fileiras de seis vagões cada uma, cujas rodas tinham sido desmontadas. Pranchas serviam de acesso às largas portas corrediças dos vagões, que tinham sido transformados em boas moradias, impermeáveis, sem fendas, capazes de abrigar vinte e quatro famílias ao todo, uma família em cada metade do vagão. Não havia janelas neles, mas as portas largas permaneciam sempre abertas. Em alguns carros, havia lona estirada como linha divisória entre as duas famílias.”

Pois bem, quem dispunha de algum capital, e comprou ações na Bolsa naquele 1º de fevereiro de 1933, acabou deixando uma fortuna para os filhos, netos e bisnetos. O ganho até hoje, reaplicando os dividendos, foi de espantosos 2.044.292% (segundo o Industrial Dow Jones). Claro que alguns papéis precisaram ser trocados por outros no meio do caminho.

Esse portfólio teve de atravessar enormes obstáculos: Segunda Guerra Mundial; dois choques do petróleo, crash de 1987 e crise do subprime.

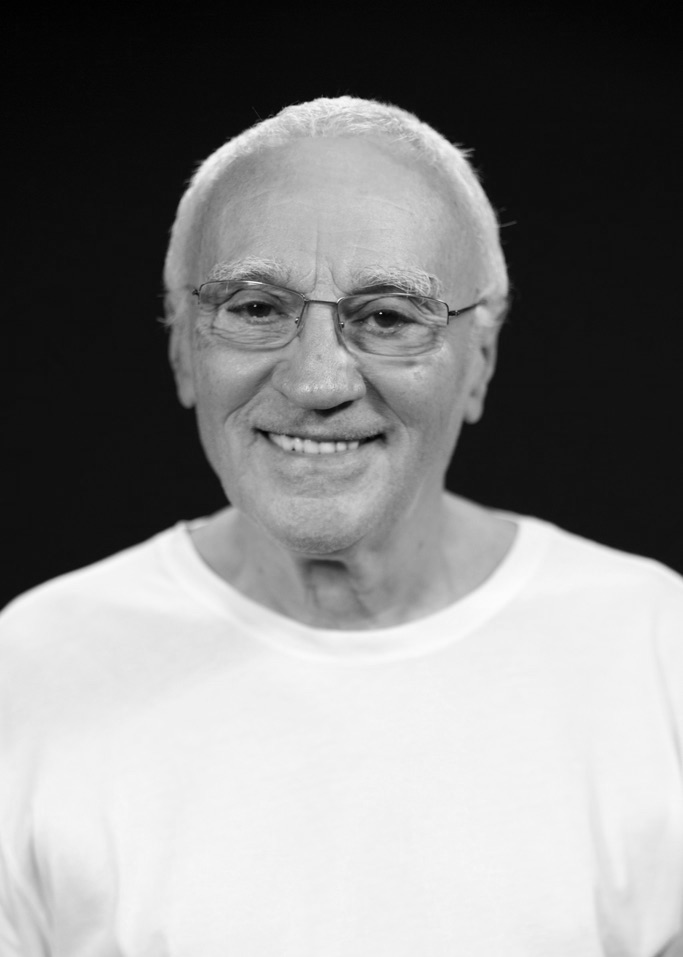

É muito difícil detectar um bottom ou um top. Eu mesmo, que estou no mercado há 61 anos, só achei uma vez. Foi em novembro de 1986, quando percebi que o Plano Cruzado fracassara e comprei, na Bolsa de Mercadorias de São Paulo (Bolsinha), ouro “futurão” (com vencimento em dezembro de 1987). Foram tantos limites de alta que até perdi a conta.

É verdade que já dei outras grandes porradas, comprado ou vendido à descoberto, mas pegar o fundo dos fundos ou o topo dos topos só essa vez.

O mundo está entrando numa fase de taxas de juros (reais e até mesmo nominais) negativas. Uma ameaça de deflação ronda as economias do planeta. Em algum instante, isso vira de repente. Quem detectá-lo vai, como dizem os americanos, hit the bull’s-eye.

Quando era adolescente (tinha meus 13 ou 14 anos), meu pai me explicava que deflação era pior do que inflação.

“As pessoas só compram o estritamente necessário”, ele dizia. “ Vão ficar esperando os preços caírem. E eles caem justamente porque as pessoas não compram.”

Podemos estar no início desse processo. E quem detectar o fim, que poderá até demorar alguns anos, vai dar a mesma tacada do personagem que imaginei para 1933.

Muitos analistas dizem que as pessoas compram iene por proteção. Na verdade, não é bem assim. Compram na expectativa de valorização sobre as demais moedas, valorização acima de no mínimo 0,94% ao ano, que é a soma das taxas de juros negativas japonesas (0,24% nos títulos de 10 anos do governo) com a inflação anual daquele país: 0,7%.

Antes, uma explicação sobre por que o valor nominal do iene é tão menor do que o das outras moedas. Moedas sérias, bem entendido. É que eles, apesar da derrota na Segunda Guerra Mundial, e da inflação que se seguiu, jamais fizeram uma reforma monetária, tal como aconteceu na Alemanha.

Hoje o iene, apesar das altas recentes, vale menos de um centavo de dólar: 93,95 centésimos de um cent. Mas já chegou a ser cotado a mais de um centavo: US$ 0,0125, em abril de 1995. Nessa época, quem fez hedge em iene se deu muito mal pois a moeda não recuperou esse valor até hoje.

Em minha opinião, como iconoclasta de carteirinha, acho uma ilusão passageira pensar que o ouro e o iene protegem o portfolio de uma pessoa. Isso é uma situação passageira. Ouro não rende nada. Quanto ao iene, você paga para tê-los.

Voltando ao tema do início desta coluna, no momento não vejo nada fazendo um high ou low histórico, tal como aconteceu com a Bolsa de Nova York em 1933 (sete anos antes de eu nascer) ou com o ouro na Bolsinha em 1986, aquele que acertei na mosca.

Mas tenho certeza de que este ciclo de inflação próxima de zero e juros reais negativos em algum momento vai virar. É bom ficar de olho, com a maior paciência do mundo, pois talvez demore um pouco.

Quando isso acontecer, irá propiciar investimentos que irão dar lucro para várias gerações.

Ibovespa acima dos 250 mil pontos em 2026: para o Safra é possível — e a eleição não é um grande problema

Na projeção mais otimista do banco, o Ibovespa pode superar os 250 mil pontos com aumento dos lucros das empresas, Selic caindo e cenário internacional ajudando. O cenário-base é de 198 mil pontos para o ano que vem

BTG escala time de ações da América Latina para fechar o ano: esquema 4-3-3 tem Brasil, Peru e México

O banco fez algumas alterações em sua estratégia para empresas da América Latina, abrindo espaço para Chile e Argentina, mas com ações ainda “no banco”

As ações que devem ser as melhores pagadoras de dividendos de 2026, com retornos de até 15%

Bancos, seguradoras e elétricas lideram e uma empresa de shoppings será a grande revelação do próximo ano

A torneira dos dividendos vai secar em 2026? Especialistas projetam tendências na bolsa diante de tributação

2025 caminha para ser ano recorde em matéria de proventos; em 2026 setores arroz com feijão ganham destaque

Bancos sobem na bolsa com o fim das sanções contra Alexandre de Moraes — Banco do Brasil (BBAS3) é o destaque

Quando a sanção foi anunciada, em agosto deste ano, os papéis dos bancos desabaram devido as incertezas em relação à aplicação da punição

TRXF11 volta a encher o carrinho de compras e avança nos setores de saúde, educação e varejo; confira como fica o portfólio do FII agora

Com as três novas operações, o TRXF11 soma sete transações só em dezembro. Na véspera, o FII já tinha anunciado a aquisição de três galpões

BofA seleciona as 7 magníficas do Brasil — e grupo de ações não tem Petrobras (PETR4) nem Vale (VALE3)

O banco norte-americano escolheu empresas brasileiras de forte crescimento, escala, lucratividade e retornos acima da Selic

Ibovespa em 2026: BofA estima 180 mil pontos, com a possibilidade de chegar a 210 mil se as eleições ajudarem

Banco norte-americano espera a volta dos investidores locais para a bolsa brasileira, diante da flexibilização dos juros

JHSF (JHSF3) faz venda histórica, Iguatemi (IGTI3) vende shoppings ao XPML11, TRXF11 compra galpões; o que movimenta os FIIs hoje

Nesta quinta-feira (11), cinco fundos imobiliários diferentes agitam o mercado com operações de peso; confira os detalhes de cada uma delas

Concurso do IBGE 2025 tem 9,5 mil vagas com salários de até R$ 3.379; veja cargos e como se inscrever

Prazo de inscrição termina nesta quinta (11). Processo seletivo do IBGE terá cargos de agente e supervisor, com salários, benefícios e prova presencial

Heineken dá calote em fundo imobiliário, inadimplência pesa na receita, e cotas apanham na bolsa; confira os impactos para o cotista

A gestora do FII afirmou que já realizou diversas tratativas com a locatária para negociar os valores em aberto

Investidor estrangeiro minimiza riscos de manutenção do governo atual e cenários negativos estão mal precificados, diz Luis Stuhlberger

Na carta mensal do Fundo Verde, gestor afirmou que aumentou exposição às ações locais e está comprado em real

Após imbróglio, RBVA11 devolve agências à Caixa — e cotistas vão sair ganhando nessa

Com o distrato, o fundo reduziu ainda mais sua exposição ao setor financeiro, que agora representa menos de 24% do portfólio total

Efeito Flávio derruba a bolsa: Ibovespa perde mais de 2 mil pontos em minutos e dólar beira R$ 5,50 na máxima do dia

Especialistas indicam que esse pode ser o começo da real precificação do cenário eleitoral no mercado local, depois de sucessivos recordes do principal índice da bolsa brasileira

FII REC Recebíveis (RECR11) mira R$ 60 milhões com venda de sete unidades de edifício em São Paulo

Apesar de não ter informado se a operação vai cair como um dinheiro extra no bolso dos cotistas, o RECR11 voltou a aumentar os dividendos em dezembro

Ações de IA em alta, dólar em queda, ouro forte: o que esses movimentos revelam sobre o mercado dos EUA

Segundo especialistas consultados pelo Seu Dinheiro, é preciso separar os investimentos em equities de outros ativos; entenda o que acontece no maior mercado do mundo

TRX Real Estate (TRXF11) abocanha novos imóveis e avança para o setor de educação; confira os detalhes das operações

O FII fez sua primeira compra no segmento de educação ao adquirir uma unidade da Escola Eleva, na Barra da Tijuca (RJ)

O estouro da bolsa brasileira: gestor rebate tese de bolha na IA e vê tecnologia abrindo janela de oportunidade para o Brasil

Em entrevista exclusiva ao Seu Dinheiro, Daniel Popovich, gestor da Franklin Templeton, rebate os temores de bolha nas empresas de inteligência artificial e defende que a nova tecnologia se traduzirá em crescimento de resultados para as empresas e produtividade para as economias

Aura (AURA33): small cap que pode saltar 50% está no pódio das ações para investir em dezembro segundo 9 analistas

Aura Minerals (AURA33) pode quase dobrar a produção; oferece exposição ao ouro; paga dividendos trimestrais consistentes e negocia com forte desconto.

CVM suspende 6 empresas internacionais por irregularidades na oferta de investimentos a brasileiros; veja quais são

Os sites, todos em português, se apresentam como plataformas de negociação em mercados globais, com ativos como moedas estrangeiras, commodities, metais, índices, ETFs, ações, criptoativos e outros