O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Volumes captados por fundos imobiliários e ofertas de ações até novembro deste ano já são os maiores das suas séries históricas, segundo dados da Anbima

O ano ainda não acabou, mas os fundos imobiliários e as ofertas de ações já bateram seus recordes históricos de captação.

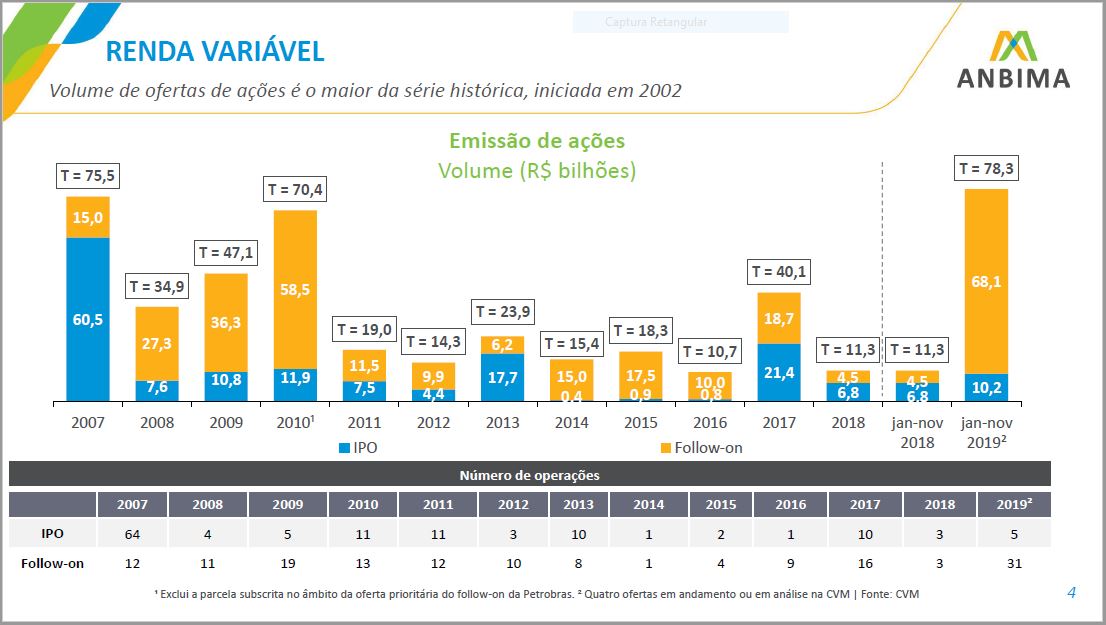

Entre janeiro e novembro de 2019, foram emitidos R$ 78,3 bilhões em ações, maior volume da série histórica iniciada em 2002. O recorde anterior foi registrado em 2007, quando foram captados R$ 75,5 bilhões em ofertas de ações.

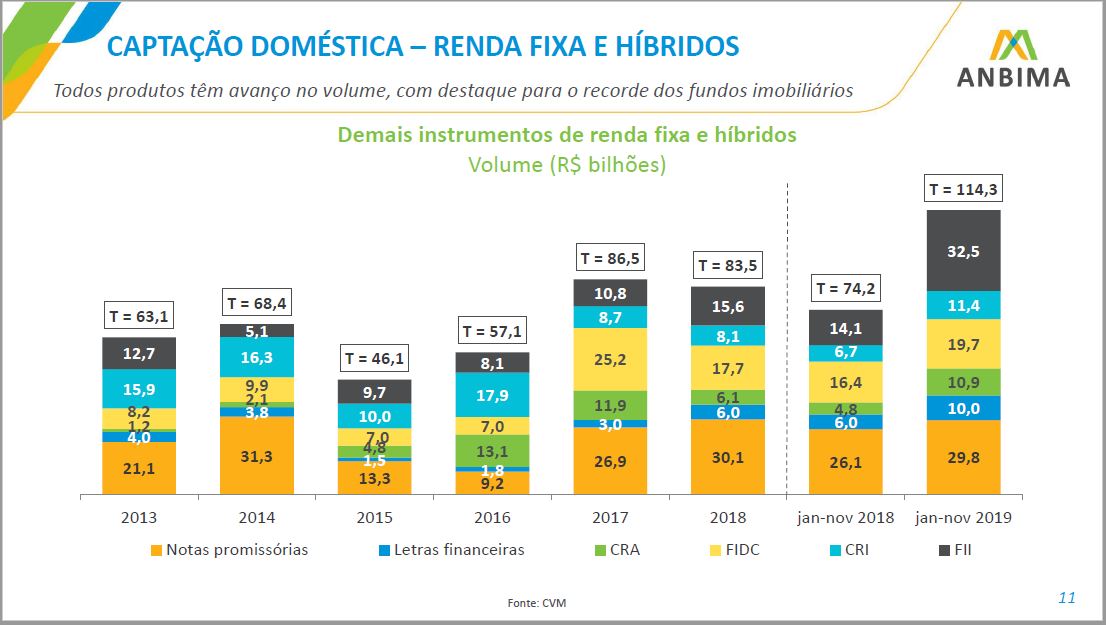

Já a captação dos fundos imobiliários ficou em R$ 32,5 bilhões, maior volume da série histórica iniciada em 2013. Mais do que isso: é praticamente o dobro do recorde anterior, registrado no ano passado, que foi de R$ 15,6 bilhões.

Os dados foram divulgados pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) na semana passada.

Em outubro, a entidade havia divulgado que a captação em ofertas públicas entre janeiro e setembro de 2019 já superava a de todo o ano passado, constituindo um novo recorde histórico.

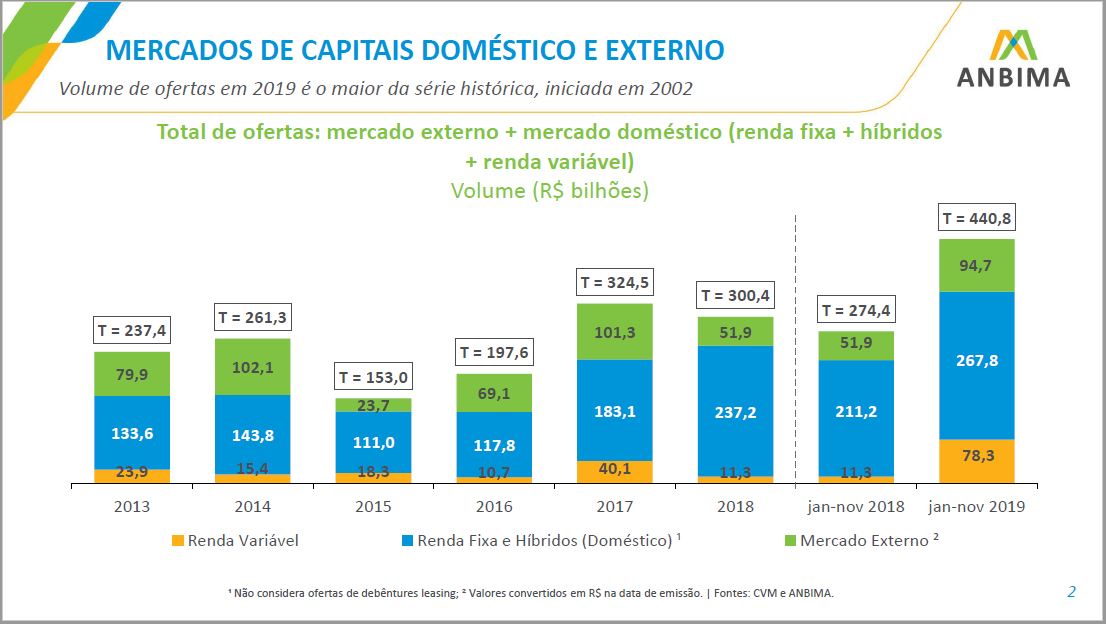

Entre janeiro e novembro, o mercado de capitais brasileiro captou R$ 440,8 bilhões em ofertas públicas de ações, renda fixa, fundos imobiliários e também no mercado externo.

Leia Também

Confira os números:

Como você pôde reparar, as responsáveis pelo grande volume de captação nas emissões de ações foram as ofertas subsequentes, também chamadas de follow-ons, e não as ofertas iniciais de ações (IPOs, na sigla em inglês), realizadas quando uma empresa abre o capital na bolsa.

Trata-se de um cenário bem diferente daquele que levou o mercado de capitais ao recorde anterior, em 2007.

Em 2019, apenas cinco empresas estrearam na bolsa, sendo que 31 companhias abertas já veteranas fizeram novas emissões de papéis.

Já em 2007, os IPOs foram os grandes responsáveis pela captação dos R$ 75,5 bilhões; naquele ano, 64 empresas começaram a negociar ações na bolsa brasileira, e apenas 12 fizeram follow-on.

Para José Eduardo Laloni, vice-presidente da Anbima, isso “mostra que as empresas que já tinham acesso ao mercado de capitais estão se preparando para crescimento.”

Além disso, boa parte das ofertas de ações foram secundárias, isto é, os papéis foram vendidos por sócios relevantes das empresas e o dinheiro foi parar no bolso deles. Não foram emissões de ações novas para captar recursos para o caixa das próprias empresas, o que chamamos de oferta primária.

Nada menos que R$ 48,9 bilhões captados neste ano foram relativos a ofertas secundárias, contra apenas R$ 29,4 bilhões referentes a ofertas primárias. Apenas em 2013 as ofertas secundárias superaram as primárias em volume.

Segundo a Anbima, uma parcela significativa dessas ofertas secundárias de 2019 foi referente a desestatizações e desinvestimentos do governo.

O volume captado em emissões de debêntures de janeiro a novembro ainda não bateu recorde anual, mas até o fim de 2019 deve chegar lá.

Essas ofertas captaram R$ 153,5 bilhões no período, volume apenas ligeiramente inferior aos R$ 153,7 bilhões captados em todo o ano de 2018, maior volume da série histórica iniciada em 2013.

O volume de debêntures incentivadas emitido, no entanto, já é recorde: R$ 27 bilhões, contra R$ 24,1 bilhões no ano passado inteiro.

As debêntures incentivadas são títulos emitidos por empresas para financiar projetos de infraestrutura, e são isentas de imposto de renda para a pessoa física.

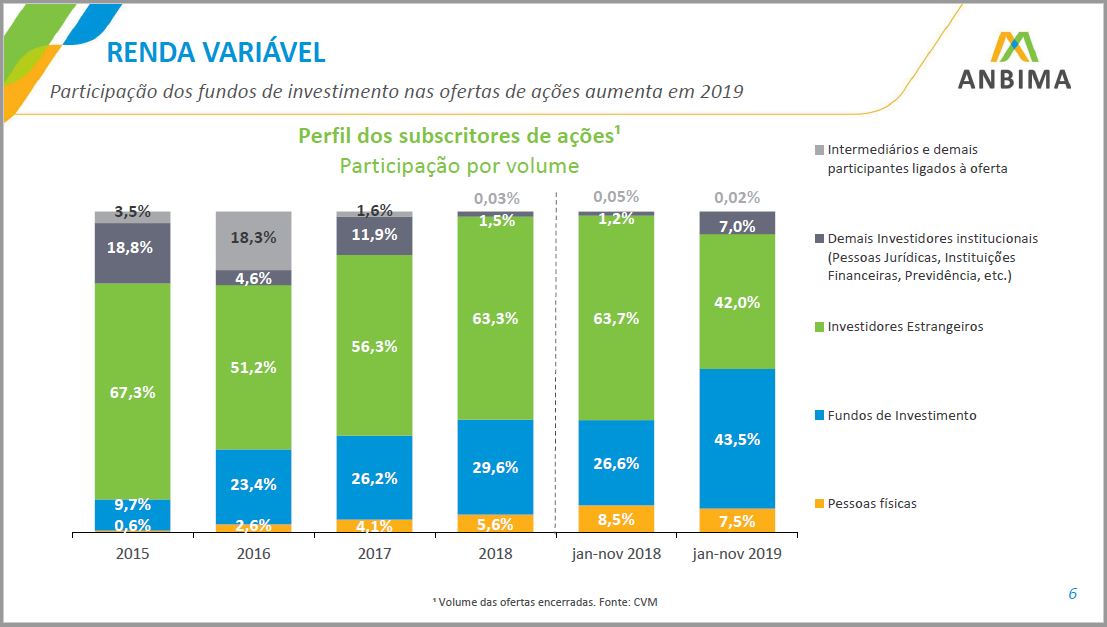

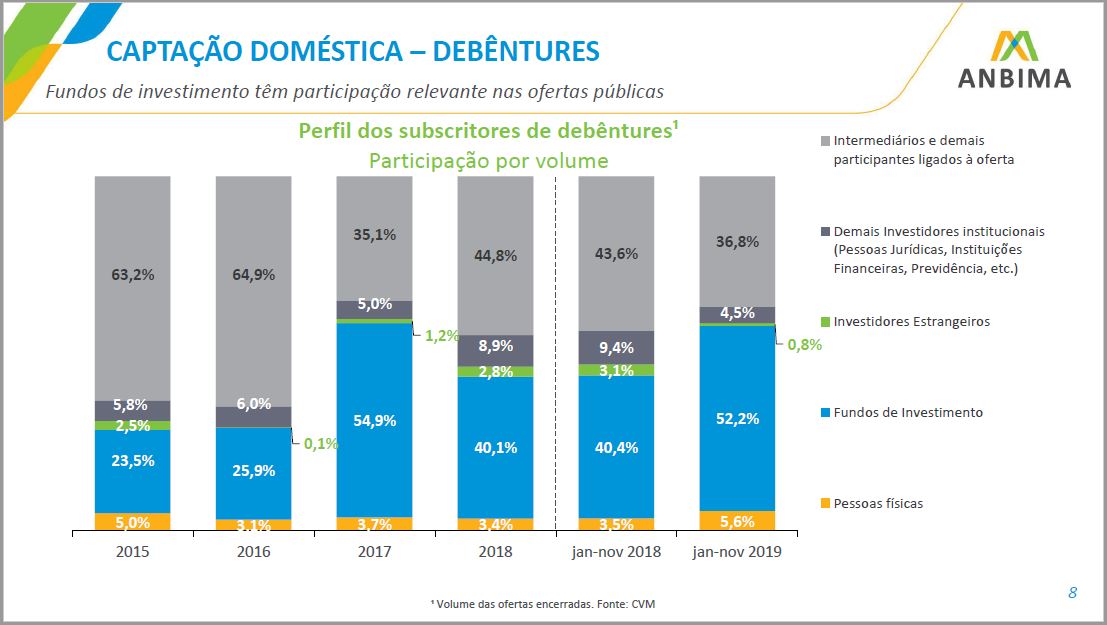

Os fundos de investimento foram o principal destino das ações e debêntures emitidas neste ano. Eles abocanharam 43,5% do volume emitido em ações e 52,2% do volume emitido em debêntures.

Trata-se de uma participação recorde dos fundos de investimento nas emissões de ações, dado que antes esse mercado era dominado por investidores estrangeiros.

As pessoas físicas, por outro lado, continuam respondendo apenas por uma diminuta participação direta. Esses investidores ficaram com 5,6% do volume ofertado em debêntures e 7,5% do volume ofertado em ações.

É bom lembrar, entretanto, que a maior parte do volume captado nos últimos anos têm se referido a ofertas restritas a investidores profissionais, das quais as pessoas físicas não podem participar.

Assim, os fundos de investimento acabam surgindo como alternativa para as pessoas físicas tentarem acessar essas ofertas indiretamente.

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%

Movimento faz parte da reta final da recuperação judicial nos EUA e impacta investidores com forte diluição

As empresas substituíram os papéis da Cyrela (CYRE3) e Rede D’Or (RDOR3)

A companhia promoveu um grupamento na proporção 2 por 1, sem alteração do capital social, mas outra aprovação também chamou atenção do mercado

Após a compra, o fundo passará a ter 114 imóveis em carteira, com presença em 17 estados e uma ABL de aproximadamente 1,2 milhão de metros quadrados

ADRs da Vale e Petrobras antecipam dia de volatilidade enquanto mercados voltam do feriado; aversão a risco e queda do minério de ferro explicam quedas

Com fluxo estrangeiro concentrado no Ibovespa, as small caps também sobem no ano, mas ainda não brilham. Werner Roger, CIO da Trígono Investimentos, conta o que falta para isso

Wall Street não parou nesta terça-feira (17), encerrando o pregão com alta modesta. Já na B3, o investidor troca a fantasia pelos gráficos e encara a ata do Fed em plena Quarta-feira de Cinzas.

Embora um entendimento geral tenha sido alcançado nesta terça-feira (17), o Oriente Médio segue em alerta com trocas ameaças de ataque de Trump e o fechamento do Estreito de Ormuz

Mudança na margem para ouro, prata e platina aceleraram a queda de preços dos metais; entenda o que mudou e como isso mexeu com as cotações

Com baixa vacância, contratos longos e espaço para reciclagem de ativos, Patria Renda Urbana segue entre os preferidos da corretora

Um único relatório impulsionou o valor da empresa na bolsa em 30%, mas teve um efeito muito maior para outras companhias de logística