O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Banco Central apresenta detalhado estudo sobre quem deve, não consegue pagar e tenta acerto com os bancos. São mais de 250 mil pessoas por mês

O Banco Central (BC) divulgou um estudo detalhado sobre a reestruturação de dívidas bancárias das pessoas físicas, identificando o perfil de quem teve de recorrer a esse instrumento e a taxa de sucesso desse procedimento.

Para falarmos a mesma língua, a reestruturação é diferente da renegociação. A renegociação é prática comum e envolve alongamento de prazos, redução de taxas e alteração nas condições de pagamento e mudança na modalidade. Geralmente antecede a reestruturação, que é feita quando o cliente já tem parcelas em atraso e pode envolver a concessão de benefícios maiores.

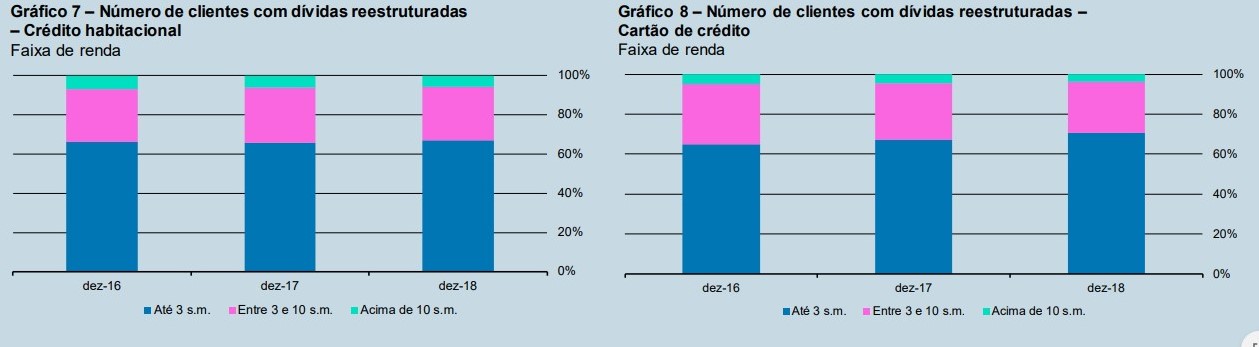

Antes de entrar nos detalhes, o que temos é que a reestruturação é feita por clientes de baixa renda, aqueles com até três salários mínimos, e evolvem o financiamento imobiliário e cartão de crédito.

Quando se trata da avaliação do resultado da reestruturação, ou seja, se o cliente conseguiu se manter adimplente, o procedimento se mostra positivo para 51% deles, mas há uma grande discrepância quando se abre essa “taxa de sucesso” por modalidade.

A reestruturação de dívidas referentes a créditos imobiliários funcionou para 84% dos clientes, contra 48% na modalidade cartão de crédito. Essas são as principais modalidades de reestruturação.

Para o BC, esse comportamento pode estar relacionado com o fato de o crédito imobiliário ser de alto volume e envolver uma boa garantia, levando a um maior interesse tanto por parte do tomador quanto da instituição que concedeu o crédito e em manter o cliente adimplente.

Leia Também

Por outro lado, argumenta o BC, a permanência dos tomadores na modalidade cartão de crédito é preocupante dado seu alto custo, que tende a levar ao aumento da inadimplência.

Essa análise, diz o BC, é compatível com a participação do cartão de crédito na carteira inadimplente. Em dezembro de 2018, embora representasse 12% do saldo da carteira de crédito pessoa física, o cartão de crédito correspondia a 22% da inadimplência.

Para o BC, os resultados reforçam a importância de ações de cidadania financeira, alertando para a adequada utilização do cartão de crédito ou sua substituição por outras modalidades mais convenientes e menos custosas.

O BC levantou dados de 2016 a 2018 e nota que para a interpretação dos resultados, é importante considerar que uma mesma tendência pode indicar comportamentos bastante distintos. Por exemplo, um aumento no volume de reestruturação pode significar tanto uma deterioração das condições de pagamento dos tomadores, que resulta em maior incidência de atrasos e descumprimento de contratos, quanto uma maior disposição das instituições financeiras para renegociação dos termos e prazos dos contratos. Para fazer essa distinção, mais estudos serão necessários.

O saldo da carteira reestruturada estava em R$ 2,9 bilhões em dezembro de 2018, isso representa cerca de 0,15% da carteira ativo total do sistema financeiro, e tal volume se mostra relativamente estável ao longo do período estudado. Em termos absolutos, isso corresponde a uma média de 252 mil clientes com novas reestruturações a cada mês.

Dos cerca de 278 mil tomadores que reestruturaram dívidas em dezembro de 2018, 178 mil tinham dívidas em montantes inferiores a R$ 3 mil. O saldo total reestruturado nessa faixa de valor foi de R$ 220 milhões, ou seja, aproximadamente 65% dos tomadores reestruturaram dívidas que correspondiam a apenas 8% do saldo reestruturado total.

Por outro lado, 63% do saldo da carteira reestruturada em dezembro de 2018 referia-se a dívidas acima de R$ 50 mil. O número de tomadores nessa faixa, contudo, é pequeno, correspondendo a 5% do total de devedores.

Segundo BC, a maioria dos clientes que necessitam recorrer à reestruturação tem renda inferior a três salários mínimos, representando cerca de 70% do total para dezembro de 2018. Dentro dessa faixa, os clientes com renda de até dois salários mínimos se sobressaem, representando 53% do total.

O saldo reestruturado na faixa até três salários mínimos totalizou R$ 1,2 bilhão, o equivalente a 43% da carteira ativa reestruturada e a 0,21% de toda a carteira ativa para essa faixa de valor.

Já os tomadores de alta renda, aqui considerados com vencimentos acima de dez salários mínimos, haviam reestruturado cerca de R$ 660 milhões de suas dívidas, ou 23% do total da carteira reestruturada. O número desses tomadores também é bem menor, atingindo 5% dos clientes com dívidas reestruturadas.

Em dezembro de 2018, cerca de 15 mil tomadores de crédito imobiliário recorreram à reestruturação de suas dívidas. Ainda que pouco representativa em relação ao número de tomadores, cerca de 6%, essa modalidade de crédito atinge R$ 1,3 bilhão de saldo na carteira (46% da carteira reestruturada).

Para efeitos de comparação, o saldo e o número de clientes com dívidas nessa modalidade correspondem a, respectivamente, 33,5% e 8,3% da carteira ativa total.

O crédito habitacional representa 69% do saldo das operações reestruturadas acima de R$ 50 mil no mês considerado. Contudo, chama a atenção que 67% dos tomadores desse grupo possuem renda inferior a três salários mínimos.

Para o BC, esse é um possível reflexo da recessão econômica de 2015 e 2016 sobre os clientes que operam nos limites de sua capacidade financeira.

A modalidade de crédito com o maior número de tomadores com dívidas reestruturadas foi a do cartão de crédito, com 27% do total de tomadores em dezembro de 2018. Em contraposição, as reestruturações nessa modalidade representaram apenas 6% do saldo total da carteira reestruturada.

O BC ressalta a presença expressiva de tomadores de baixa renda (inferior a três salários mínimos) que recorrem a esse instrumento, cerca de 70% das reestruturações de cartão são de clientes com esse perfil.

Segundo o BC, em tese, a reestruturação tenta melhorar a qualidade do crédito do cidadão, permitindo que ele ajuste os termos de uma dívida em atraso à sua capacidade de pagamento.

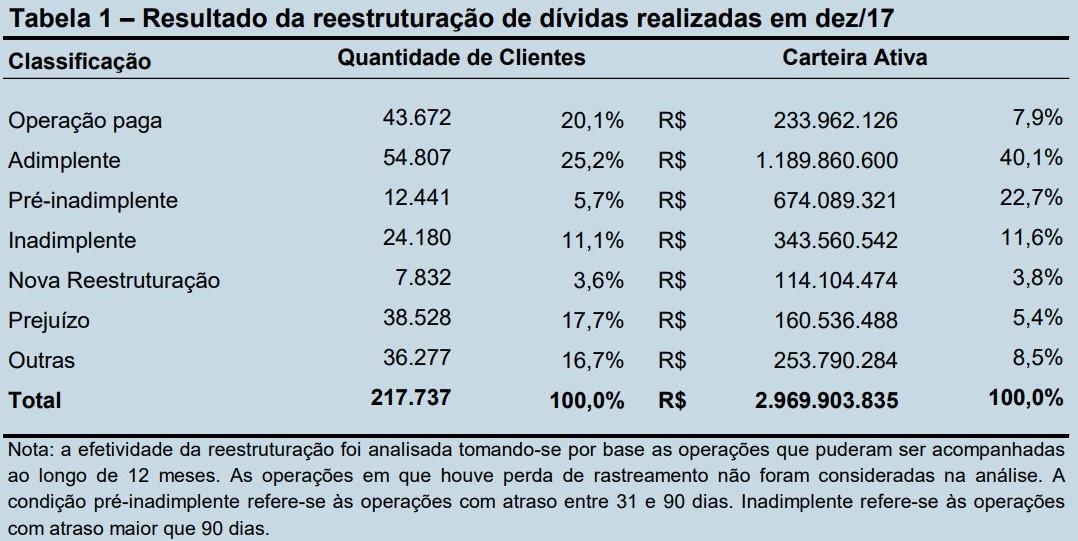

Para verificar se isso de fato ocorre, os técnicos do BC foram ver o que aconteceu com o tomador após doze meses da reestruturação da dívida no período de dezembro de 2015 a dezembro de 2017.

Analisando os dados de dezembro de 2017, nota-se que, após doze meses, 48% do saldo (ou 45% dos tomadores) estava pago ou com pagamento em dia, 23% da carteira estava com atraso inferior a 90 dias (pré-inadimplente), 15% estava inadimplente ou havia sofrido nova reestruturação e 5% (18% dos tomadores) havia sido lançada como prejuízo.

Abrindo por modalidade, o BC aponta que para o crédito imobiliário, 83% da carteira (84% dos clientes) estava paga, adimplente ou com atraso inferior a 90 dias após doze meses. Já no caso do cartão de crédito, esse percentual cai para 55% da carteira reestruturada (49% dos clientes).

A íntegra do estudo pode encontrada aqui. Esse estudo faz parte da divulgação do Relatório de Economia Bancária, que será apresentado na íntegra na terça-feira da próxima semana. Os dados mais aguardados do REB são os referentes ao spread bancário e à concentração e concorrência no sistema financeiros, número que devem ser conhecidos na segunda-feira, dia 27.

Decisão correspondeu às expectativas do mercado e surpreendeu com sinalização direta sobre o início dos cortes

Enquanto a Legacy defende corte imediato de 0,25 ponto nos juros, Genoa alerta para o risco de o Banco Central repetir erros do passado

Cidade brasileira aparece entre os destinos mais reservados para 2026, atrás apenas de Paris e Bangkok, segundo levantamento da eDreams ODIGEO

Na Ilha de Itamaracá, duas mulheres recolheram cerca de 8 mil garrafas de vidro abandonadas nas praias e a transformaram em lar

Levantamento mostra que os imóveis comerciais lideraram as taxas de inadimplência, com média de 4,84%

Mega-Sena não sai desde a Mega da Virada. Lotofácil acumula pela primeira vez na semana. +Milionária promete o maior prêmio desta quarta-feira (28).

O ex-diretor do Copom espera que um primeiro corte venha em março ou abril, quando a expectativa de inflação futura chegar, enfim, aos 3%

Para Bruno Serra e Rodrigo Azevedo, o país entrou na fase decisiva em que promessas já não bastam: o ajuste fiscal precisará acontecer, de um jeito ou de outro

Dólar, juros e eleição entram no radar do gestor do lendário fundo Verde para proteger a carteira

A grande maioria dos agentes financeiros espera a manutenção dos 15% nesta semana, mas há grandes nomes que esperam um primeiro ajuste nesta quarta-feira

Enquanto o Banco Master caminhava para o colapso, Daniel Vorcaro manteve uma rotina de luxo que incluiu jatos particulares e uma festa de R$ 15 milhões para sua filha de 15 anos

Depois de a Lotofácil e a Dupla Sena terem feitos novos milionários, a Mega Sena tem prêmio estimado em R$ 92 milhões hoje

As empresas começam a divulgar os resultados na próxima semana e, como “esquenta”, a Vale (VALE3) publica hoje seu relatório de produção e vendas

Empresas de laticínios estão recolhendo lotes de fórmulas infantis à medida que cresce a preocupação de contaminação por toxina

Calendário de fevereiro 2026 mostra que o Carnaval não é feriado nacional, mas estados e municípios podem decretar folga para trabalhadores

Primeiro hotel de alto padrão da capital federal, o Torre Palace nasceu como símbolo de sofisticação, mas afundou em disputa familiares

Em 2026, com apenas três semanas, o ouro já acumula valorização de 17%

Medida vale para Lima e Callao e prevê multas, pontos na carteira e até apreensão do veículo em meio ao estado de emergência no país

Executivos do Master e do BRB, empresários e ex-dirigentes prestam depoimento à Polícia Federal nesta semana. O que está em jogo?

A estimativa da prefeitura de Congonhas, cidade vizinha também afetada pelo vazamento, é que foram derramados 200 mil m³ de água e lama; incidente ocorreu no aniversário de sete anos do rompimento de barragem em Brumadinho