Os 90 anos da crise de 1929, parte I: a economia americana, do êxtase à agonia

O crash da bolsa de Nova York, iniciado em 24 de outubro de 1929, fez os Estados Unidos mergulharem num período de crise profunda. O Seu Dinheiro conta a história dos dias que abalaram a economia moderna

Ícaro, ao vestir as asas e escapar da ilha de Creta pelos ares, sentiu-se como um deus poderoso. Deslumbrado pela sensação de poder e julgando-se invencível, o jovem contrariou a lógica e partiu numa subida vertiginosa, querendo chegar ao Sol. Quando se deu conta de que a cera que colava suas penas estava derretendo, já era tarde demais.

- LIMITADO: Livro raro sobre 1929 te mostra como ganhar independentemente do cenário econômico.

Num estalar de dedos, entrou numa espiral descendente, entregue à própria sorte — ou à falta dela, já que o herói mitológico mergulhou no mar Egeu, de onde não mais emergiu. Do sonho dos céus à dura realidade do fundo do oceano: a soberba e a ganância cega tiveram um preço alto.

Muitos séculos depois da Grécia Antiga, Ícaro ressurgiria, desta vez como um estado de espírito. Nos Estados Unidos, na década de 20, muitos acreditavam no enriquecimento fácil e rápido — bastava colocar as asas da bolsa de valores e ver o patrimônio se multiplicar, alcançando alturas inimagináveis.

Quando os americanos se deram conta de que a cera que colava suas penas — ou melhor, suas ações — estava derretendo, já era tarde demais.

A partir de 24 de outubro de 1929, uma multidão de Ícaros deixou os céus de Wall Street e foi lançada ao mar da falência. Bancos quebraram, empresas fecharam as portas, a atividade econômica se contraiu e o desemprego aumentou exponencialmente. A ideia de que todos poderiam ser ricos no mercado acionário virou uma utopia.

A data, que entrou para a história como o crash da Bolsa de Nova York — ou, simplesmente, a crise de 1929 — está completando 90 anos. O evento marca, de maneira simbólica, uma transição para a sociedade dos EUA: do conto de fadas dos radiantes anos 20 à tragédia grega da Grande Depressão da década de 30.

Leia Também

As consequências da crise de 29 seriam sentidas no mundo todo, e por muito tempo: na Europa, a frágil reconstrução continental após a primeira grande guerra ruiria como um castelo de cartas, abrindo espaço para a ascensão de filosofias nacionalistas — o que, anos mais tarde, culminaria num novo conflito continental, muito mais sangrento.

Ciente da importância desse evento, eu passei os últimos dias rodeado de livros de História, estudos acadêmicos, tabelas e gráficos. O resultado dessa imersão começa a ser publicado hoje no Seu Dinheiro, num especial de três episódios sobre um dos acontecimentos mais marcantes do capitalismo moderno.

Também montamos uma página especial com infográficos a respeito desse período turbulento do mundo — nela, você poderá encontrar todos os textos e outros materiais dessa série, conforme forem publicados nos próximos dias.

Neste primeiro capítulo, vamos falar sobre a década de 20 — os anos dourados da economia americana. Afinal, antes da derrocada, Ícaro precisou confeccionar suas asas.

Anos incríveis

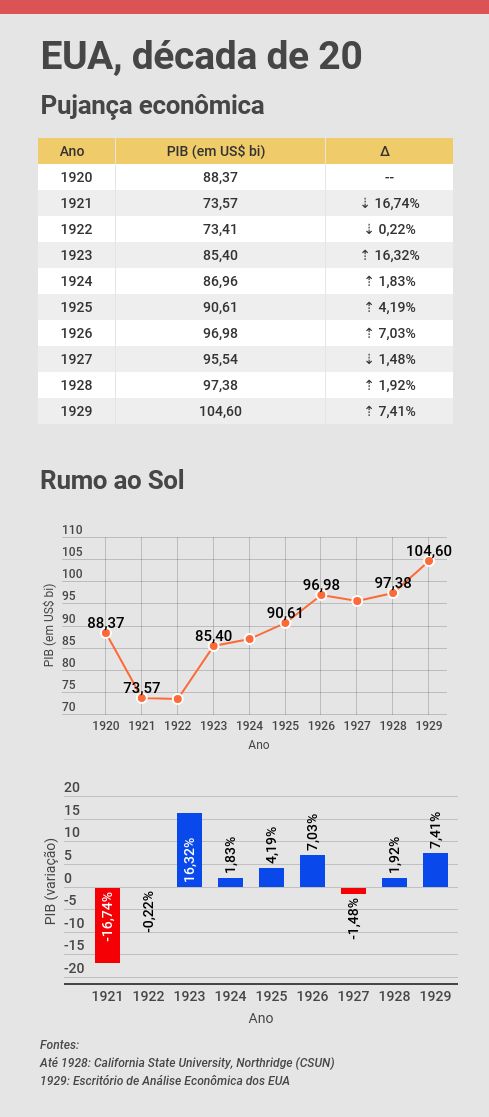

Os números não deixam dúvidas: entre 1920 e 1929, os Estados Unidos passaram por um período de enorme prosperidade.

De acordo com um levantamento da California State University, Northridge (CSUN), o PIB americano cresceu mais de 30% entre 1923 e 1928 — a série histórica do Escritório de Análise Econômica dos Estados Unidos começa apenas no ano seguinte. Nesse período, todos os anos foram de expansão da atividade, com exceção de 1927.

Foi a década conhecida como Roaring Twenties — algo como os "esfuziantes anos 20". Os Estados Unidos, afinal, saíram da Primeira Guerra Mundial numa posição privilegiada: suas indústrias não foram bombardeadas e sua população não teve de lidar com um conflito armado no continente. Um cenário diametralmente diferente do visto na Europa, sobretudo na Alemanha.

Assim, enquanto as potências europeias ainda se organizavam no pós-guerra, os EUA se lançaram numa ampla expansão econômica, baseada no crescimento das indústrias e do consumo de bens duráveis. "Foram anos muito vibrantes, de muito otimismo, com crédito muito farto", diz Simão Silber, professor da Faculdade de Economia e Administração da USP com doutorado em Economics por Yale.

Em paralelo a essa euforia, também havia um entendimento econômico bastante particular: nos anos 20, a corrente predominante era a de que a economia seria capaz de se autorregular, com o mercado criando mecanismos para otimizar a alocação dos recursos, de modo a atingir o equilíbrio sem precisar de qualquer intervenção do Estado.

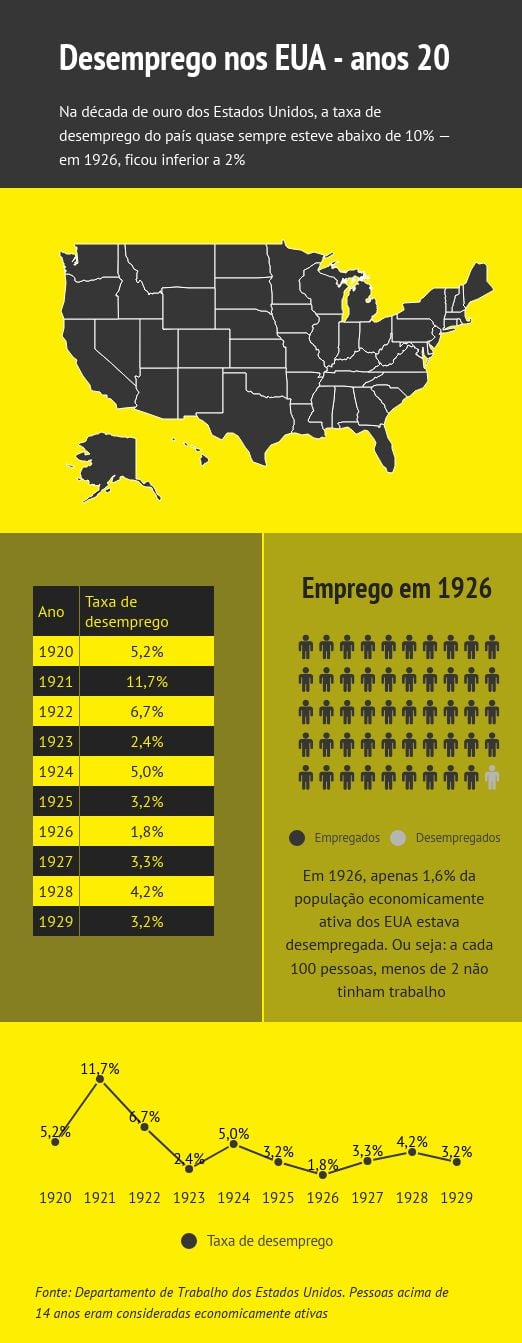

E, de fato, como os números da tabela acima deixam claro, a economia encontrou um modelo ótimo, com a demanda acompanhando a oferta crescente de produtos. Os dados de desemprego nos Estados Unidos nos anos 20 também mostram que, naquela década, o mercado de trabalho funcionava em níveis bastante saudáveis.

Entre 1920 e 1929, apenas um ano — 1921 — teve uma taxa de desemprego superior a 10%. Em geral, esse indicador permaneceu sempre em níveis próximos ou inferiores a 5% naquela década, índices que enchiam a população americana de confiança e davam ainda mais força ao consumo interno.

O giro harmonioso da roda entre oferta e demanda era lubrificado pela oferta de crédito: bancos e instituições financeiras emprestavam grandes quantidades de dinheiro, de modo a manter o consumo aquecido — uma estratégia que funcionou por boa parte da década,

No entanto, a partir de 1927, essa relação começou a dar sinais de desgaste. "O momento era de consumo de bens duráveis, do automóvel. É a época do Ford, dos eletrodomésticos, dos produtos que, em geral, têm uma duração maior", diz Vinícius Müller, doutor em história econômica e professor do Insper.

Portanto, o ciclo do consumo, do momento em que a pessoa compra um produto — mesmo que se endividando no processo — até a hora em que esse bem torna-se obsoleto o suficiente para sua substituição, é mais longo do que o da produção americana. Ao fim da década, o mercado dos EUA não absorvia mais o ritmo de produção das empresas.

Mas esse lento esgotamento da capacidade de consumo não fazia com que o dinheiro ficasse parado. Sem precisar de um novo carro ou de uma geladeira mais moderna, os americanos encontraram um outro destino para as suas aplicações — a bolsa de valores.

Compra desenfreada

A percepção de que o Estado não deveria intervir na economia também se estendia ao mercado financeiro: hoje, temos diversos órgãos fiscalizadores e mecanismos de regulação, mas, em 1920, quase não havia inspeção sobre a atividade dos bancos, corretoras e demais agentes que atuavam na bolsa.

E essa característica, associada à euforia e ao excesso de dinheiro, traria consequências ao mercado americano.

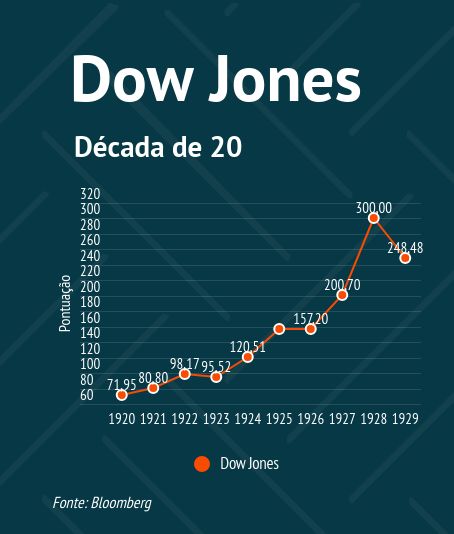

A primeira delas foi a disparada das bolsas, tanto em termos de volume negociado quanto em preços. O índice industrial Dow Jones, subiu quase que ininterruptamente na década de 20, chegando ao pico em 3 de setembro de 1929, aos 381,17 pontos — daí em diante, passou a cair sequencialmente.

Essa disparada, no entanto, ocorreu em bases não completamente racionais. Em primeiro lugar, esse sentimento extremamente otimista e eufórico que tomava conta da população americana na década de 20 trazia grandes contingentes à bolsa, atrás de uma oportunidade de enriquecimento rápido e fácil.

Pessoas que, não necessariamente, tinham conhecimento a respeito do funcionamento dos mercados financeiros: apenas queriam fazer parte do círculo dos privilegiados de Wall Street. E que, consequentemente, eram presa fácil num ambiente sem regulação formal — característica associada à ampla liberdade de atuação do mercado, sem fiscalização governamental.

O segundo ponto da exuberância irracional foi exatamente esse: a baixa fiscalização abria espaço para inúmeras fraudes, com empresas reportando suas informações financeiras de modo... pouco transparente, digamos assim. A ideia era capturar esse fluxo de recursos.

Fluxo esse que existia porque os bancos e instituições financeiras emprestavam quantias volumosas de dinheiro às pessoas, que, ao verem os ganhos explosivos da bolsa, passaram a se alavancar. "Elas pegavam dinheiro emprestado nos bancos para comprar ações. Como o preço desses papéis estava subindo, você pagava seu empréstimo e ainda tinha um lucro significativo", explica Silber, da USP.

Por fim, a especulação financeira tornou-se um esporte típico de Wall Street: todo tipo de investidor — dos experientes aos amadores — colocavam dinheiro em ações de empresas cujas atividades não eram totalmente claras. IPOs de companhias cuja única função era comprar outras ações, por meio de alavancagem, tornaram-se comuns.

Uma espécie de ciclo vicioso — uma cobra que morde o próprio rabo. Ou, nas palavras de Fernando de Holanda Barbosa, professor da Escola Brasileira de Economia e Finanças da Fundação Getulio Vargas (FGV-EPGE). Ouça o áudio abaixo com um trecho da entrevista:

Espiral descendente

Como você leu há pouco, o Dow Jones atingiu o pico em 3 de setembro de 1929, aos 381,17 pontos. Isso não quer dizer que, a partir daí, o índice apenas caiu: depois de alguns dias ruins, ele se recuperava um pouco, encontrava alguma estabilidade para, depois, voltar a perder terreno.

Esse padrão, com topos cada vez menores, foi visto ao longo de setembro e outubro. E, por mais que um crash não tenha acontecido nessas semanas, a percepção de que a bolsa não conseguia mais buscar novos recordes trouxe um incômodo invisível à Wall Street e aos sonhos americanos.

Subitamente, o entusiasmo passou a dividir espaço com a hesitação paralisante. O sonho da riqueza e da prosperidade infinita da sociedade dos Estados Unidos começava a ceder.

Como resultado, alguns investidores — especialmente os mais experientes — passaram a operar com cautela, reduzindo a exposição ao mercado de ações ou passando a vender a descoberto, de modo a lucrar com uma queda mais forte da bolsa. Os peixes pequenos, contudo, continuaram a colocar seus recursos na reta.

Cada vez mais, movimentos vendedores ganhavam força em Wall Street, o que tirava força da bolsa americana e alimentava cada vez mais o fantasma da crise. Assim como a alta da bolsa era retroalimentada pelo otimismo irracional, a queda era abastecida pelo temor do desconhecido.

E, em 24 de outubro de 1929, o desconhecido chegou, sob a forma do maior crash da economia moderna. Dali em diante, a bolsa de Nova York entraria num colapso, a economia americana se deterioraria e o desemprego explodiria nos EUA. A crise de 29 rapidamente se alastraria para o mundo inteiro.

"O mundo já estava muito globalizado, e um tilt desse tamanho, na principal economia do mundo, gerou uma crise global. Ela é a grande depressão, e não a grande recessão — o mundo todo rastejou durante uma década", diz Silber, da USP.

Quanto ao Dow Jones: os 381,17 pontos atingidos em 3 de setembro de 29 permaneceriam como máxima por dias, meses e anos — 25 anos, para ser exato. O índice conseguiria romper essa barreira apenas em 1954.

Os acontecimentos da crise de 1929 em si serão detalhados amanhã, no próximo episódio dessa série — justamente no dia 24 de outubro, quando o crash completa 90 anos. Até lá, fique com algumas manchetes de jornal de 25 de outubro, data seguinte à derrocada inicial:

- Os 90 anos da crise de 1929, parte II: os dias em que a Terra parou

- Os 90 anos da crise de 1929, parte III: a Grande Depressão e a retomada do crescimento

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Mais um banco se rende à Cielo (CIEL3) e passa a recomendar a compra da ação, mesmo após alta de quase 200% neste ano

Com potencial de alta de quase 30% estimado para os papéis, os analistas do Credit Suisse acreditam que você deveria incluir as ações da empresa de maquininhas no seu portfólio

IRB lança oferta primária restrita, mas limita operação a R$ 1,2 bilhão e antecipa possibilidade de um descontão; IRBR3 é a maior alta do Ibovespa hoje

Resseguradora busca reenquadramento da cobertura de provisões técnicas e de liquidez regulatória para continuar operando

Dividendos: Porto Seguro (PSSA3) anuncia quase R$ 400 milhões em JCP; Kepler Weber (KEPL3) também distribuirá proventos

Data de corte é a mesma em ambos os casos; veja quem tem direito a receber os proventos das empresas

Oi (OIBR3) confirma venda de operação fixa para subsidiária da Highline; transação pode alcançar R$ 1,7 bilhão

Proposta da NK 108, afiliada da Highline, foi a única válida no leilão realizado ontem; negócio envolve cerca de 8 mil torres da Oi

Depois de bons resultados nos setores de gás e energia, gigante de infraestrutura está conquistando espaço, também, na mineração – e promete assustar a Vale (VALE3)

Um crescimento mínimo de 50%: é isso que time de analistas espera para uma ação que custa, hoje, 20% a menos do que sua média histórica; saiba como aproveitar

Ibovespa interrompe sequência de 4 semanas em alta; veja as ações que mais caíram – e um setor que subiu em bloco

Ibovespa foi prejudicado por agenda fraca na semana, mas houve um setor que subiu em bloco; confira as maiores altas e baixas do período

Dá pra personalizar mais? Americanas (AMER3) fecha parceria com o Google em busca de mais eficiência e melhor experiência para clientes

Acordo entre a Americanas e o Google prevê hiperpersonalização da experiência do cliente e otimização de custos operacionais

Bed Bath & Beyond desaba mais de 40% em Wall Street — e o ‘culpado’ é um dos bilionários da GameStop; entenda

Ryan Cohen, presidente do conselho da GameStop, vendeu todas as suas ações na varejista de itens domésticos e embolsou US$ 60 milhões com o negócio

Unindo os jalecos: acionistas do Fleury (FLRY3) e Hermes Pardini (PARD3) aprovam a fusão entre as companhias

Os acionistas de Fleury (FLRY3) e Hermes Pardini (PARD3) deram aval para a junção dos negócios das companhias; veja os detalhes

JBS (JBSS3) é a ação de alimentos favorita do BofA, mas banco vê menor potencial de alta para o papel; ainda vale a pena comprar?

Analistas revisaram para baixo o preço-alvo do papel, para R$ 55, devido à expectativa de queda nas margens da carne bovina dos EUA, correspondente a 40% das vendas da empresa

Irani anuncia recompra de até 9,8 milhões de ações na B3; o que isso significa para o acionista de RANI3?

A empresa disse que quer maximizar a geração de valor para os seus investidores por meio da melhor administração da estrutura de capital

Vale (VALE3) perdeu o encanto? Itaú BBA corta recomendação de compra para neutro e reduz preço-alvo do papel

Queridinha dos analistas, Vale deve ser impactada por menor demanda da China, e retorno aos acionistas deve ficar mais limitado, acredita o banco

Soberania da (VALE3) ‘ameaçada’? Melhor ação de infraestrutura da Bolsa pode subir 50%, está entrando na mineração e sai ganhando com o fim do monopólio da Petrobras (PETR4) no setor de gás; entenda

Líder na América Latina, papel está barato, está com fortes investimentos na mineração e é um dos principais nomes do mercado de gás e do agronegócio no Brasil

Nubank (NU; NUBR33) chega a subir 20% após balanço, mas visão dos analistas é mista e inadimplência preocupa

Investidores gostaram de resultados operacionais, mas analistas seguem atentos ao crescimento da inadimplência; Itaú BBA acha que banco digital pode ter subestimado o risco do crédito pessoal

Briga do varejo: Qual é a melhor ação de atacadista para ter na carteira? A XP escolheu a dedo os papéis; confira

O forte resultado do Grupo Mateus (GMAT3) no 2T22 garantiu ao atacadista um convite para juntar-se ao Assaí (ASAI3) na lista de varejistas de alimentos favoritas dos analistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP