O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Como todos nós sabemos, a Bolsa, enquanto ambiente de negociação, ou seja, um lugar, não cai ou sobe. Ou você já viu algum prédio levitando por aí?

“Bolsa sobe 0,24 por cento e se mantém acima de 103 mil pontos.”

Talvez você tenha visto a manchete acima, nessas palavras ou em outras muito parecidas, descrevendo o comportamento agregado das ações brasileira na última segunda-feira.

Como todos nós sabemos, a Bolsa, enquanto ambiente de negociação, ou seja, um lugar, não cai ou sobe. Ou você já viu algum prédio levitando por aí?

Antes, nos tempos do pregão viva-voz, se fosse o segundo palácio construído pela Sersan, do Sérgio Naya, talvez até pudesse cair. Agora, subir, ao menos aqui na Terra-de-meu-Deus, onde, ao que me consta, ainda impera a gravidade, não seria razoável. E, com o fim das icônicas jaquetas amarelas e a difusão da negociação eletrônica, aí já era. Nem subir, nem cair; ponto-final. A Bolsa fica mesmo é parada.

O termo “Bolsa”, também como todos nós sabemos, é empregado como metonímia para o Ibovespa, o índice que mede o desempenho da média das principais ações brasileiras, ponderadas por critérios de negociabilidade e volume financeiro. Mais precisamente, talvez fosse o caso da sinédoque, considerada por vezes apenas uma variação da metonímia, na atribuição da parte (Ibovespa) pelo todo (Bolsa, todas as ações brasileiras).

Nada contra a opção pela ênfase na comunicação, típica das figuras de linguagem. Entendo a escolha de substituir uma palavra por outra, para dar simplicidade e, por vezes, aproximar o leitor. Por mim, tálquei. “Vou ler Guimarães Rosa” pode transmitir mais facilmente toda uma ideia do que “Vou ler A Terceira Margem do Rio”, ainda que a segunda construção seja mais precisa e rigorosa.

Leia Também

Mas isto aqui não é um texto sobre semântica, fonologia ou sintaxe. O problema da frase inicial é que ela esconde certas nuances. Observe as duas imagens a seguir.

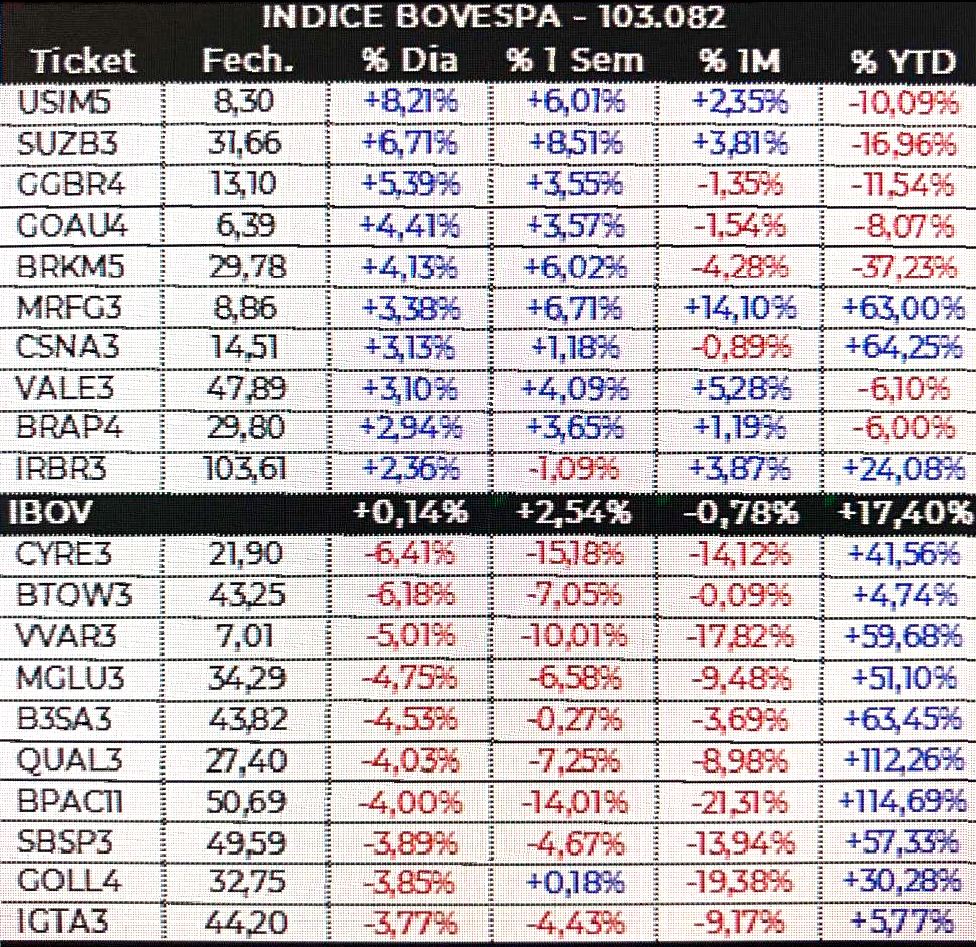

A primeira descreve o comportamento das maiores altas e baixas do Ibovespa ontem. Já o segundo gráfico aponta a performance do BOVV11 (um ETF que basicamente replica a carteira teórica do Ibovespa) e do SMAL11 (que acompanha um portfólio de mid e small caps fundamentalmente ligadas ao ciclo doméstico).

Há algo muito curioso acontecendo com as ações brasileiras. Primeiro, notamos que as ações que mais subiram ontem (e esse tem sido um comportamento mais geral em setembro) foram justamente aquelas que vinham de desempenho muito ruim em 2019, as que ficaram para trás, fundamentalmente nos setores de bancos e commodities — fora uma ou outra exceção que confirma a regra. E, depois, observamos uma notável melhor performance nas últimas semanas do Ibovespa contra a média de mid e small caps ligadas ao mercado doméstico.

Não há essa história de “Bolsa está subindo há quatro pregões”. Existe apenas uma alta bastante concentrada em poucas ações de grande peso no índice (bancos e commodities). É o problema clássico da média, muito sensível a observações extremas de peso elevado. Ontem mesmo, apenas 26 papéis do Ibovespa terminaram em alta, contra 42 quedas — há mais desvalorizações do que apreciações, e a desproporção é grande.

Não se trata de exclusividade brasileira. Ao contrário. Também observamos em Wall Street (e pelo mundo todo para sermos precisos) uma grande rotação, das chamadas “growth stocks” para as “value stocks.” Ações de bancos e commodities subindo muito, enquanto os demais setores apanham.

É algo capcioso e, por que não dizer, traiçoeiro até, pegando boa parte do smart money de surpresa. Quem ganhou dinheiro até agosto estava justamente na ponta contrária — os fundos locais estavam todos no mesmo call; a maioria underweight em bancos (alguns, que historicamente sempre foram expostos ao setor, inclusive zeraram tudo, com medo das ameaças das fintechs e notando pouca capacidade de reação diante de um sistema legado difícil de ajustar) e commodities, sob o receio de recessão global ou grande desaceleração afetar o preço das matérias-primas e, por conseguinte, o preço das ações das empresas subjacentes.

Ou seja, se você vinha ganhando dinheiro em 2019, provavelmente está perdendo neste início de setembro. E aqueles que estavam na lanterna agora encontram algum alívio. Essa dinâmica transbordou inclusive para outros mercados além da renda variável — os rendimentos dos Treasuries, dos bunds e dos gilts subiram ontem, enquanto o ouro caiu com algum vigor, também invertendo a tendência do ano.

Evidentemente, são poucos dias. Ações são empresas e, portanto, obedecem a ciclos empresariais. Um comportamento de horizontes temporais inferiores a uma quinzena pode ser mero ruído, sem qualquer significância estatística. Qualquer análise mais embasada exigiria estender os horizontes temporais. A impaciência é talvez a maior inimiga do investidor.

De todo modo, a intensidade e a rapidez da rotação setorial chamam a atenção e gente séria e competente começa a questionar se não seria a hora de aumentar commodity e banco.

Há, majoritariamente, duas explicações possíveis para isso. Sem contar é claro a já ventilada: mero fluxo e ruído aleatório, que, naturalmente, ocorrem em ambientes de incerteza e aleatoriedade, magnificados por questões técnicas ligadas a atuações de fundos passivos, trend followers, momentum traders, cobertura de short e por aí vai. O mercado nem sempre é racional — o que não quer dizer necessariamente que você possa bater o mercado; os preços podem ficar irracionais por mais tempo que você pode se manter ilíquido.

O primeiro ponto seria um eventual desconto excessivo alcançado por bancos e commodities, depois de terem ficado muito em desvantagem no ano frente à valorização das growth stocks (ações de crescimento). Estando muito baratas e distantes de seus respectivos valores intrínsecos, seria a hora de comprá-las, esperando a natural convergência entre preço e valor, típica da análise fundamentalista clássica.

O segundo elemento se ligaria à capacidade dos bancos centrais em endereçar a atual desaceleração da economia global, sem destruir o balanço das instituições financeiras e sem causar recessão. De um lado, a impressão de moeda valorizaria as commodities (com efeito, há correlação histórica positiva entre as coisas, o que não necessariamente significa relação de causa e efeito). De outro, teríamos, segundo se diz, apenas mais dois cortes de juro nos EUA, sem que a economia por lá fosse para o buraco. Ou seja, não teríamos juros negativos na terra do Tio Sam — e juros negativos são os principais destruidores dos balanços dos bancos (veja os retornos dos bancos europeus). Então, os bancos norte-americanos conseguiriam transitar razoavelmente bem. Negociando a cerca de 0,8 vez book, dando 12 por cento de ROE e pagando 3 por cento de dividend yield, teriam ficado um tanto baratos, atraindo comprador.

Confesso certa dificuldade em comprar o primeiro argumento. De repente, alguém acorda e resolve: “Hmm... a diferença de valuation ficou grande demais. Soca tudo de growth e compra value”. Da noite para o dia, alguma coisa realmente mudou no fundamento? Parece algo mais técnico do que propriamente estrutural e fundamentalista.

Em paralelo, até concordo com a provável expansão monetária adicional a caminho impetrada pelos principais bancos centrais do mundo. Isso pode ensejar alguma valorização das commodities, espraiando para as ações das empresas do setor. Contudo, há ponderações importantes aqui: pela aplicação mais elementar da teoria monetária, isso não seria exclusividade das commodities.

Temos, na economia, o mercado monetário e o mercado de bens e serviços. Mais grosseiramente, moedas e coisas. Se aumenta a oferta de moeda e permanece igual a oferta de coisas (essa é a premissa), troca-se moeda por coisas numa relação mais favorável às coisas. Em outras palavras, as coisas, como um todo, não só as commodities, ficam mais caras. Temos uma moeda para uma coisa inicialmente. Ou seja, custa 1 moeda para comprar 1 coisa. Depois, temos 2 moedas para uma coisa. Ou seja, custa 2 moedas para comprar 1 coisa. A coisa (todos os bens e serviços) fica mais cara.

O ponto central aqui é: tudo bem as commodities subirem com perspectiva de juros menores e mais afrouxamento quantitativo (impressão de moeda). Mas todo o resto deveria subir também. Não faz muito sentido, por esse argumento, o resto ser dizimado, como foi ontem com consumo e real estate, por exemplo — aliás, setores bem sensíveis a juro.

Reforço: com boa parte das empresas de commodities ainda alavancadas (notadamente, papel e celulose) e com risco de recessão global, faz mesmo sentido estarmos overweight em matérias-primas?

O que fazer então diante da potencial mudança na dinâmica de alocação dos últimos dias? Ainda prefiro correr o risco de cíclicos domésticos locais, em especial de small e midcaps com valuations razoáveis, mesmo que no curtíssimo prazo movimentações de fluxo possam ferir-lhes circunstancialmente — se assim for, paciência. Não somos traders, mas investidores. E tentativas de fazer timing do mercado costumam ser muito mal sucedidas. O cenário doméstico é muito mais claro do que o global — estamos num “early cycle” aqui (estágio inicial do ciclo econômico) frente a um grande “late cycle” lá fora (estágio avançado do ciclo).

A única adequação que me parece razoável no momento, para tentar capturar esse eventual “catch-up” de valuation no ano, é adicionar um pouco mais de banco no portfólio, justamente aquelas de múltiplos mais comprimidos. Estamos com o dedo no gatilho. Novidades saindo do forno. Acompanhe tudo na Carteira Empiricus.

Mercados iniciam a terça-feira em clima marginalmente negativo, em compasso de espera pela reunião do BCE nesta semana e do Fed na próxima. Não há grandes drivers previstos para hoje, de tal sorte que a cautela predomina.

Agenda é razoavelmente fraca, tanto aqui quanto lá fora. Nos EUA, destaque para relatório Jolts sobre o mercado de trabalho. Aqui, prévia do IGP-M apontou deflação de 0,60 por cento, bem maior do que as expectativas. Roberto Campos Neto fala em Londres com discurso mais dovish, referendando corte de 50 pontos-base na Selic. Senado tem PLC 79, muito importante para o setor telecom, como primeiro item da pauta.

Ibovespa abre em queda de 0,25 por cento, dólar e juros futuros estão perto da estabilidade.

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras