O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Depois de uma série de erros estratégicos, os problemas financeiros na Oncoclínicas foram se empilhando e, agora, a empresa propõe um novo aporte bilionário

Depois de uma série de erros estratégicos, os problemas financeiros na Oncoclínicas (ONCO3) foram se empilhando até não dar mais. Agora, a empresa propôs aos acionistas mais um aumento de capital bilionário — desta vez, no montante de até R$ 2 bilhões.

Em termos resumidos, a empresa tenta resolver a deterioração das finanças — com prejuízo, queima de caixa e ações em derrocada na bolsa —, ao mesmo passo em que evita uma intervenção mais radical por gestores focados em ativos estressados, como é o caso da Starboard Asset.

A proposta prevê a emissão de até 666,7 milhões de novas ações a R$ 3,00 por ação, com pagamento em dinheiro novo pelos acionistas ou via conversão de dívida, e com bônus de subscrição para quem participar do aporte.

O novo aumento de capital, porém, só será efetivado se houver a adesão mínima de R$ 1 bilhão.

Se aprovada, esta será a terceira capitalização da Oncoclínicas desde junho de 2023. Os acionistas deverão votar a proposta em assembleia geral extraordinária (AGE) marcada para 8 de outubro de 2025.

Mas, antes de decidirem qualquer coisa, é preciso entender: essa operação será positiva para os sócios minoritários, de fato? E o que pode ter feito a Oncoclínicas precisar de um novo resgate financeiro em um período tão curto?

Leia Também

A primeira questão que chama atenção na nova capitalização da Oncoclínicas é a diluição brutal dos acionistas minoritários, que pode chegar a até 66,8%.

Segundo a Oncoclínicas, a diluição potencial dos investidores que não entrarem junto na transação será equivalente a 33,5% caso a oferta atinja o patamar mínimo estipulado, de R$ 1 bilhão, e de 50% no caso de demanda integral.

Se considerado o exercício dos bônus de subscrição, a situação fica ainda mais drástica: começa em 50,2% e vai até 66,8%.

Outra questão apontada por especialistas no mercado foi o preço das ações. O valor proposto, de R$ 3,00, é um dos patamares mais baixos dos papéis ONCO3 na bolsa em 2025 e desde a abertura de capital, em 2021.

Embora esteja em linha com o preço à vista, a cifra representa um desconto de 36% em relação ao indicador de preço médio ponderado pelo volume (VWAP) de 90 dias, segundo as contas do Citi.

“A preocupação aqui é se o preço é justo, para não haver uma diluição injustificada dos minoritários. No caso da Oncoclínicas, estão usando o menor valor histórico com deságio. O valor patrimonial da ação está em cerca de R$ 5,00. Está sendo oferecido um aumento de capital muito abaixo do valor patrimonial, que seria o valor de liquidação da empresa. E sem nenhum laudo suportando a decisão do conselho sobre esse preço”, disse Renata Simon, sócia de M&A e Societário do VBSO Advogados.

Na proposta da administração sobre o aumento de capital, a empresa não apresentou nenhum laudo de avaliação com informações adicionais sobre os critérios para determinação do preço.

No documento, a Oncoclínicas afirma que “não foi contratado laudo especializado para a presente emissão”, considerando os termos do artigo 170 da Lei das Sociedades por Ações. O artigo determina que o preço deverá ser fixado, sem diluição injustificada dos antigos acionistas, considerando a cotação das ações em bolsa, permitido ágio ou deságio em função das condições do mercado.

Questionada pelo Seu Dinheiro sobre a ausência do documento, a empresa não retornou o contato.

A necessidade de uma nova entrada de capital não é uma surpresa. Afinal, a situação financeira da Oncoclínicas não é das melhores há trimestres.

Só no segundo trimestre, a empresa queimou cerca de R$ 569,5 milhões em caixa operacional. Esse consumo de dinheiro contribuiu para o aumento da dívida líquida, que alcançou a marca de R$ 3,9 bilhões.

Para um gestor de crédito ouvido pelo Seu Dinheiro, o grande problema na Oncoclínicas é a falta de resolução de problemas internos da companhia. “É sempre algo da porta para fora, sendo que ela está com um problema interno, a operação está horrorosa”, afirmou.

Vale destacar que a Oncoclínicas reafirmou nesta semana o comprometimento em resolver os problemas de alavancagem, por meio de captação de recursos via ações, renegociação de contratos com alto nível de investimento e venda de ativos não essenciais.

Outro gestor, porém, questiona a falta de detalhes sobre os próximos passos desta estratégia da companhia.

Na visão do JP Morgan, embora a Oncoclínicas espere levantar até R$ 2 bilhões com o aumento de capital, nem mesmo essa cifra bilionária garantiria o fim dos problemas financeiros da empresa.

Nas contas do banco, mesmo após a oferta, a alavancagem da companhia ficaria entre 2,2 vezes e 3,5 vezes a relação medida pela dívida líquida/Ebitda (excluindo arrendamentos), acima da média dos pares para 2026, com dívida bruta estimada de R$ 4 bilhões a R$ 5 bilhões em 2025.

“Isso indica que os problemas de alavancagem não seriam totalmente resolvidos, especialmente em um contexto em que os desafios operacionais provavelmente continuam”, disseram os analistas.

Hoje, a Oncoclínicas roda com uma alavancagem de 4,4 vezes, segundo balanço divulgado no fim do segundo trimestre.

Na visão de um gestor, inclusive, há a possibilidade de que esse número seja até maior do que está sendo divulgado. “Entendo que o Ebitda que está sendo divulgado precisa ser ajustado por diversos motivos técnicos. Portanto, esse índice de alavancagem aumentaria ainda mais."

Além disso, o desenho do aumento de capital proposto pela Oncoclínicas traz riscos de uma nova pressão vendedora sobre as ações ONCO3.

Isso porque parte relevante do montante previsto na operação virá da conversão de dívidas de credores contra a empresa e suas subsidiárias em ações ONCO3.

Acontece que os credores não costumam gostar de receber ações em troca dos créditos, já que perdem senioridade dentro do fluxo de caixa da companhia, e podem optar por desinvestir destes papéis assim que a conversão for feita.

“Se a turma receber as ações e resolver vender, vai dar problema, não vai ter nem mercado para isso”, afirmou um gestor.

Há quem tema que o problema de caixa da Oncoclínicas pode até ser mais embaixo.

Se uma parte relevante do caixa da empresa estiver aplicada em ativos de maior risco, como os CDBs do Banco Master, como receiam alguns especialistas, o acesso àquele dinheiro no momento não parece factível, afirmou um gestor ao Seu Dinheiro.

Segundo outro especialista em ações, se esse for o caso, “será uma política de tesouraria e de governança deplorável”.

Para Enrico Gazola, economista pelo Insper e sócio-fundador da Nero Consultoria, se uma companhia listada na B3 tiver a maior parte do caixa aplicada em CDBs do Banco Master, o impacto real sobre as finanças dependerá do desfecho da situação do banco. No cenário mais extremo, o efeito seria “destrutivo” para essa empresa, segundo o especialista.

O anúncio de aumento de capital da Oncoclínicas também deixou de fora um ponto considerado bastante sensível pelos investidores: mudanças na governança da empresa.

Na tentativa de dissuadir rumores que circulavam no mercado, a empresa deixou claro que o fundador e CEO, Bruno Ferrari, permanecerá à frente das operações. Vale destacar que a proposta da Starboard, recusada nesta semana, previa a saída do executivo do comando direto da empresa.

“A Oncoclínicas esclarece que não houve qualquer mudança em sua administração, que continua com o Bruno Lemos Ferrari como Diretor Presidente, e o Conselho de Administração da Companhia reitera seu apoio”, escreveu a empresa.

Para um gestor, a Oncoclínicas vivencia uma confusão operacional — e a decisão de manter o fundador no comando da empresa é um mau sinal para quem continua a investir nas ações.

“O Bruno Ferrari já não é mais consenso, nem para o mercado de oncologia, nem para o mercado financeiro. Ele perdeu a mão da operação. Então, a manutenção dele é ruim. Manter o Bruno não é saudável, porque a companhia já perdeu seu DNA do passado. A Oncoclínicas vai ter que passar por um processo de limpar a imagem, fazer esse turnaround e se reinventar”, afirmou o gestor.

Outro gestor de ações, no entanto, reluta em atribuir a Ferrari a culpa pela situação financeira da Oncoclínicas. “Foi ele quem construiu a empresa e fez crescer. Foi só em uma quarta rodada de grande expansão que deu errado. Acho muito precoce e minimalista tirar a conclusão de que o problema é ele, depois de 15 anos de histórico extremamente bem-sucedido.”

Na visão do BTG Pactual sobre o setor de oncologia, “a incerteza de governança, somada ao balanço alavancado, eleva o risco de novos desafios operacionais, abrindo espaço para concorrentes, especialmente a Rede D’Or”.

De todas as formas, sob a ótica de governança, há um ponto que deve ajudar a melhorar a percepção dos investidores quanto à Oncoclínicas: a diluição de um sócio polêmico na nova potencial capitalização, o Banco Master.

Hoje, o Master é o segundo maior acionista da Oncoclínicas, detentor de cerca de 15% do capital social da empresa. Porém, a crise vivenciada pela instituição financeira deve limitá-la em acompanhar a operação.

“O cap table da empresa é muito estranho. Quando você tem o Banco Master e a Latache compondo esse quadro de acionistas, tem alguma coisa muito estranha na operação. Se eu fosse o investidor, não entraria como acionista. É rolo”, disse um gestor.

Isso não quer dizer que a Oncoclínicas seja uma empresa sem salvação, segundo analistas e gestores. Tem, sim, uma possibilidade de virada. Mas será preciso ir atrás da raiz do problema.

Nas palavras de um gestor, se a Oncoclínicas não resolver o problema com a operação, o novo aporte de R$ 2 bilhões vai ser um “tapa-buraco” e, no ano que vem, estaremos conversando sobre um novo aumento de capital.

“É algo que ajuda no curto prazo, mas não resolve um problema estrutural da companhia. Injetar capital vai apenas tapar o buraco momentaneamente, se a operação continua queimando caixa e com margens muito pressionadas. O ciclo de fragilidade tende a se repetir. Sem redesenhar a estratégia, é como colocar água em um balde furado”, disse Carolina Sanchez, analista da Levante Investimentos.

“Pelo tamanho que a empresa tem, sendo a primeira em um mercado onde a maioria das empresas vai bem, é inadmissível a Oncoclínicas não ser uma grande campeã do setor. Como otimista, acredito que com trabalho sério um turnaround pode ser feito. Mas vai ter que meter a mão em espinhos. Vai sangrar”, disse um gestor.

Para os especialistas, um dos problemas da operação é o elevado nível de despesas operacionais e administrativas (SG&A) — e há um vasto espaço para enxugar estes gastos.

Sanchez, da Levante, cita outros desafios da Oncoclínicas, como a forte perda da rentabilidade, dificuldades em absorver custos e rescisão de contratos relevantes — o que pressiona não só a receita, mas também a previsibilidade do fluxo de caixa.

Um gestor também destaca a deterioração da qualidade do atendimento e do relacionamento da Oncoclínicas com os médicos, especialmente em um setor com uma concorrência mais acirrada.

Embora veja obstáculos relevantes para a Oncoclínicas no curto prazo, Daniel Utsch, gestor de renda variável da Nero Capital, acredita em salvação para a empresa.

“O cenário é difícil, mas há vertentes de crescimento excepcionais no setor. Os ativos são bons, eles têm valor. A história no longo prazo é muito legal, mas é uma questão de desalavancar, reestruturar o grupo de controle e de executivos e também de passar por algumas questões conjunturais ruins”, acrescentou Utsch.

Atualmente, a recomendação majoritária do mercado para as ações da Oncoclínicas é de esperar para ver. De acordo com a plataforma TradeMap, de cinco recomendações para ONCO3, três são neutras, uma é de compra e outra, de venda.

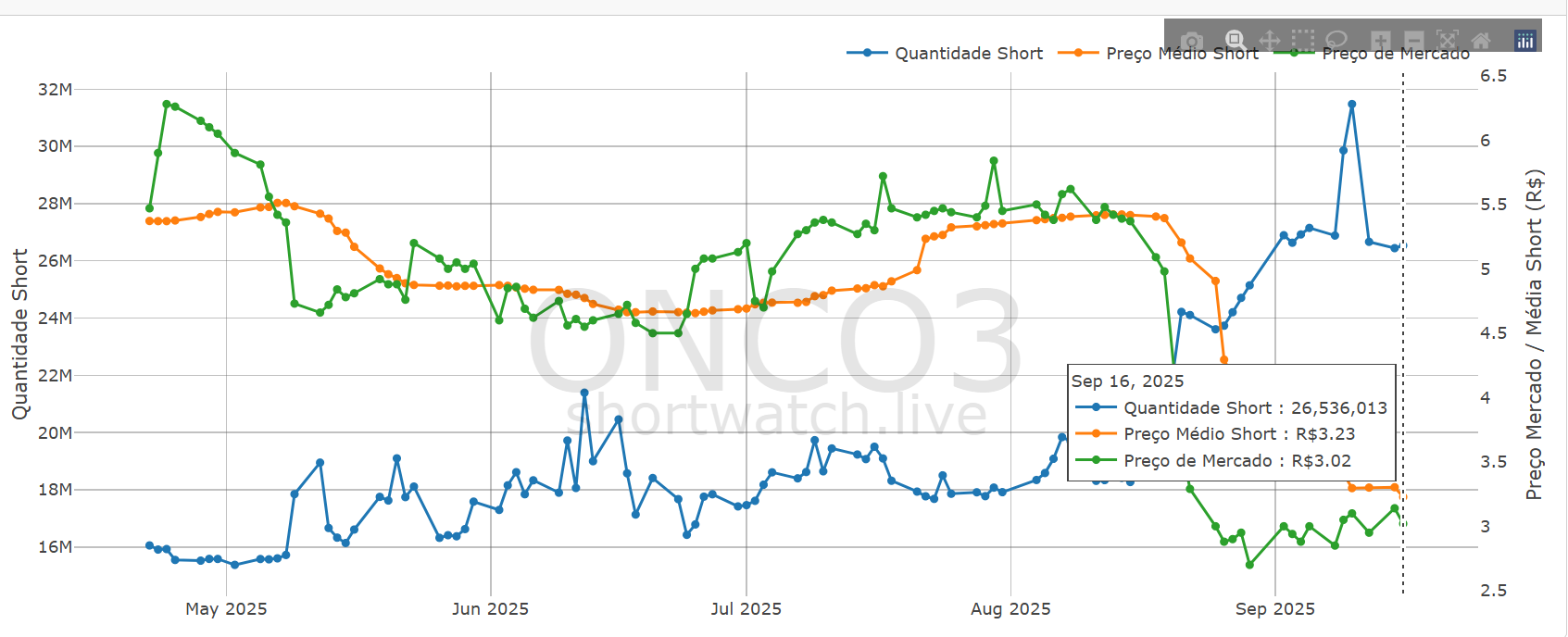

Segundo dados do site ShortWatch, hoje, em torno de 4,6% das ações da Oncoclínicas em circulação estão alocadas em posições vendidas (short), que apostam na queda dos papéis na B3 — e esse número vem subindo de forma relevante desde agosto.

“Para quem já tem uma posição pequena na carteira e tolera bem o risco, talvez seja válido manter, mas sabendo que é um papel especulativo e que vai oscilar bastante. Haverá muita volatilidade no curto prazo até aparecerem sinais claros de desalavancagem e disciplina operacional. Já para quem pensa em entrar ou aumentar a posição, nossa recomendação é não fazer isso”, avaliou a analista da Levante Investimentos.

Para os analistas do JP Morgan, como as ações ONCO3 negociam a um múltiplo de 29 vezes sobre o lucro (P/L) estimado para 2026, a Oncoclínicas encontra-se com prêmio relevante frente a outros nomes do setor de saúde. A título de referência, a Hapvida (HAPV3) negocia a 10 vezes e Rede D’Or (RDOR3), a 15 vezes.

As perspectivas menos otimistas para a alavancagem e o valuation mais esticado sustentam a visão negativa do JP Morgan para os papéis da rede de tratamentos oncológicos. O banco manteve recomendação underweight, equivalente à venda, para ONCO3.

Já o Citi afirmou que, embora concorde que o fortalecimento do balanço patrimonial deva continuar sendo a principal prioridade da empresa no curto prazo, “isso naturalmente ocorrerá às custas de uma grande diluição do capital”.

“No geral, a combinação de baixa visibilidade e preocupações persistentes com a alavancagem corrobora nossa visão cautelosa sobre a tese”, disse o Citi, que manteve recomendação de venda para as ações ONCO3.

Há poucos dias, o Itaú BBA — que manteve recomendação outperform, equivalente à compra, para as ações até depois da divulgação do balanço do 2T25 — decidiu colocar sob revisão a cobertura dos papéis.

“A Oncoclínicas está passando por um período de adaptação, marcado por mudanças em sua base de clientes, dinâmica de capital de giro e pressão sobre receita e lucratividade. A empresa vem implementando diversas iniciativas para enfrentar esses desafios, incluindo venda de ativos e otimização operacional”, escreveram os analistas. “Revisaremos nossa posição assim que houver maior clareza sobre a trajetória operacional e a estrutura de capital da empresa.”

Procurada pelo Seu Dinheiro, a Oncoclínicas não havia retornado o contato até o momento de publicação desta reportagem.

Nova unidade em Itajaí terá foco em sistemas de armazenamento de energia e deve gerar 90 empregos diretos até 2027

Já é a segunda mudança da empresa, que atua com cultivo de cana-de-açúcar, produção de etanol, açúcar e bioenergia, em poucos dias

Oferta anunciada em 2025 segue sem sair do papel após pedido de prazo da Aqwa, subsidiária da holding americana parceira da Fictor

Ação cai mesmo com lucro acima do consenso; entenda a visão dos analistas sobre o 4T25 do Santander

Durante teleconferência de balanço do Santander Brasil, o CEO Mario Leão comentou o caso do Banco Master e revelou o que esperar da estratégia do banco daqui para frente

BTG vê aumento de capital da Hypera como sinal de dificuldade para reduzir dívida de forma orgânica e alerta para diluição de até 10% aos acionistas

Considerando todas as classes de ações, João Carlos Mansur chegou a 4,55% do capital total do BRB

Abordagem do CEO da Nvidia impacta positivamente a remuneração dos funcionários de longa data em meio ao crescimento da companhia

O banco deve apresentar mais um desempenho sólido, reforçando a fama de instituição que não surpreende — e mesmo assim lidera

Banco entrega resultado acima do esperado em meio a rumores de OPA, enquanto saúde da carteira de crédito segue no radar; veja os destaques do balanço

BTG Pactual e Santander avaliam que os riscos de curto prazo foram exagerados e mantêm recomendação de compra para a ação

Analistas do banco apontam fundamentos frágeis para o petróleo e riscos na agenda da estatal, mas o mercado segue otimista com Ibovespa em recorde

Deixando para trás uma política mais agressiva de M&As (fusões e aquisições), a empresa agora foca em gerar valor ao acionista — e o BTG Pactual gostou bastante da alteração na rota

Com capital sobrando e foco em eficiência, grupo espanhol avalia simplificação da estrutura — e Brasil pode estar no radar, de acordo com o banco norte-americano

Banco iniciou cobertura do papel com recomendação de compra, apesar do cenário adverso para o segmento

Jeff Bezos viu sua fortuna crescer com o anúncio de fechamento de lojas físicas da Amazon Go e Fresh.

A incorporação da xAI pela SpaceX coloca a jogada de Elon Musk no topo do ranking histórico das maiores fusões e aquisições da história

Decisão liminar concede alívio parcial à holding, mas impõe uma perícia para investigar acusações de fraude e capital inflado

Oferta de ações faz parte do plano sob o Chapter 11 e busca reduzir dívidas e atrair capital de longo prazo

Acionistas alegam prejuízos causados por demonstrações financeiras fraudadas e pedem responsabilização de Jorge Paulo Lemann, Carlos Alberto Sicupira e Marcel Telles após o colapso da empresa, em 2023