O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A volatilidade vista no mercado que impulsiona os juros futuros e, consequentemente, as taxas dos títulos do Tesouro Direto, é provocada pela divulgação do aguardado pacote de corte de gastos do governo

O Tesouro Direto IPCA+, título público indexado à inflação, voltou a oferecer um retorno de 7% ao ano acima do índice oficial de preços do Brasil nesta quinta-feira (28). Em meio à disparada dos juros futuros e do dólar hoje, o título com vencimento em 2029 registra rentabilidade anual de IPCA + 7,11%.

Vale relembrar que os ativos já tinham sido impactados pela abertura da curva de juros ontem. A forte volatilidade dos futuros de DIs, principal referência das projeções do mercado em relação ao rumo das taxas, levou à suspensão das negociações dos Tesouro IPCA+ e também dos títulos do tipo prefixado.

Os DIs voltam a registrar alta em toda a curva nesta sessão. Apesar de terem se afastados das máximas após o Tesouro anunciar antecipadamente ofertas de lotes de títulos prefixados (LTN) e prefixado com juros semestrais (NTN-F), as pontas mais longas ainda superam os 13,5%.

Além disso, o dólar também opera com fortes ganhos e renova as máximas históricas. A moeda-norte americana chegou a tocar os R$ 5,99 mais cedo e, por volta das 10h50, estava cotada em R$ 5,9768, enquanto o Ibovespa recuava 0,7% no mesmo horário.

A volatilidade vista no mercado que impulsiona os juros futuros e, consequentemente, as taxas dos títulos do Tesouro Direto, é provocada pela divulgação do aguardado pacote de corte de gastos do governo.

A informação de que o ministro da Fazenda, Fernando Haddad, faria ontem um pronunciamento em rede nacional para tratar do tema veio acompanhada de rumores de que Haddad não falaria só de cortes, mas também de uma proposta para isentar cobrança de Imposto de Renda quem ganha até R$ 5 mil por mês.

Leia Também

A medida é uma das principais promessas de campanha do presidente Lula, que, segundo fontes ouvidas pela imprensa, exigiu a inclusão da atualização da tabela do IR no pacote para compensar outras iniciativas menos populares, como cortes em benefícios populares e uma trava no reajuste do salário mínimo.

Haddad confirmou o aumento na faixa de isenção durante o pronunciamento, destacando que a perda na arrecadação seria compensada por um aumento na tributação para quem ganha mais de R$ 50 mil por mês.

Mas a fonte alternativa de receita e o detalhamento das demais medidas do pacote de corte de gastos do governo, feita em coletiva realizada mais cedo, não foram o suficiente para acalmar os ânimos nos mercados e esfriar a alta dos juros futuros hoje.

Com isso, as taxas do Tesouro IPCA+ e dos títulos prefixados mantêm-se em alta. Vale destacar que, no curto prazo, os títulos atrelados à inflação ficam abaixo da taxa básica de juros, a Selic, atualmente em 11,25% ao ano.

No longo prazo, no entanto, o Tesouro IPCA+ é imbatível. De acordo com os cálculos do analista de renda fixa do banco Inter, Rafael Winalda, considerando janelas de 60 meses (5 anos) e um retorno de 7% ao ano + IPCA versus a variação da Selic, a rentabilidade indexada à inflação vence a taxa básica nos períodos mais longos desde 2011.

"Como a realidade da economia brasileira era bem diferente no início do século, passando por amplas reformas, diminuição da dívida, entre outros, a Selic superava os 20% ao ano, tornando-a bem mais atrativa do que muitos investimentos. Agora com outra dinâmica, mesmo com o patamar de juros atual, o IPCA+ tende a performar melhor em janela de horizonte maior", diz Winalda em relatório publicado neste mês.

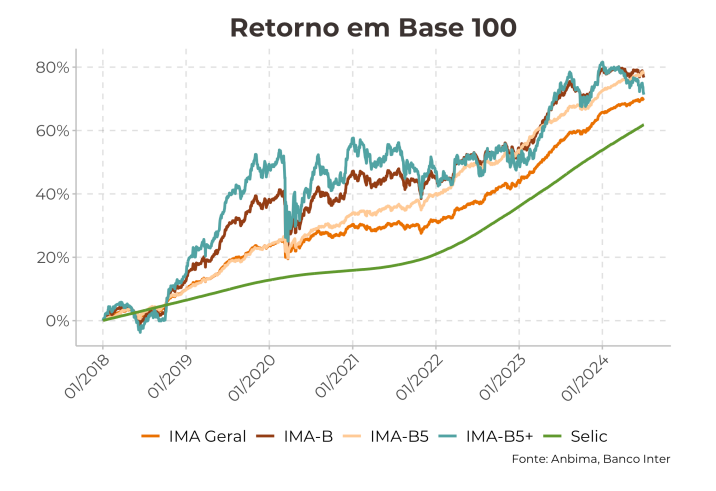

Já ao comparar o retorno do IMA-B, que mede o desempenho de uma cesta de títulos Tesouro IPCA+ de múltiplos vencimentos, com o da Selic de 2018 para cá, o analista constata que o índice de títulos públicos indexados à inflação venceu a taxa básica com folga, conforme mostra o gráfico:

"Devido ainda às altas taxas de inflação no Brasil e os prêmios de juros também elevados, o IMA-B acaba sendo uma opção muito rentável, principalmente alongando a janela", diz o relatório.

Por fim, Winalda analisou o desempenho em 20 anos do Tesouro IPCA+ emitido em 2004 e que venceu no último mês de agosto. O retorno acumulado do papel foi de 1.337%, ou cerca de 14% ao ano, quase o dobro dos 717% do CDI (taxa de juros que reflete a Selic) no período. Já a inflação foi de 315%.

"Ter aplicado em 2004 e só vendido no vencimento, 20 anos de aplicação, você teria multiplicado seu capital por 14 vezes", diz o analista.

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano

Em carta mensal, Sparta analisa por que os eventos de crédito deste ano não doeram tanto no mercado de debêntures quanto os de empresas como Americanas e Light em 2023 e avalia os cenários de risco e oportunidades à frente

Pierre Jadoul não vê investidor disposto a tomar risco e enfrentar volatilidade enquanto juros continuarem altos e eleições aumentarem imprevisibilidade

O produto estará disponível por tempo limitado, entre os dias 24 e 28 de novembro, para novos clientes

Após o tombo do Banco Master, investidores ainda encontram CDBs turbinados — mas especialistas alertam para o risco por trás das taxas “boas demais”

Levantamento da Anbima mostra que a expectativa de queda da Selic puxou a valorização dos títulos de taxa fixa

A correção de spreads desde setembro melhora a percepção dos gestores em relação às debêntures incentivadas, com o vislumbre de retorno adequado ao risco

Surpresa da divulgação do IPCA de outubro foi gatilho para taxas do Tesouro Direto se afastaram dos níveis mais altos nesta terça-feira (11)

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano

Queda inesperada de demanda acende alerta para os fundos abertos, porém é oportunidade para fundos fechados na visão da gestora

Queda inesperada de demanda por debêntures incentivadas abriu spreads e derrubou os preços dos papéis, mas movimento não tem a ver com crise de crédito