O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

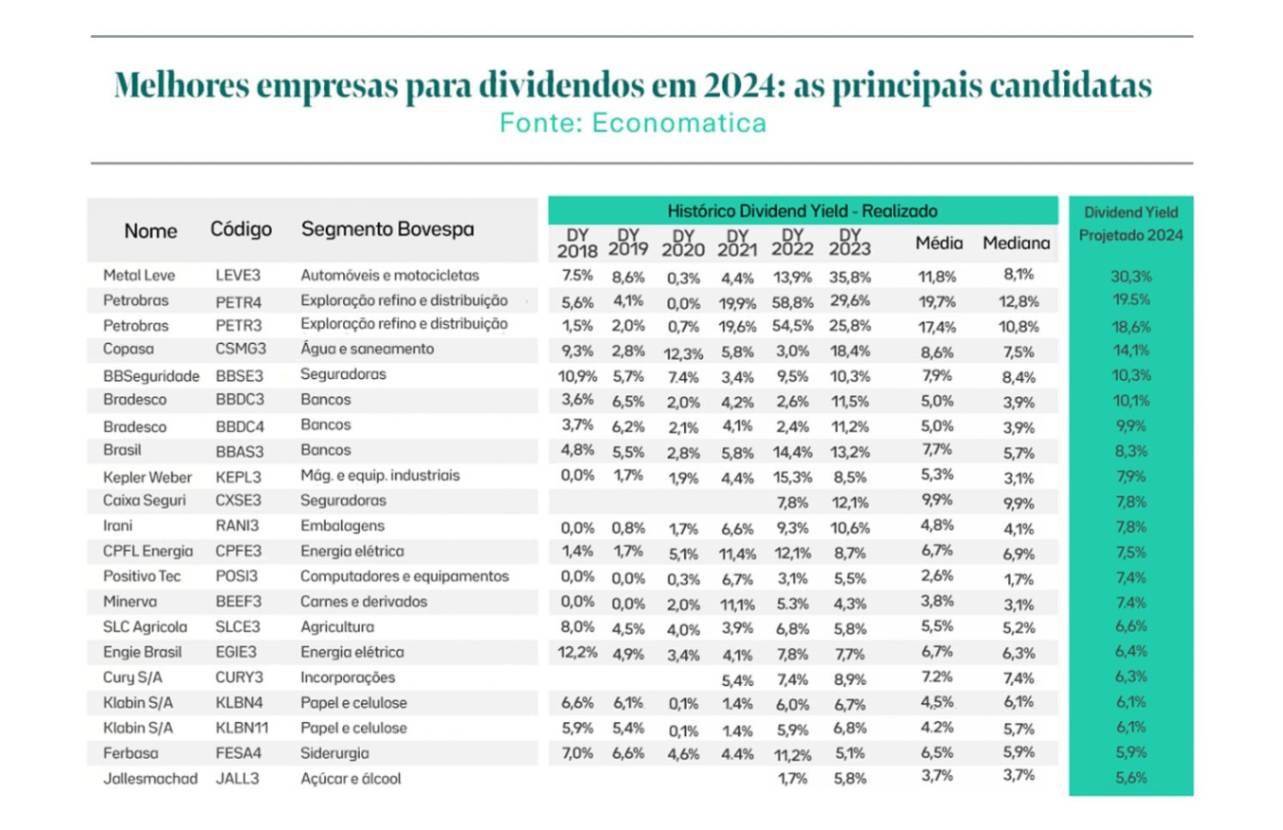

Ranking da Economatica projeta as empresas que devem ter os maiores retornos com dividendos na bolsa neste ano, para além do Ibovespa; veja as campeãs

Ano novo, hora de rever a carteira de investimentos e, para aqueles que investem com foco na geração de renda, talvez caçar novas "vacas leiteiras". Como já é tradição, a consultoria Economatica divulgou, nesta semana, sua lista de ações que devem pagar mais dividendos no ano, com base nas projeções de dividend yield de cada empresa, isto é, retorno com proventos.

O levantamento leva em consideração não só ações do Ibovespa, mas também papéis negociados fora do principal índice da bolsa. Mesmo assim, ficaram entre as prováveis maiores pagadoras de dividendos de 2024 as ações da Petrobras (PETR3; PETR4), que já foram as campeãs de proventos do ano passado.

O dividend yield esperado para os papéis da petroleira pela Economatica é de cerca de 20%, mas a estatal é apenas a vice-líder do ranking. A campeã, segundo a consultoria, deve ser a Mahle Metal Leve (LEVE3), fabricante de autopeças cujas ações não integram o Ibovespa. O retorno com dividendos projetado para a companhia em 2024 é de nada menos que 30%.

Veja o ranking completo da Economatica a seguir, composto por 18 empresas e 21 papéis:

| Empresa | Código | Segmento | Dividend Yield projetado em 2024 |

| Mahle Metal Leve | LEVE3 | Automotivo | 30,30% |

| Petrobras PN | PETR4 | Óleo e gás | 19,50% |

| Petrobras ON | PETR3 | Óleo e gás | 18,60% |

| Copasa | CSMG3 | Água e saneamento | 14,10% |

| BB Seguridade | BBSE3 | Seguradoras | 10,30% |

| Bradesco ON | BBDC3 | Bancos | 10,10% |

| Bradesco PN | BBDC4 | Bancos | 9,90% |

| Banco do Brasil | BBAS3 | Bancos | 8,30% |

| Kepler Weber | KEPL3 | Máquinas e equipamentos industriais | 7,90% |

| Caixa Seguridade | CXSE3 | Seguradoras | 7,80% |

| Irani | RANI3 | Embalagens | 7,80% |

| CPFL Energia | CPFE3 | Energia elétrica | 7,50% |

| Positivo | POSI3 | Computadores e equipamentos | 7,40% |

| Minerva | BEEF3 | Carnes e derivados | 7,40% |

| SLC Agrícola | SLCE3 | Agricultura | 6,60% |

| Engie Brasil | EGIE3 | Energia Elétrica | 6,40% |

| Cury | CURY3 | Incorporações | 6,30% |

| Klabin PN | KLBN4 | Papel e celulose | 6,10% |

| Klabin unit | KLBN11 | Papel e celulose | 6,10% |

| Ferbasa | FESA4 | Siderurgia | 5,90% |

| Jalles Machado | JALL3 | Açúcar e álcool | 5,60% |

Para fazer a seleção, a Economatica levou em conta uma metodologia para "filtrar empresas com sólida performance financeira e potencial de manter ou aumentar a distribuição de dividendos no futuro próximo." Os critérios são os seguintes:

Trata-se, portanto, de um método que se baseia em dividendos passados, no preço atual da ação e na presunção de que a política de distribuição de proventos permanecerá constante em relação ao valor atual dos papéis.

Leia Também

Uma projeção mais fidedigna requereria métodos como análise de fluxo de caixa descontado, além de análises do setor e do cenário macroeconômico.

A Mahle Metal Leve, por exemplo, teve um crescimento no dividend yield nos últimos anos, mas o de 2023 (35,8%) foi bem superior aos dos anos anteriores (13,9% em 2022 e 4,4% em 2021, por exemplo).

A Petrobras, por sua vez, apresentou altos dividend yields nos últimos três anos (29,6% em 2023, 58,8% em 2022 e 19,9% em 2021). De qualquer forma, pela natureza do negócio da empresa e pelo fato de ser uma estatal, é difícil cravar como vai ser a distribuição de proventos a partir de dados passados.

"Como uma gigante no setor de commodities e sendo uma estatal, a Petrobras tem sua distribuição de dividendos atrelada à volatilidade dos preços do petróleo e à sua habilidade em gerenciar custos e investimentos de forma eficiente. As políticas de distribuição de lucros e reinvestimento também desempenham um papel crucial na definição desses valores", explica a Economatica.

No ranking aparecem, por outro lado, companhias que atuam em setores considerados defensivos, devido à sua previsibilidade de receitas e custos, o que torna a distribuição de dividendos mais estável e consistente.

É o caso, por exemplo, da empresa de saneamento Copasa e das seguradoras ligadas a bancos estatais, BB Seguridade e Caixa Seguridade.

Na imagem a seguir, que você pode clicar para ampliar, é possível ver a tabela elaborada pela própria Economatica com o ranking, os dividend yields passados, o médio e o mediano de cada empresa:

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%

Movimento faz parte da reta final da recuperação judicial nos EUA e impacta investidores com forte diluição

As empresas substituíram os papéis da Cyrela (CYRE3) e Rede D’Or (RDOR3)

A companhia promoveu um grupamento na proporção 2 por 1, sem alteração do capital social, mas outra aprovação também chamou atenção do mercado

Após a compra, o fundo passará a ter 114 imóveis em carteira, com presença em 17 estados e uma ABL de aproximadamente 1,2 milhão de metros quadrados

ADRs da Vale e Petrobras antecipam dia de volatilidade enquanto mercados voltam do feriado; aversão a risco e queda do minério de ferro explicam quedas

Com fluxo estrangeiro concentrado no Ibovespa, as small caps também sobem no ano, mas ainda não brilham. Werner Roger, CIO da Trígono Investimentos, conta o que falta para isso

Wall Street não parou nesta terça-feira (17), encerrando o pregão com alta modesta. Já na B3, o investidor troca a fantasia pelos gráficos e encara a ata do Fed em plena Quarta-feira de Cinzas.

Embora um entendimento geral tenha sido alcançado nesta terça-feira (17), o Oriente Médio segue em alerta com trocas ameaças de ataque de Trump e o fechamento do Estreito de Ormuz

Mudança na margem para ouro, prata e platina aceleraram a queda de preços dos metais; entenda o que mudou e como isso mexeu com as cotações

Com baixa vacância, contratos longos e espaço para reciclagem de ativos, Patria Renda Urbana segue entre os preferidos da corretora

Um único relatório impulsionou o valor da empresa na bolsa em 30%, mas teve um efeito muito maior para outras companhias de logística