O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O que são as posições “tomadas” e “aplicadas” em juros e como elas espelham as expectativas dos gestores para o cenário na renda fixa?

Tenho como rotina, no primeiro dia útil de cada mês, uma tarefa em especial: acessar a nova carta de gestão mensal no site da Kinea – eles são sempre incrivelmente pontuais.

Periodicamente, boa parte dos gestores de fundos divulgam essas cartas ao mercado.

O objetivo? Comentar o desempenho recente das estratégias da casa, as posições atuais e, muitas vezes, as principais convicções do gestor para o cenário macroeconômico.

Considero a leitura de extrema importância para dois grupos de pessoas: investidores de fundos, para acompanhar os passos da equipe responsável pelo seu dinheiro; e profissionais ou entusiastas do mercado financeiro – a riqueza de detalhes das cartas, compartilhadas por gestores com décadas na linha de frente do mercado, as tornam essenciais para esse segundo grupo.

Se você se encaixa em algum deles, saiba que, além de poder acessá-las diretamente nos sites das respectivas gestoras, nós as compartilhamos nesta seção do site da Empiricus.

A Kinea, mencionada anteriormente, é responsável por um dos seletos fundos multimercados recomendados na série Os Melhores Fundos de Investimento, o Kinea Atlas, e sua carta mensal faz parte do trabalho exemplar de comunicação da gestora.

Leia Também

Entretanto, mesmo com a ótima didática, alguns termos podem saltar aos olhos do leitor pouco familiarizado com o “financês”.

Ao comentar as posições do fundo Kinea Atlas, em sua última carta, dois trechos em especial chamam a atenção:

Tratam-se de operações de renda fixa, cuja minha experiência mostrou serem as mais confusas para os investidores. Principalmente entre aqueles que buscam fazer paralelos com a renda variável (ações, FIIs, BDRs, etc).

Isso porque muito se compara, erroneamente, a operação comprada (long) em bolsa com tomada em juros, enquanto a operação vendida (short) acaba sendo relacionada à aplicada em juros.

Na renda variável, “estar comprado” implica em ganhos com a valorização do ativo (aposta na alta). Inversamente, a posição “vendida” ganha com a desvalorização (aposta na baixa).

A comparação entre as operações de renda variável com juros, entretanto, pode levar à conclusão imprecisa de que o gestor “tomado em juros” ganha com o aumento das taxas, enquanto o “aplicado em juros” ganha com os cortes.

Isso não é verdade.

Na realidade, essas posições não são relacionadas à direção das taxas de juros – se o gestor acredita na alta ou queda da taxa Selic, por exemplo – mas, sim, à expectativa do mercado quanto a ela.

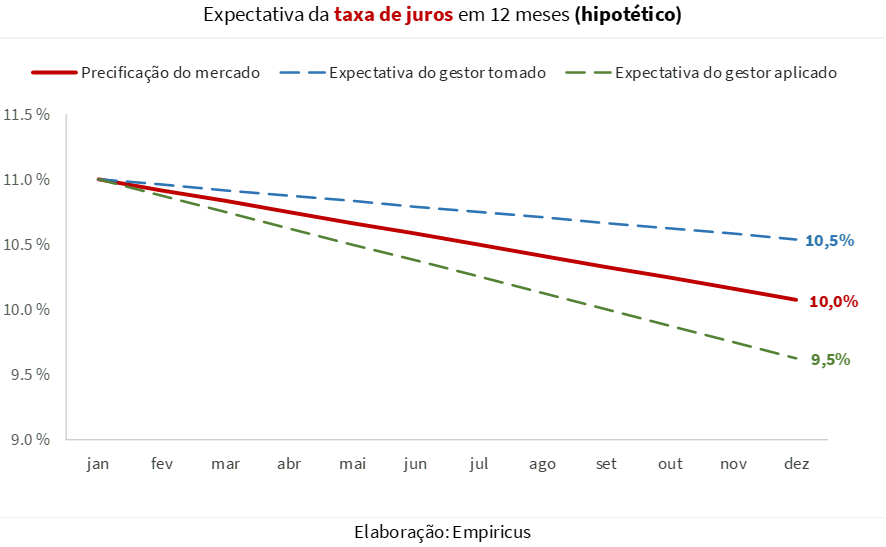

O gráfico abaixo representa a operação montada por dois gestores, um tomado (representado pela linha azul) e outro aplicado (linha verde), diante da expectativa do mercado para os juros nos 12 meses seguintes (em vermelho):

Repare que, em ambos os casos, a expectativa dos gestores é de cortes nos juros no final do período em relação ao início da série. A principal diferença está na intensidade.

O mercado precifica os juros ao final do ano em 10%. Se o gestor espera um patamar superior a isso, ele entra tomado, mas se acredita em cortes mais intensos, entra aplicado.

Portanto, as operações tomadas e aplicadas não estão relacionadas à direção dos juros (cortes ou elevação), mas sim à diferença da taxa para a expectativa do mercado.

Após a explicação, as posições em juros do Kinea Atlas, mencionadas anteriormente, passam a fazer um pouco mais de sentido, não é?

A gestora está tomada nos juros americanos, mas deixa claro em na carta não acreditar em mais elevações das taxas pelo Fed (Federal Reserve, o banco central americano). A posição, portanto, justifica-se pela convicção de menos cortes nos juros do que o esperado pelo mercado.

Já no Brasil, a gestora reduziu as posições aplicadas em juros locais, por acreditar que boa parte dos cortes já estão devidamente precificados pelo mercado, ou seja, não há prêmio para capturar nessa movimentação da curva.

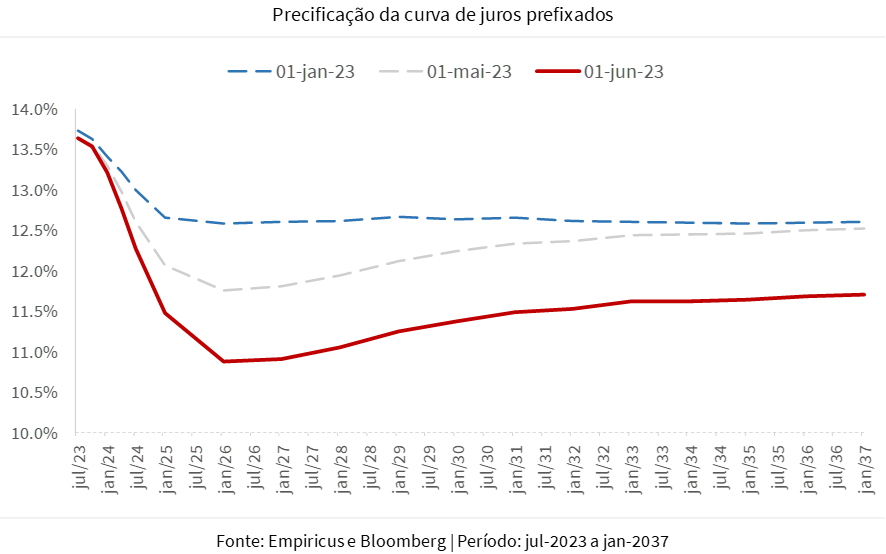

Na explicação anterior, utilizei um exemplo teórico para representar a precificação da curva. Agora, apresento na prática como a expectativa do mercado se comportou ao longo de 2023.

No início do ano, o receio sobre a condução da economia brasileira nas mãos do novo governo se refletiu em uma curva chamada “flat” (plana) – ou seja, quando há pouca variação na expectativa de juros em diferentes períodos – na maior parte dos vértices.

Ainda assim, o alto patamar da Selic desde agosto de 2022 e a esperança do início do ciclo de quedas justificavam expectativas de cortes na parte mais curta da curva.

A linha azul tracejada no gráfico representa a precificação da curva no primeiro dia de 2023.

Ao longo do ano, a crise de crédito desencadeada pelo evento Americanas, dados de inflação mais fracos e a apresentação da proposta para o novo arcabouço fiscal elevou o otimismo (ou, melhor dizendo, reduziu o pessimismo) do mercado com a queda dos juros cada vez mais próxima, como pode ser observado na precificação de 31 de maio.

Diante disso, as posições aplicadas na curva aumentaram e, consequentemente, pressionaram a curva para baixo. Esse movimento levou investidores, a exemplo da Kinea, a acreditarem que, hoje, a curva já está devidamente precificada, sem prêmio atrativo pela posição.

A expectativa atual para o vértice mais curto é de cerca de 0,5% de corte nos juros até janeiro de 2024. Se isso ocorrerá ou não é outra história, cujo desenrolar talvez nos leve a mais um Linha D’Água no futuro, comentando os próximos episódios dessa “novela”.

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado